овернайт что это такое простыми словами в тинькофф

Овернайт в Тинькофф Инвестиции: стоит ли открывать?

Тинькофф Инвестиции ввел овернайт в 2019 году. Это возможность заработать больше, давая брокеру взаймы ценные бумаги. В статье рассмотрим подробнее, сколько можно заработать на таком сотрудничестве, какие риски присутствуют и стоит ли этим заниматься.

Что такое Овернайт в Тинькофф?

Этот термин обозначает ситуацию, при которой вы фактически даете свои активы, ценные бумаги в долг брокеру. Затем он их использует по своему усмотрению. Например, может дать их в долг какому-то клиенту-трейдеру для осуществления спекуляций. Трейдер совершит операции и возвращает активы брокеру в заранее оговоренный срок, а также заплатит за это процент. Здесь выигрывает и тот и другой. Спекулянт заработал на росте или падении цен, банк на сдаче бумаг в аренду. А также банк может использовать такой вид займа для обеспечения каких-то своих сделок. За то, что банк берет ваши активы в долг на ночь, он обещает выплачивать процент за использование. Ночной заём предполагает, что вы отдаете свое имущество брокеру под обязательство вернуть это имущество и еще заплатить сверху процент.

Итак, мы рассмотрели, что такое овернайт на брокерском счете инвестора в Тинькофф, теперь посмотрим, сколько на этом можно заработать.

Проценты за овернайт в Тинькофф?

Плата за аренду ваших активов — 0,05% в год. Брокеру нужны не все активы, которые лежат на счетах инвесторов. Он выбирает только ликвидные, пользующиеся спросом. Именно их можно дать трейдерам для заработка на разнице цен. Поэтому у вас могут брать в долг активы часто или не брать их вообще. Все зависит от того, что находится в вашем портфеле.

Если банк пользовался активами несколько часов, например, 6, то ваш доход еще более уменьшается: 0,14/4= 0,03 рубля.

Какие особенности и риски?

С того момента как активы переходят под контроль брокера, у вас активов не остается, вы их больше не контролируете. У вас остается только обязательство банка вернуть активы.

Это значит, что если что-то происходит с брокером, например, банкротство. В этой ситуации должник не может отвечать по своим обязательствам, то вам остается только ждать и надеяться, что расчет по обязательствам всё же когда-то произойдет и вам вернутся ваши активы или хотя бы денежный эквивалент того имущества, которое вы дали.

Если брокер не сможет рассчитаться по обязательствам, то вы можете потерять все активы.

Если вы не используете овернайт и полностью контролируете свои активы, и они ни на секунду не переходят под контроль брокера, то в случае банкротства, вы можете написать заявление и перевести свои активы к другому брокеру. Это возможно потому, что они остаются вашим имуществом и хранятся в депозитарии. Если акции вам не принадлежат и находятся в залоге у банка, то остается надеяться на лучшее. Важно понимать, что вы пытаетесь получить дополнительную доходность, рискуя потерять всё.

Конечно, банкротства не происходят каждый день и вероятность этого ничтожна. Но всё же это не нужно упускать из виду. Разумный инвестор должен учитывать любые возможные ситуации. Интересно, что в схеме рискует только инвестор, дающий свои активы в долг. И также риск может быть у инвестора, который эти активы использует, например, для спекуляций.

Брокер ничем не рискует. Он берет активы в долг, обещает что-то заплатить и отдает активы в дело. Далее зарабатывает на комиссии и делится с вами процентом. Если у брокера дела идут неважно: схема провалилась или бизнес закрывается, то он тоже ничем не рискует и в худшем случае обанкротится. При этом руководство успеет вывести свои деньги. Инвестор здесь принимает на себя все риски, довольствуясь небольшой долей прибыли.

Как отключить?

Обратите внимание, что в Тинькофф Инвестиции при создании брокерского счета функция овернайт включается по умолчанию. Поэтому, если вы не хотите этим пользоваться, заходите в приложение и отключайте. Ниже показано, как это сделать:

Не рекомендуется пользоваться овернайтом Тинькофф Инвестиции, как системой получения повышенной доходности, так как риски возрастают непропорционально высоко той доле доходности, которую вы можете получить. Решение принимать только вам.

Видеообзор

Овернайт на брокерском счете — дополнительная доходность от ценных бумаг

Подключенный овернайт позволяет получить определенную прибавку к доходности. Что это такое? Сколько можно заработать? Какие риски несет инвестор? И стоит ли овчинка выделки?

Что такое овернайт простыми словами?

У вас есть на брокерском счете ценные бумаги. Продавать их в ближайшее время не планируете. Например, получаете стабильно дивиденды по акциям.

Ваш брокер предлагает вам сделку.

— Дружище! Одолжи мне, например 1 000 акций Газпрома до завтра. Все равно они у тебя лежат без движения. Утром я тебе их верну в целости и сохранности. А еще сверху приплачу процент от стоимости взятых в долг активов.

— Ок. Почему бы и нет! А для чего они тебе?

— Хорошо! Уговорил. Бери.

Как это работает?

Чтобы брокер не спрашивал каждый раз разрешение клиента о займах овернайт, в договоре прописывается данное условие. Либо его можно подключить отдельно позже. И поставить на поток, выдачу активов под проценты в долг.

Сколько можно заработать?

Но это не значит, что имея ценных бумаг на 100 000 рублей вы будете стабильно получать 2 тысячи в год сверху. Помимо основного дохода от купонов, дивидендов и роста курсовой стоимости.

На чистый заработок (помимо суммы активов) будет влиять несколько деталей.

Вид ценных бумаг. В основном для овернайта используют только акции. Другие активы, облигации, фонды (ETF и БПИФ) не участвуют в процессе добычи новых денег для владельца.

Только ликвидные. Например, у вас на счете имеются голубые фишки (акции Сбербанка, Газпрома, Лукойла) и компании третьего эшелона ( Квадра, Плазмек, КМЗ и прочий неликвид). Последние скорее всего никому будут не нужны в долг.

Количество займов за год. По факту, вы получаете доход только после предоставления овернайт брокеру на ночь. А вот сколько будут таких операций за год? На практике, количество желающих предоставить однодневный займ на порядок больше, чем людей нуждающихся в заемных ценных бумагах. В лучшем случае, это раз в десять дней. По факту можно еще смело уменьшить в несколько раз.

В итоге, может получится, что имея в своем портфеле самые ликвидные бумаги, заработать получится в разы меньше, заявленной ставки брокера.

И 2% годовой доходности от овернайта превращаются в 0,1-0,2% (и меньше). И только на разрешенные активы.

Немного. Но как говорится: «С паршивой овцы, хоть шерсти клок.»

В принципе, от инвестора при использовании овернайт не требуется никаких телодвижений. Брокер сам занимает нужные ему бумаги. Возвращает с процентами на следующий день.

Какая-то копеечка будет капать. За много лет наберется процент дополнительной доходности.

Главный риск овернайт

На брокерском счете куплены ценные бумаги. Это лично ваши активы. Право собственности зафиксировано в депозитарии. И брокер без вашего разрешения не имеет право пользоваться активами по собственному усмотрению. В нашем случае, давать кому-то в долг.

При овернайте, вы отдаете брокеру свои бумаги. Взамен вы получаете ОБЯЗАТЕЛЬСТВО брокера вернуть взятые в долг бумаги к установленной дате.

По простому, используя овернайт, вы меняете свою собственность на долговую расписку (обязательства) брокера.

Именно здесь скрыт главный риск.

Что будет с вашими ценными бумагами при банкротстве брокера?

Вы становитесь в очередь на возврат причитающего вам долга. И не факт, что до вас дойдет очередь. Возможно вы получите обратно свои ценные бумаги (или денежный эквивалент по текущей рыночной цене). Или только часть.

Конечно, банкротство брокера вещь нечастая. Но следует знать про все варианты исхода событий в будущем при использования овернайта на брокерском счете.

Когда ваши бумаги хранятся в депозитарии, при наступлении негативных событий у брокера можно подать заявление на перенос активов к другому брокеру. Заплатить какую-ту денежку. Но спокойно вывести активы от проблемного брокера.

Овернайт у иностранного брокера

Интерактив брокер предоставляет программу повышения доходности счета. За счет использования денежных средств и ценных бумаг.

За это он готов делиться половиной прибыли.

Взамен клиент лишает страховой защиты SIPC. А это на минуточку, страховка на 500 тысяч долларов. От противоправных действий брокера.

Резюмируя

Небольшой дополнительный доход от овернайт против небольших рисков возможного банкротства брокера в будущем.

При долгосрочном инвестировании и постепенном накоплении капитала, дополнительный (пусть и небольшой) доход будет не лишним.

Бесплатный овернайт

Хорошо, если вам что-то платят. Многие брокеры, при заключение договора с клиентами, добавляют пункт о разрешении клиентом пользоваться его ценными бумагами. Бесплатно. Или с какой-то смехотворной ставкой. На уровне 0,01-0,02% годовых.

Многие даже не обращают на это внимание. И как следствие, несут определенный уровень риска.

Советую посмотреть свой договор или позвонить брокеру для уточнения. И по возможности лучше отключить.

Обычно для этого нужно (зависит от брокера):

Овернайт – что это такое, какие особенности, преимущества и недостатки имеют операции на одну ночь

В банковской терминологии есть термины, которые нечасто встречаются обычному пользователю и поэтому не всегда понятны. Среди них овернайт. Что это такое, как работает и какие преимущества может дать клиенту, рассмотрим в нашей очередной статье, посвященной повышению финансовой грамотности.

Понятие и механизм действия

Овернайт простыми словами – это краткосрочный кредит или депозит, срок размещения которого – как правило, одна ночь. В некоторых случаях срок может быть больше одного дня. Например, когда следующий за датой размещения день нерабочий (праздники, выходные). Овернайт в этом случае оформляется до следующего рабочего дня.

Слово английское, пишется как overnight. В переводе означает “ночной”, “с вечера на всю ночь”, “всю ночь” и пр.

Привлечение и размещение денег не осуществляется бесплатно. В этом овернайт ничем не отличается от обычных кредитов и вкладов. Процентная ставка рассчитывается за каждый день использования средств путем деления годового значения на 365 или 366 дней. Активными участниками краткосрочного денежного рынка являются Центральный банк, коммерческие банки, юридические лица, ИП.

Ограничение по минимальной сумме (например, в банке ВТБ это 1 млн руб.) не позволяет распространиться практике занять или разместить деньги на одну ночь среди физических лиц.

Механизм действия для предприятия:

Часто овернайт используется для межбанковских переводов. Один банк предоставляет заем другому. Первый в этом случае зарабатывает на операции, а второй решает временные финансовые трудности. Межбанковские операции находятся под контролем Центробанка, который и сам является участником овернайта. На февраль 2020 г. ставка кредита овернайт установлена ЦБ РФ на уровне 7 %.

Особенности

Однодневные кредиты и депозиты имеют свои особенности:

Условия в разных банках отличаются. Рассмотрим их.

Принимает деньги на однодневный депозит под 1,5–4 % годовых. Минимальная сумма – 100 тыс. руб. Положить средства можно на специальный счет до 5 или 9 вечера (зависит от тарифа). В 4 утра они возвращаются с начисленными процентами. Управление счетом осуществляется через личный кабинет или мобильное приложение. Можно настроить автоматический овернайт, когда свободные деньги каждый вечер будут уходить на вклад, а утром поступать обратно.

Тинькофф предлагает 3 тарифа:

Виды сделок на одну ночь

Кроме кредитов и депозитов, однодневные сделки практикуются на рынке ценных бумаг. Их называют РЕПО. Суть в том, что брокер на одну ночь берет в долг не деньги, а ценные бумаги, которые хранятся на счете клиента. Например, чтобы кредитовать их другому инвестору.

Такая услуга есть в Сбербанке. Механизм следующий:

Срок может быть больше одного дня, если овернайт выпал на неторговые сессии биржи.

Различают следующие виды овернайта:

Плюсы и минусы

Преимущества сделок на одну ночь:

Заключение

Операции с деньгами на одну ночь – выгодный инструмент для банков и крупных компаний с многомиллионными остатками на счетах. Они позволяют получить дополнительный доход в нерабочее время или занять деньги до утра, чтобы решить временные финансовые затруднения. Рисков почти никаких, если работать с надежными банками и брокерами. Распространения такой услуги среди физических лиц вряд ли стоит ожидать. Финансовой организации неинтересно и невыгодно работать с небольшими суммами.

Что такое овернайт: условия, плюсы и минусы

Термины, значение которых не до конца понятно потенциальным клиентам, вызывают еще больший интерес. Овернайт — достаточно распространенная банковская услуга, которая пока не имеет большой популярности среди физических лиц. Услуга предоставляется практически всеми крупными банками на основании предписаний Центрального Банка России. Что такое овернайт, как и на каких условиях может быть использован клиентами, будет рассказано на Бробанк.ру.

Расшифровка термина

Овернайт (overnight) — дословно переводится как «на ночь» или «до утра». Термин распространен в финансовой, кредитной и даже туристической сферах. Чаще всего применяется непосредственно в банковском деле. Под ним понимается предоставление однодневного кредита, размещение однодневного депозита, или совершение сделки по покупке ценных бумаг с обратной продажей опять же через один день. Такие сделки обозначаются в виде аббревиатуры «РЕПО».

В большинстве случаев овернайт применяется банками в рамках межбанковских правоотношений. Кредиты на один день не предоставляются кредитными организациями физическим лицам. Поэтому услугу именно в отношении граждан следует рассматривать как однодневный депозит, размещаемый в банке.

На практике этой услугой больше пользуются юридические лица. Для физических лиц этот продукт пока не имеет четко выраженной схемы предоставления. Причины этого заключаются в особенностях услуги.

Особенности овернайта

Как было отмечено, овернайт — это однодневная сделка, которая чаще всего выражается в размещении юридическим лицом краткосрочного депозита в условной кредитной организации. Основные особенности овернайта заключаются в следующем:

Банк России регулирует правоотношения данного рода. Поэтому ставки по овернайту в ряде крупных кредитных организаций не сильно отличаются друг от друга. Для физических и юридических лиц ставка в большинстве случаев является одинаковой.

В каждом банке овернайт предоставляется по отдельным правилам. Если сделка имеет наименование РЕПО (покупка ценных бумаг), то в этом отношении подогнать какой-либо шаблон для всех кредитных организаций будет крайне сложно: у банков достаточно обширная свобода действий, поэтому условия предоставления овернайта, помимо его сроков, могут существенно разниться.

В чем преимущества овернайта

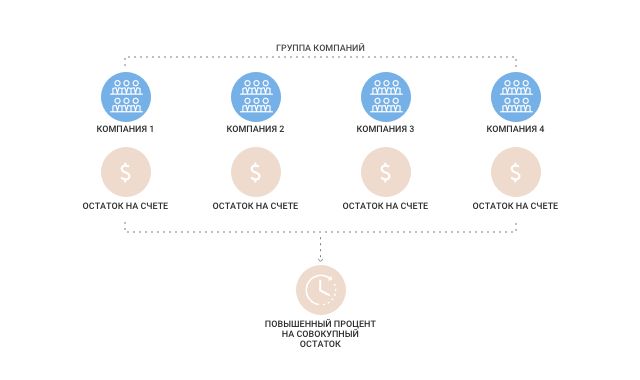

Овернайт — это крайне эффективный инструмент для увеличения активов юридического лица. Механизм работает по принципу стандартного депозита, только в данном случае компания может на одну ночь разместить все свои активы, и остаться в плюсе.

Для более понятного разъяснения принципа работы овернайта, нужно привести пример. Как правило, большинство юридических лиц в выходные дни не работает. То же самое касается и ночного времени суток — с 20:00 и до утра счета компании простаивают без дела. В это время компания не получает прибыль, и ее средства свободны от каких-либо обязательств. Благодаря овернайту, деньги могут работать даже ночью, принося относительно неплохую прибыль. Все зависит от суммы размещаемых по вкладу средств.

Понимая это обстоятельство, компания не хочет, чтобы счета простаивали без дела, и размещает на одну ночь или на выходной день банковский овернайт. Наутро деньги будут возвращены банком с начисленными на них процентами. Таким образом, даже ночью деньги условной компании будут работать и приносить прибыль. Эта услуга весьма полезна в следующих случаях:

На это и рассчитывается услуга: за одну ночь банк может заключить сразу несколько выгодных сделок за счет средств, полученных от клиента по овернайту. А сам вкладчик получает деньги с прибылью, размер которой зависит от суммы и процентной ставки.

Какие минусы у услуги

Самый большой и явный недостаток овернайта — небольшая процентная ставка. К примеру, если стандартный банковский депозит размещается под 7-10%, то по данной услуге клиент едва ли сможет заработать более 5-6%. При этом речь идет о годовой процентной ставке — за при размещении 1 000 000 рублей на год, вкладчик получает на выходе 1 070 000 рублей. Это при условии, что договор заключен по ставке в 7% годовых.

В случае с овернайтом максимальный срок равняется одному банковскому дню или ночи, которые являются идентичными понятиями. Здесь исходные 5% годовых делятся на 365 (по количеству дней в году) для расчета ставки за один банковский день или ночь.

Если самую «популярную» ставку по овернайту разделить на 365 частей, получится 0,013% в день. Именно это значение является той самой дневной ставкой, на которую может рассчитывать вкладчик. Следовательно, для того, чтобы прибыль с овернайта была хоть немного ощутимой, вкладывать нужно большую сумму. Поэтому эта услуга больше рассчитана на юридических лиц, у которых есть большие деньги на расчетном счете.

Межбанковский овернайт

Помимо обслуживания компаний и физических лиц, кредитные организации размещают и межбанковские овернайты. Дело в том, что некоторые кредитные организации, часто нуждаются в дополнительных средствах. И овернайт для них — лучшее решение.

Межбанковский овернайт представляет собой предоставление краткосрочного кредита, — как правило, тоже на один день или ночь. То есть, банк оформляет кредит другому банку. Таким образом выигрыше остаются все: организация-кредитор получает прибыль за счет выданного займа, а организация-заемщик за счет полученных средств решает свои временные финансовые проблемы.

Особенностью межбанковского овернайта является, в первую очередь, процентная ставка — от 2% годовых, и достаточно больше суммы кредита — измеряемые в десятках и сотнях миллионов рублей. Межбанковские кредиты выдаются только в российских рублях. Это логично, так как за ночь курс валюты может сильно измениться.

Овернайт в Тинькофф Банке

На примере банка, который одним из первых начал предоставлять услуги овернайта, можно описать конкретные условия, предлагаемые заемщикам. Банк Тинькофф в этом направлении сотрудничает с юридическими лицами, индивидуальными предпринимателями, физическими лицами, занимающимися частной практикой.

При этом банк предлагает всего три отдельных тарифных плана. Изучив их условия, можно примерно оценить возможную прибыль. Каждый из них рассчитан на определенную категорию вкладчиков.

По тарифному плану «Продвинутый» вкладчики получают 2% годовых при минимальной сумме в 100 000 рублей. Максимальная сумма вклада — 100 000 000 рублей. Действует овернайт до 17:00.

Тариф «Профессиональный» гарантирует получение 4% годовых. Стартовая сумма — 500 000 рублей. Максимальная сумму овернайта — 100 000 000 рублей. Начисление процентов производится ровно до 21:00.

В рамках тарифного плана «Профессиональный» вкладчики могут подключить опцию автоматического размещения средств на депозите. Годовая ставка по овернайту составляет 5,5%. Минимальная сумма вклада — 500 000 рублей. Максимальная сумма по овернайту не должна превышать 500 000 000 рублей. Начисление процентов производится до 21:00. По тарифному плану можно подключить пакет дополнительных услуг и опций «Премиум».

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Овернайт в Тинькофф Бизнес: условия и проценты

Большинство предпринимателей имеют на своих расчетных счетах достаточно крупные суммы денег в качестве остатков. Оборотные средства практически всегда находятся в движении. Однако, в моменты неактивности банковской платежной системы они попросту «зависают» на счете. Такие простои не приносят прибыли и снижают процент эффективности использования денег. А что, если бы находящиеся на счету средства могли приносить дополнительный доход в те периоды времени, когда они не используются? Например, ночью или в выходные дни. В действительности, такое возможно с сервисом овернайт в Тинькофф Бизнес. Рассмотрим подробнее что это такое, каковы условия подключения, а также процентные ставки.

Что такое овернайт в Тинькофф Бизнес?

Прежде чем раскрыть понятие овернайт, расскажем, что же такое Тинькофф Бизнес.

Тинькофф Бизнес – это предоставляемый одноименным банком онлайн сервис по обслуживанию корпоративных клиентов: индивидуальных предпринимателей и юридических лиц. В свою очередь, услуга включает в себя полный набор функционала по расчетно-кассовому обслуживанию, в которое входит:

Среди преимуществ Тинькофф Бизнес можно отметить:

Итак, овернайт – это еще один продукт в системе Тинькофф Бизнес. Его суть заключается в том, что деньги клиента в ночное время суток передаются в пользование банковскому брокеру для торговли на фондовых рынках с гарантированным возвратом к назначенному времени. За пользование своими деньгами клиент получает вознаграждение в виде процентов за предоставленную сумму. Овернайт можно сравнить с депозитным вкладом, но только он открывается на короткое время и по тем датам, которые удобны владельцу счета.

Таким образом, предприниматели находятся в плюсе:

Клиент своими деньгами управляет самостоятельно через личный кабинет на официальном сайте банка или мобильное приложение.

Условия подключения и принцип работы.

Овернайт в Тинькофф Бизнес доступен только корпоративным клиентам банка с открытым расчетным счетом. Для начала пользования продуктом необходимо подключить опцию на сайте банка. Это можно сделать без предварительного согласования. Под овернайт открывается еще один спец счет, на который в последующем перечисляются деньги клиентом. Стоит отметить, что овернайт не доступен на тарифе обслуживания «Простой». Данным функционалом могут пользоваться лишь клиенты, находящиеся на тарифах:

Вместе с тем, существуют и денежные ограничения. Если на расчетном счете клиента недостаточно средств овернайтом воспользоваться не удастся. Для банковских тарифов действуют следующие минимальные лимиты:

В остальном банком не установлено других ограничений.

Овернайт в Тинькофф Бизнес подключается по следующему алгоритму:

1. Заполняется специальная форма на сайте банка Тинькофф:

2. Заполненная заявка отправляется в электронном виде через интернет;

3. Специалист банка связывается по телефону для уточнения корректности данных;

4. Сотрудник банка доставляет документы в заранее оговоренное место и время;

5. После подписания соглашения овернайт доступен для размещения денежных средств.

Суть работы сервиса достаточно проста. Клиенту со своего расчетного счета до установленного времени необходимо пополнить счет овернайта. В свою очередь, это делается автоматически или в ручном режиме в зависимости от тарифа. К 4 утра полная сумма возвращается обратно на счет клиента. Более того, вместе с ней начисляются и проценты, которые приходят вместе с остальными деньгами.

Проценты овернайт в Тинькофф Бизнес.

Процентные ставки овернайта напрямую зависят от тарифного плана расчетно-кассового обслуживания и варьируются от 2 до 5,5 процентов. Вместе с тем, устанавливаются и индивидуальное время перечисления средств на овернайт. Условия для всех тарифов изложены в таблице:

| Тарифный план | Процентная ставка | Время перевода на овернайт |

| «Продвинутый» | 2 % годовых | До 17 часов |

| «Профессиональный» | 4 % годовых | До 21 часа |

| «Профессиональный + Премиум» | 5,5 % годовых | До 21 часа, производится в автоматическом режиме |

Исходя из обозначенных условий, больший доход получают те клиенты, которые осуществляют переводы на счет овернайта ежедневно. Чем больше сумма перевода, тем выше дополнительный доход по процентам.

Заключение.

Итак, овернайт в Тинькофф Бизнес имеет ощутимые преимущества для корпоративных клиентов банка. Вместо того, чтобы деньги просто хранились на счете, они могут приносить дополнительную доходность с отсутствием рисков для владельца. Это особенно актуально, если в остатках ежедневно остаются крупные суммы. Такой подход будет наиболее разумным, поскольку прибыль от овернайта сможет покрыть расходы на банковское обслуживание или даже увеличить общую доходность.