овернайт у брокера что это

Овернайт на брокерском счете — дополнительная доходность от ценных бумаг

Подключенный овернайт позволяет получить определенную прибавку к доходности. Что это такое? Сколько можно заработать? Какие риски несет инвестор? И стоит ли овчинка выделки?

Что такое овернайт простыми словами?

У вас есть на брокерском счете ценные бумаги. Продавать их в ближайшее время не планируете. Например, получаете стабильно дивиденды по акциям.

Ваш брокер предлагает вам сделку.

— Дружище! Одолжи мне, например 1 000 акций Газпрома до завтра. Все равно они у тебя лежат без движения. Утром я тебе их верну в целости и сохранности. А еще сверху приплачу процент от стоимости взятых в долг активов.

— Ок. Почему бы и нет! А для чего они тебе?

— Хорошо! Уговорил. Бери.

Как это работает?

Чтобы брокер не спрашивал каждый раз разрешение клиента о займах овернайт, в договоре прописывается данное условие. Либо его можно подключить отдельно позже. И поставить на поток, выдачу активов под проценты в долг.

Сколько можно заработать?

Но это не значит, что имея ценных бумаг на 100 000 рублей вы будете стабильно получать 2 тысячи в год сверху. Помимо основного дохода от купонов, дивидендов и роста курсовой стоимости.

На чистый заработок (помимо суммы активов) будет влиять несколько деталей.

Вид ценных бумаг. В основном для овернайта используют только акции. Другие активы, облигации, фонды (ETF и БПИФ) не участвуют в процессе добычи новых денег для владельца.

Только ликвидные. Например, у вас на счете имеются голубые фишки (акции Сбербанка, Газпрома, Лукойла) и компании третьего эшелона ( Квадра, Плазмек, КМЗ и прочий неликвид). Последние скорее всего никому будут не нужны в долг.

Количество займов за год. По факту, вы получаете доход только после предоставления овернайт брокеру на ночь. А вот сколько будут таких операций за год? На практике, количество желающих предоставить однодневный займ на порядок больше, чем людей нуждающихся в заемных ценных бумагах. В лучшем случае, это раз в десять дней. По факту можно еще смело уменьшить в несколько раз.

В итоге, может получится, что имея в своем портфеле самые ликвидные бумаги, заработать получится в разы меньше, заявленной ставки брокера.

И 2% годовой доходности от овернайта превращаются в 0,1-0,2% (и меньше). И только на разрешенные активы.

Немного. Но как говорится: «С паршивой овцы, хоть шерсти клок.»

В принципе, от инвестора при использовании овернайт не требуется никаких телодвижений. Брокер сам занимает нужные ему бумаги. Возвращает с процентами на следующий день.

Какая-то копеечка будет капать. За много лет наберется процент дополнительной доходности.

Главный риск овернайт

На брокерском счете куплены ценные бумаги. Это лично ваши активы. Право собственности зафиксировано в депозитарии. И брокер без вашего разрешения не имеет право пользоваться активами по собственному усмотрению. В нашем случае, давать кому-то в долг.

При овернайте, вы отдаете брокеру свои бумаги. Взамен вы получаете ОБЯЗАТЕЛЬСТВО брокера вернуть взятые в долг бумаги к установленной дате.

По простому, используя овернайт, вы меняете свою собственность на долговую расписку (обязательства) брокера.

Именно здесь скрыт главный риск.

Что будет с вашими ценными бумагами при банкротстве брокера?

Вы становитесь в очередь на возврат причитающего вам долга. И не факт, что до вас дойдет очередь. Возможно вы получите обратно свои ценные бумаги (или денежный эквивалент по текущей рыночной цене). Или только часть.

Конечно, банкротство брокера вещь нечастая. Но следует знать про все варианты исхода событий в будущем при использования овернайта на брокерском счете.

Когда ваши бумаги хранятся в депозитарии, при наступлении негативных событий у брокера можно подать заявление на перенос активов к другому брокеру. Заплатить какую-ту денежку. Но спокойно вывести активы от проблемного брокера.

Овернайт у иностранного брокера

Интерактив брокер предоставляет программу повышения доходности счета. За счет использования денежных средств и ценных бумаг.

За это он готов делиться половиной прибыли.

Взамен клиент лишает страховой защиты SIPC. А это на минуточку, страховка на 500 тысяч долларов. От противоправных действий брокера.

Резюмируя

Небольшой дополнительный доход от овернайт против небольших рисков возможного банкротства брокера в будущем.

При долгосрочном инвестировании и постепенном накоплении капитала, дополнительный (пусть и небольшой) доход будет не лишним.

Бесплатный овернайт

Хорошо, если вам что-то платят. Многие брокеры, при заключение договора с клиентами, добавляют пункт о разрешении клиентом пользоваться его ценными бумагами. Бесплатно. Или с какой-то смехотворной ставкой. На уровне 0,01-0,02% годовых.

Многие даже не обращают на это внимание. И как следствие, несут определенный уровень риска.

Советую посмотреть свой договор или позвонить брокеру для уточнения. И по возможности лучше отключить.

Обычно для этого нужно (зависит от брокера):

Овернайт на брокерском счете – дополнительный доход или неоправданный риск?

Новички часто совершают одну и ту же ошибку, приходя на фондовый рынок – они начинают относиться к своему брокеру как к личному финансовому советнику. Прислушиваются к его рекомендациям, делают покупки по его инвестиционным идеям и так далее – хотя интересы брокера явно отличаются от интересов клиента, и часто противоположны им.

Так, инвестидеи брокера призваны в первую очередь повысить торговую активность клиентов и увеличить брокерские комиссии, а не принести доход инвестору. В этом же ряду находится и практика овернайта на брокерском счете. Разберем ее подробнее.

Что такое овернайт на брокерском счете?

Говоря простыми словами, брокер берет акции в долг – обычно чтобы за дополнительную плату одолжить их другому клиенту, открывающему по ним короткую позицию (шорт). Поэтому, как правило, наиболее востребованы для овернайта самые популярные и ликвидные бумаги – на них есть хороший спрос и брокер может на них заработать.

Схема работы овернайта простыми словами

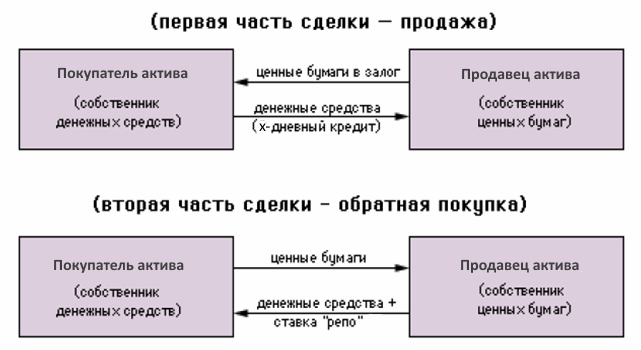

Механизм работы овернайта закреплен в договоре инвестора с брокером и оформляется как сделка РЕПО (от английского repurchase agreement – соглашение о выкупе). В соответствии с ним, сделка делится на две части.

Сначала брокер фактически покупает у инвестора ценные бумаги, но с обязательством продать их ему обратно. Потом брокер зарабатывает на сделках с этими ценными бумагами (как правило, одалживая для шортов), и затем совершает вторую часть сделки – обратную продажу акций инвестору, возвращая вместе с ними часть полученной прибыли в виде платы за овернайт.

Сколько инвестор может заработать на овернайте?

К сожалению, не все так просто. Посмотрим, какие риски на самом деле несет использование овернайта.

Риски включенного овернайта

Для оценки таких рисков придется обратиться к официальным документам – а именно к регламенту оказания услуг на финансовом рынке АО «Тинькофф Банк».

Источник: регламент оказания услуг на финансовом рынке АО «Тинькофф Банк»

Видно, что тут брокер уже не заявляет о полной безопасности овернайта. По меньшей мере в теории возможны следующие риски:

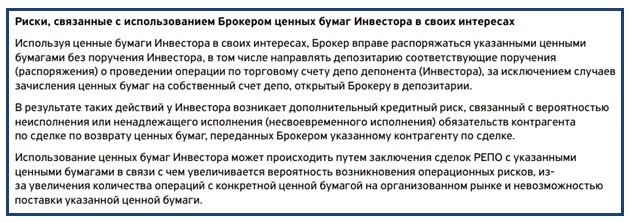

Овернайт в Тинькофф Инвестиции

В «Тинькофф Инвестиции» овернайт по умолчанию сразу подключен у большинства клиентов. При этом так же по умолчанию отключены уведомления о плате за него – брокер делает все возможное, чтобы инвесторы не замечали овернайт и не задумывались о рисках такого инструмента.

Чтобы отключить overnight, необходимо на экране «Портфель» нажать на шестеренку в правом верхнем углу. А затем выбрать отключение овернайта в самом низу списка доступных опций.

Важно иметь в виду, что при желании лучше разобраться в механизме overnight, нужно не перепутать его с овернайтом на банковском счете – услугой, которую банк «Тинькофф» предлагает юридическим лицам. Овернайт же на брокерском счете доступен всем инвесторам бесплатно и включен по умолчанию – таким образом, брокер повышает для себя возможности заработать на тех, кто готов брать ценные бумаги в долг. То, что это создает дополнительные риски для всех остальных инвесторов, еще раз показывает, что у брокера и клиента разные интересы, поэтому стоит внимательно изучать все то, что предлагает брокер.

Что такое овернайт: суть и примеры

Операции по ставке овернайт востребованы среди брокеров, коммерческих и банковских организаций, приобретая все большую популярность в России. В этой статье мы постараемся рассмотреть, в чем суть и особенности овернайта на финансовых рынках.

Что такое овернайт: виды сделок

Депозит, заем и ставка на самый короткий период имеет название овернайт (с англ. overnight — всю ночь). Термин «overnight» используется в банковской сфере, в биржевой торговле, туризме, логистике.

Практика «скоростных» заимствований и сделок в рамках одного дня распространена в развитых странах. Чаще всего сделки оvernight используются для спекулятивной торговли на фондовой или валютной бирже. Российские банки предлагают овернайт, следуя мировым тенденциям.

Однако данный вид сделок мало способствует развитию реального сектора российской экономики: кратковременные займы проблематично вкладывать в покупку основных или оборотных фондов. При этом выделяют следующие виды операций овернайт:

Кредит овернайт

Кредит овернайт — это «молниеносный» заем на одну ночь/день, который можно получить у брокера, банка или финансовой компании. Кредит предоставляется на основе договора: заемщик обязуется вернуть заемные средства на следующий день с выплатой процентов. Если заем оформлен в пятницу или перед нерабочими праздничными днями, срок возврата переносится на утро следующих рабочих суток.

Блиц-заимствования различаются по условиям, направленности и другим признакам. По виду кредитов выделяют следующие операции overnight, различающиеся суммами займа:

Российские компании редко используют «скоростной» кредит. Но он может понадобиться, например, для срочных выплат поставщикам, если ожидаемые собственные средства еще не поступили на счет. Тогда организация подает заявку в банк или Центробанк, банк перечисляет требуемую сумму. На следующий день задолженность с процентами гасится за счет средств, поступивших на счет компании.

Коммерческие банки в РФ пользуются овернайт-кредитами для решения разных задач: ликвидации дефицита на счетах, пополнения денежных запасов, временного поддержания ликвидности, завершения расчетов за день, проведения биржевых сделок и операций РЕПО.

Услугой кредитования «overnight» пользуются банки, коммерческие организации и индивидуальные предприниматели, имеющие крупные обороты. Физическим лицам и небольшим компаниям данная услуга не интересна за-за краткосрочности и низких процентов.

Депозиты овернайт

Депозит «overnight» — это вклад, который финансовое учреждение использует для овернайт-кредитования третьих лиц. При этом вкладчик получает невысокий оговоренный процент. Депозиты данного типа наиболее востребованы среди юридических лиц и ИП.

Перед оформлением услуги с вкладчиком заключают договор. В приложении к нему прописывают срок действия депозита с точностью до часа, ставку дохода, сумму вклада, размер неснижаемого остатка на счете и другие условия. К примеру, в Сбербанке такой договор заключается при личном присутствии клиента или удаленно через личный кабинет.

Преимущества депозита-овернайт:

Недостатки:

Услуги овернайт-вклада предоставляют ВТБ, Альфа-Банк, Тинькофф и некоторые другие банки.

При этом банк ВТБ имеет интересный инструмент в виде однодневных облигаций, о которых я писал здесь. Их преимущество в том, что они в частности хорошо подходят для частных инвесторов, особенно использующих в качества брокера сам ВТБ. В этом случае происходит экономия на комиссиях, что в ситуации крайне малого дохода приобретает большое значение.

▲ Стоит учитывать, что средства на овернайт банки не включают в программу страхования вкладов.

Проценты по таким вкладам ниже, чем по стандартным банковским депозитам, но выше, чем по вкладам до востребования. «Ночные» вклады доступны для юридических лиц и ИП. Некоторые банки соглашаются на сотрудничество с физическими лицами, имеющими крупные суммы денег.

Как устанавливается ставка овернайт?

Процентные ставки по «ночным» сделкам устанавливают центральные банки: в России ставка по овернайт-кредиту привязана к ключевой ставке Центробанка РФ. Процент начисляется из расчета на один день на сумму денежных средств. Историческое изменение нижней и верхней границы ставок овернайт выглядит следующим образом:

В 2000 году, при высокой инфляции около 15-20% годовых, верхняя граница достигала 25% — но в последующие годы постепенно пошла вниз вместе с инфляцией. Наиболее заметные всплески связаны с кризисом 2008 года и девальвацией рубля в самом конце 2014 г. Тем не менее за 20 лет с начала века ставка сократилась почти в 5 раз, что привело к уменьшению расходов коммерческих финансовых учреждений.

На графике отлично видно сужение спреда между верхней и нижней границей ставок (по кредитам и депозитам), что говорит о стабилизации рынка и межбанковского взаимодействия. Актуальную ставку по овернайт-кредитам можно посмотреть здесь. Максимальная ставка по овернайт-депозитам в настоящий момент установлена ЦБ РФ на уровне 3,25% при кредитной ставке 5.50%. Как и в стандартном случае, ставка по депозитам ниже, чем по кредитам.

Овернайт на брокерском счете

Overnight на счете у брокера это заем ценных бумаг под проценты на одни сутки. Условия предоставления активов в долг прописываются в договоре с брокером, причем механизм РЕПО предусматривает обратный выкуп ценных бумаг через оговоренный период времени. Таким образом, сделка состоит из двух частей:

Брокеры часто берут на овернайт ликвидные активы, цена которых не сильно колеблется в течение биржевого дня. Если держатель согласен и не планирует их продажу, брокер сделает это за него с выгодой для себя или обеих сторон. Инвестор получит отданный номинал и процент от прибыли. Объектом сделки обычно выступают «голубые фишки», облигации надежных эмитентов, евробонды. Волатильные акции компаний 3-го уровня брать в долг никто не будет.

Сбербанк России предлагает «ночной» заем ценных бумаг под 2% годовых. Схема предполагает:

Заработать можно, например, на акциях Газпрома, Лукойла, Сбербанка. На заработок влияет количество операций в год, сумма активов, вид ценных бумаг. В расчет берутся календарные дни, в которые активы были в овернайте. Однако по факту от 2% годовой доходности останутся десятые доли процента. Численный пример при стоимости ценных бумаг 500 тысяч рублей показывает, что реальный заработок составит менее 10 рублей в день:

500 000 ₽ × 2%/100% = 10 000 в год / 365 = 27,4 ₽ в день

При займе на 8 часов (1/3 суток): 27.4 / 3 = 9.13 ₽ или 0.66%

В чем основной риск овернайт сделок? В том, что бумаги находятся в непосредственном распоряжении брокера, а не лежат в депозитарии. Следовательно, при банкротстве брокера бумаги могут «зависнуть» и перевести их из одного депозитария в депозитарий другого брокера не получится.

Многие брокеры ничего не платят за овернайт или устанавливают мизерный процент 0,01-0,02% годовых. Клиент может даже не заметить, что в договоре есть пункт о бесплатном пользовании его ценными бумагами. В таком случае лучше написать заявление об отключении овернайта, если этой возможности нет в личном кабинете брокера.

Заключение

Овернайт позволяет получать доход за счет «свободных» денег, не участвующих в коммерческом обороте. Услуга доступна банкам, крупным юридическим лицам, в некоторых случаях — индивидуальным предпринимателям и частным лицам. Проценты по овернайту напрямую зависят от учетной ставки ЦБ РФ.

Овернайт в Тинькофф Инвестиции: стоит ли открывать?

Тинькофф Инвестиции ввел овернайт в 2019 году. Это возможность заработать больше, давая брокеру взаймы ценные бумаги. В статье рассмотрим подробнее, сколько можно заработать на таком сотрудничестве, какие риски присутствуют и стоит ли этим заниматься.

Что такое Овернайт в Тинькофф?

Этот термин обозначает ситуацию, при которой вы фактически даете свои активы, ценные бумаги в долг брокеру. Затем он их использует по своему усмотрению. Например, может дать их в долг какому-то клиенту-трейдеру для осуществления спекуляций. Трейдер совершит операции и возвращает активы брокеру в заранее оговоренный срок, а также заплатит за это процент. Здесь выигрывает и тот и другой. Спекулянт заработал на росте или падении цен, банк на сдаче бумаг в аренду. А также банк может использовать такой вид займа для обеспечения каких-то своих сделок. За то, что банк берет ваши активы в долг на ночь, он обещает выплачивать процент за использование. Ночной заём предполагает, что вы отдаете свое имущество брокеру под обязательство вернуть это имущество и еще заплатить сверху процент.

Итак, мы рассмотрели, что такое овернайт на брокерском счете инвестора в Тинькофф, теперь посмотрим, сколько на этом можно заработать.

Проценты за овернайт в Тинькофф?

Плата за аренду ваших активов — 0,05% в год. Брокеру нужны не все активы, которые лежат на счетах инвесторов. Он выбирает только ликвидные, пользующиеся спросом. Именно их можно дать трейдерам для заработка на разнице цен. Поэтому у вас могут брать в долг активы часто или не брать их вообще. Все зависит от того, что находится в вашем портфеле.

Если банк пользовался активами несколько часов, например, 6, то ваш доход еще более уменьшается: 0,14/4= 0,03 рубля.

Какие особенности и риски?

С того момента как активы переходят под контроль брокера, у вас активов не остается, вы их больше не контролируете. У вас остается только обязательство банка вернуть активы.

Это значит, что если что-то происходит с брокером, например, банкротство. В этой ситуации должник не может отвечать по своим обязательствам, то вам остается только ждать и надеяться, что расчет по обязательствам всё же когда-то произойдет и вам вернутся ваши активы или хотя бы денежный эквивалент того имущества, которое вы дали.

Если брокер не сможет рассчитаться по обязательствам, то вы можете потерять все активы.

Если вы не используете овернайт и полностью контролируете свои активы, и они ни на секунду не переходят под контроль брокера, то в случае банкротства, вы можете написать заявление и перевести свои активы к другому брокеру. Это возможно потому, что они остаются вашим имуществом и хранятся в депозитарии. Если акции вам не принадлежат и находятся в залоге у банка, то остается надеяться на лучшее. Важно понимать, что вы пытаетесь получить дополнительную доходность, рискуя потерять всё.

Конечно, банкротства не происходят каждый день и вероятность этого ничтожна. Но всё же это не нужно упускать из виду. Разумный инвестор должен учитывать любые возможные ситуации. Интересно, что в схеме рискует только инвестор, дающий свои активы в долг. И также риск может быть у инвестора, который эти активы использует, например, для спекуляций.

Брокер ничем не рискует. Он берет активы в долг, обещает что-то заплатить и отдает активы в дело. Далее зарабатывает на комиссии и делится с вами процентом. Если у брокера дела идут неважно: схема провалилась или бизнес закрывается, то он тоже ничем не рискует и в худшем случае обанкротится. При этом руководство успеет вывести свои деньги. Инвестор здесь принимает на себя все риски, довольствуясь небольшой долей прибыли.

Как отключить?

Обратите внимание, что в Тинькофф Инвестиции при создании брокерского счета функция овернайт включается по умолчанию. Поэтому, если вы не хотите этим пользоваться, заходите в приложение и отключайте. Ниже показано, как это сделать:

Не рекомендуется пользоваться овернайтом Тинькофф Инвестиции, как системой получения повышенной доходности, так как риски возрастают непропорционально высоко той доле доходности, которую вы можете получить. Решение принимать только вам.

Видеообзор

Овернайт – что это такое, какие особенности, преимущества и недостатки имеют операции на одну ночь

В банковской терминологии есть термины, которые нечасто встречаются обычному пользователю и поэтому не всегда понятны. Среди них овернайт. Что это такое, как работает и какие преимущества может дать клиенту, рассмотрим в нашей очередной статье, посвященной повышению финансовой грамотности.

Понятие и механизм действия

Овернайт простыми словами – это краткосрочный кредит или депозит, срок размещения которого – как правило, одна ночь. В некоторых случаях срок может быть больше одного дня. Например, когда следующий за датой размещения день нерабочий (праздники, выходные). Овернайт в этом случае оформляется до следующего рабочего дня.

Слово английское, пишется как overnight. В переводе означает “ночной”, “с вечера на всю ночь”, “всю ночь” и пр.

Привлечение и размещение денег не осуществляется бесплатно. В этом овернайт ничем не отличается от обычных кредитов и вкладов. Процентная ставка рассчитывается за каждый день использования средств путем деления годового значения на 365 или 366 дней. Активными участниками краткосрочного денежного рынка являются Центральный банк, коммерческие банки, юридические лица, ИП.

Ограничение по минимальной сумме (например, в банке ВТБ это 1 млн руб.) не позволяет распространиться практике занять или разместить деньги на одну ночь среди физических лиц.

Механизм действия для предприятия:

Часто овернайт используется для межбанковских переводов. Один банк предоставляет заем другому. Первый в этом случае зарабатывает на операции, а второй решает временные финансовые трудности. Межбанковские операции находятся под контролем Центробанка, который и сам является участником овернайта. На февраль 2020 г. ставка кредита овернайт установлена ЦБ РФ на уровне 7 %.

Особенности

Однодневные кредиты и депозиты имеют свои особенности:

Условия в разных банках отличаются. Рассмотрим их.

Принимает деньги на однодневный депозит под 1,5–4 % годовых. Минимальная сумма – 100 тыс. руб. Положить средства можно на специальный счет до 5 или 9 вечера (зависит от тарифа). В 4 утра они возвращаются с начисленными процентами. Управление счетом осуществляется через личный кабинет или мобильное приложение. Можно настроить автоматический овернайт, когда свободные деньги каждый вечер будут уходить на вклад, а утром поступать обратно.

Тинькофф предлагает 3 тарифа:

Виды сделок на одну ночь

Кроме кредитов и депозитов, однодневные сделки практикуются на рынке ценных бумаг. Их называют РЕПО. Суть в том, что брокер на одну ночь берет в долг не деньги, а ценные бумаги, которые хранятся на счете клиента. Например, чтобы кредитовать их другому инвестору.

Такая услуга есть в Сбербанке. Механизм следующий:

Срок может быть больше одного дня, если овернайт выпал на неторговые сессии биржи.

Различают следующие виды овернайта:

Плюсы и минусы

Преимущества сделок на одну ночь:

Заключение

Операции с деньгами на одну ночь – выгодный инструмент для банков и крупных компаний с многомиллионными остатками на счетах. Они позволяют получить дополнительный доход в нерабочее время или занять деньги до утра, чтобы решить временные финансовые затруднения. Рисков почти никаких, если работать с надежными банками и брокерами. Распространения такой услуги среди физических лиц вряд ли стоит ожидать. Финансовой организации неинтересно и невыгодно работать с небольшими суммами.