что делать если не перечислили налоговый вычет в установленный срок

Не приходит налоговый вычет — что делать?

Если налоговая не перечисляет вычет, прежде всего, нужно разобраться с точными сроками перевода и с тем, правильно ли вы все сделали. На практике специально задержки выплат не случаются. Если вы ждете выплату, а ее все нет, значит, этому есть причина, в том числе халатность сотрудников ФНС.

На практике задержки с возвратом налогового вычета встречаются крайне редко. Схема начисления и перевода давно отлажена, ею ежегодно пользуются сотни тысяч граждан РФ. Бробанк.ру рассказывает, почему не приходит налоговый вычет, и что делать в этой ситуации.

Сроки перевода налогового вычета

Для начала рассмотрим, в какие сроки после предоставления комплекта документов ФНС должна перевести деньги налогоплательщику. Это установленный законом период, который разъясняется в письме Минфина от 03-04-05/9949.

И вот как формируется срок:

Если вы подаете заявление после проведенной камеральной проверки, то отчет одного месяца начинается с даты подачи.

Получается, что стандартный период расчета и перевода налогового вычета в России — 4 месяца при условии, если заявление на перечисление было подано сразу или во время камеральной проверки. Если оно подается позже, тогда выплату нужно ждать в течение месяца после этого события.

Нужно обратить внимание и на то, что деньги переводятся на банковский счет, зачисление на который не проводится моментально. Срок — в течение 3 рабочих дней. То есть если ФНС сделала перевод в максимально крайний срок, до гражданина деньги могут дойти через 4 месяца и 3-5 дней после подачи всех документов, включая заявление.

Если налоговый вычет не пришел через 4 месяца

Такие ситуации хоть и редко, но действительно случаются. Если с момента подачи документов, включая заявление, прошло больше 4 месяцев и 3 рабочих дней, нужно прояснять ситуацию.

Если налоговая не возвращает вычет в установленный законом срок, направляйте жалобу. По закону это можно сделать уже на следующий день после того, как ваши права нарушены. Схему подачи жалобы разъясняет Приказ ФНС России N ММВ-7-19/343@.

Что указано в приказе:

Закон предусматривает подачу жалобы на действия ФНС через личный кабинет налогоплательщика. То есть вы можете направить обращение там или стандартно — через отделение ФНС, где подавали заявление на получение налогового вычета.

Составляем жалобу правильно

Если налоговый вычет не приходит, вы составляете жалобу в УФНС, направляя ее через личный кабинет или саму ФНС. Но крайне важно верно составить жалобу, чтобы у вышестоящего органа не было причины ее отменить. Ее содержание также указано в Приказе ФНС России N ММВ-7-19/343@:

Сопроводите свою жалобу копиями или сканами/фото всех документов об обращении за налоговым вычетом, которые есть у вас на руках.

Жалоба составляется в свободной форме без эмоций, пишите только четкие факты. Если обращение будет составлено с нарушениями, не будет отражать всю ситуацию, УФНС в течение 5 дней после получение отклонит жалобу.

Если вам не вернули налоговый вычет в срок, требуйте пени

Крайне мало налогоплательщиков знают, что в случае опоздания перевода налогового вычета они могут требовать с ФНС пени за все дни просрочки. Пени рассчитываются на основании ставки ЦБ РФ на момент нарушения.

Например, на момент создания материала ключевая ставка ЦБ РФ составляет 6,75% годовых. То есть за 1 день просрочки на невыплаченную сумму полагается пеня в размере 6,75/365, то есть 0,0185% в день.

Например, в положенный срок налоговая не выплачивает налоговый вычет в размере 50000 рублей. Срок задержки составил 14 дней. Что получается:

Да, размер штрафных санкций для ФНС невелик, но эти деньги — ваше полное право. Поэтому, подавая жалобу в УФНС, указывайте в требованиях не только выплату налогового вычета, но и оплату пеней с указанием суммы за каждый день просрочки.

Подытожим, что делать, если не приходит налоговый вычет

Если и жалоба в УФНС не помогла, вы можете обратиться с заявлением в суд. Если сумма иска больше 50000 — в районный. Если меньше — в мировой. Но на практике такие случае единичные.

Обычно, если налоговая просрочила выплату вычета, подача жалобы очень быстро все решает, деньги поступают еще на этапе рассмотрения, когда ответ не дан. Потому что изначально жалоба попадает в руки ФНС, которая допустила нарушение. Она явно сделает все возможное, чтобы уладить дело без санкций от надзорного органа.

Что делать, если получение налогового вычета затягивается?

Лента новостей

Все новости »

Слушатель Business FM рассказал, как в марте подал заявление на получение налогового вычета, отправил необходимые документы, прошел камеральную проверку, но деньги так и не получил. В аналогичной ситуации его супруга и коллега

Константин Молчанов и его супруга подали заявления о налоговом вычете в марте. Летом заметили, что процесс затягивается, но повлиять на него они практически никак не могут.

Заявлены были три вычета: имущественный от покупки недвижимости, от процентов по ипотеке и по индивидуальному инвестиционному счету, говорит Константин:

«Три месяца вообще ничего не происходило, висела заявка в статусе «обрабатывается», через три месяца переключена, что получен ответ из налогового органа, полностью удовлетворена, сумма к возврату такая-то. Я обрадовался, написал заявление там же на сайте о том, что прошу выплатить на такие-то реквизиты. Жду. Месяц ничего не происходит. Я написал сначала одну жалобу, получил на нее отписку, потом написал вторую, более подробную. И буквально в эту субботу зашел на почту, меня там ждало извещение из налоговой о том, что в июле составлен был акт, то есть спустя примерно три недели после камеральной проверки. И в середине августа мне его прислали — о том, что там не достает каких-то документов. Мне казалось, что это все должно было произойти в течение камеральной проверки, а не после нее. Моя жена подавала по лечению налоговый вычет. Ее попросили донести какие-то документы, и когда мы их принесли, нам человек в налоговой прямым текстом сказал, что вычета нужно ждать полтора-два месяца, при том что это было неделю назад, тоже уже на полтора месяца все просрочено».

Судя по форумам, где обсуждаются налоговые вопросы, случаи с задержкой выплаты налогового вычета не единичны. Увеличился ли поток желающих его получить, или произошел какой-то сбой, или есть другая причина — на эти вопросы редакция Business FM ждет комментарий от Федеральной налоговой службы.

У тех, кто попал в схожую ситуацию, не так много вариантов дальнейших действий. Подробнее о них говорит старший юрист компании «Персональный налоговый менеджмент» Юлия Кузнецова.

Юлия Кузнецова старший юрист компании «Персональный налоговый менеджмент» «Все зависит от того, когда поступает финансирование из бюджета. Это же бюджетные деньги. До двух месяцев придется подождать, только потом писать жалобу. Подается жалоба на действие либо бездействие территориальной налоговой инспекции. Жалоба подается в вышестоящие органы. Если это Москва и территориальная московская инспекция, то в управление по Москве. После этого в течение месяца предусмотрено рассмотрение этой жалобы. И только после этого можно обращаться в суд. Самое идеальное — обратиться к адвокату, потому что сами граждане в этой ситуации вряд ли смогут справиться».

Чтобы избежать подобной задержки выплаты вычета, некоторые оформляют другой вариант — получают его у работодателя. Этим способом невозможно получить единовременно всю сумму, как из бюджета, но быстрее происходит процесс оформления. Примерно в течение месяца выдается подтверждение, и работодатель не удерживает НДФЛ из зарплаты, пока не будет выплачена вся сумма возврата.

9 ошибок при получении налоговых вычетов

Неправильно поданные документы на налоговый вычет могут привести к отказу в выплате или даже более серьёзным проблемам. Мы попросили финансовых экспертов рассказать о типичных ошибках при получении вычетов и том, как их не допустить.

1. Не контролировать процесс принятия документов

При электронной подаче всегда нужно проверять, что все документы приняты налоговой службой. Отследить это можно в разделе «Сообщения» личного кабинета на сайте nalog.ru.

2. Не прикладывать документы, подтверждающие право на вычет

В НДФЛке рассказывают, что часть людей забывают приложить некоторые документы, необходимые для получения налоговых вычетов, или совсем не прикладывают ничего, отправляя только одну налоговую декларацию. Специалисты напоминают, что декларация — это, по сути, просто заявление о намерении получить вычет. Но подтверждать заявление нужно именно документами.

Проверяйте пакет документов перед его отправкой в налоговую инспекцию. Если вы хотите получить налоговый вычет при покупке жилья, то отправить нужно:

налоговую декларацию (3-НДФЛ);

справку о доходе 2-НДФЛ (дают на работе);

копию договора купли-продажи жилья или выписку о праве собственности;

копию акта приёмки-передачи жилья;

кредитный договор (если есть ипотека);

копии квитанций об оплате полной стоимости недвижимости;

копию свидетельства о браке (если покупали супруги);

письменное заявление о распределении имущественного вычета между супругами (если муж и жена хотят получить вычет);

банковские реквизиты для получения денег.

Помните, что для разных ситуаций предусмотрен разный набор документов. Например, если вы хотите получить вычет по ИИС, то вместо документов по квартире нужно прикладывать договор об открытии счёта, договор о брокерском обслуживании, документы о переводе денег, справки 2-НДФЛ и 3-НДФЛ. Воспользуйтесь подсказками на сайте налоговой инспекции.

3. Не учитывать право вычета при уплате налогов

Если вам необходимо заплатить налог с продажи имущества, то проверьте, есть ли у вас право на получение вычетов. Можно обратиться за консультацией к специалистам, которые изучат вашу ситуацию и позволят получить все положенные деньги, не переплатив свои. Стоимость таких услуг может составлять от 499 до 10 000 ₽.

4. Повторно получать вычет

Независимый финансовый советник Ирина Иванова напоминает, что в 2014 году вступили изменения в Налоговый кодекс, позволяющие получить вычет по нескольким объектам недвижимости. Это привело к тому, что некоторые люди, получившие вычет до 2014 года, вновь стали просить вычет или его остаток. В итоге одни получили отказ, а другим налоговый вычет был предоставлен повторно. Во втором случае это происходило по ошибке — из-за смены места жительства, когда менялась налоговая инспекция, рассматривающая вопрос о возврате.

Помните, что при повторном получении имущественного вычета вас могут обвинить в необоснованном обогащении. Если вычет предоставлен по ошибке налогового органа, то требование о взыскании может быть заявлено в течение трёх лет с момента принятия ошибочного решения.

5. Запрашивать вычет в неправильной последовательности

У покупателей недвижимости есть возможность получить два вида вычетов:

имущественный вычет при покупке недвижимости (до 260 тысяч ₽);

имущественный вычет по процентам, уплаченным по ипотечному кредиту (до 390 тысяч ₽).

Важно, что имущественный налоговый вычет с процентов, уплаченных по ипотечному договору, предоставляется только на один объект, напоминает Ирина Иванова. Если вы получили вычет на проценты по ипотеке на одну квартиру, то по другой недвижимости уже не сможете его получить.

Также некоторые путают время подачи документов на вычет. Имущественный вычет по новостройкам предоставляется с момента получения акта приёма-передачи или даты регистрации в собственность. А не с момента заключения договора долевого строительства, как многие считают.

Нужно подавать документы на вычет в такой последовательности:

Если купили новостройку, то сначала нужно дождаться сдачи дома в эксплуатацию и получить акт приёмки-передачи квартиры.

6. Запрашивать остаток социального вычета

Перенести на другие налоговые периоды можно только имущественный налоговый вычет. В 2020 году можно подать декларации за 2019, 2018 и 2017 годы. При этом социальный налоговый вычет можно получить только за тот год, когда были расходы. Оплатили лечение в 2018 году, за 2018 год и можно получить этот вычет, поясняет Ирина Иванова. Остаток социального налогового вычета на другие налоговые периоды не переносится. Не смогли получить полностью вычет за год — остаток пропадает.

Следить за сроками получения вычета. Стараться получить сразу все вычеты за прошлый год. Если не получается, то можно сначала запросить социальные вычеты (образование или лечение), а потом за имущественные (при покупке квартиры).

7. Подавать документы не в ту инспекцию

Документы для получения налогового вычета нужно подавать по адресу регистрации, а не фактического проживания, напоминает эксперт Национального центра финансовой грамотности Евгения Баранова. Люди часто путаются в адресах. По словам эксперта, инспектор просто откажется принимать документы, если адрес регистрации не совпадает с инспекцией, которая его обслуживает.

«Если вы живёте далеко от места, где прописаны, и не имеете возможности подать декларацию лично, то есть два выхода: подать её через личный кабинет на сайте nalog.ru либо отправить почтовым отправлением с обязательной описью вложения», — советует Евгения Баранова.

8. Получать вычет с материнского капитала

При расчёте суммы налогового вычета нужно вычитать сумму вложенного маткапитала из общей суммы расходов, так как он не входит в доходы, облагаемые по ставке 13%. Например, в 2019 году была приобретена квартира стоимостью 2,2 миллиона ₽. Из средств маткапитала было внесено 450 тысяч. Тогда в программе «Декларация 2019» в окошко «Стоимость объекта (доли)» нужно внести сумму 1,75 миллиона ₽ (2 миллиона — 450 тысяч ₽). В противном случае есть риск получить повестку из суда, куда обратится налоговая с иском о взыскании суммы необоснованного обогащения.

В каких ещё случаях можно столкнуться с проблемами

Военнослужащий М.А. Литвинов купил квартиру в Ленинградской области за счёт денег из федерального бюджета (по военной ипотеке). После этого он запросил налоговый вычет. Налоговая инспекция вернула ему 258 908 ₽. Потом против военного возбудили уголовное дело за мошенничество, поскольку тот получил вычет незаконно, и признали его виновным. К счастью, Конституционный суд оправдал Литвинова, но деньги ему пришлось вернуть.

Не запрашивать налоговый вычет с суммы материнского капитала.

9. Просить больше, чем заплатили налогов

Специалисты сервиса Kazzna.ru часто наблюдают такую ошибку: клиенты пытаются получить возврат на сумму больше, чем оплачено налогов. Например, человек зарабатывает 40 тысяч ₽ в месяц и за год платит налогов с дохода по ставке 13% на сумму 62 400 ₽. Запрашивать возврат 100 или 200 тысяч ₽ сразу бессмысленно. Налоговая инспекция сможет вернуть не больше 62 400 ₽.

Самостоятельно подсчитать сумму уплаченных налогов по формуле: размер зарплаты*12*0,13 = уплаченный налог. Ещё сумма налога написана в справке 2-НДФЛ. Запрашивать вычет нужно на сумму не более уплаченных налогов. Если вы хотите получить вычет по недвижимости, то оставшуюся часть можно запросить в следующие годы.

Инспекция может вернуть излишне уплаченный НДФЛ не полностью

С 1 октября 2020 года вступает в силу поправка, которая предусматривает, что при наличии задолженности по налогу любого вида, а также пеням и штрафам возврат излишне уплаченного налога будет осуществляться только после зачёта долга (Федеральный закон от 29.09.2019 № 325-ФЗ).

До внесения изменений возвращали налог после зачёта задолженности по аналогичному виду налога. То есть если на момент возврата НДФЛ у вас была задолженность именно по НДФЛ, то возвращали разницу. С 1 октября, если вы хотите вернуть НДФЛ, например, применив налоговый вычет и подав декларацию 3-НДФЛ, но при этом на момент возврата у вас присутствует задолженность по НДФЛ, транспортному, земельному, имущественному или прочим налогам, то вам вернут лишь разницу, оставшуюся после учёта всех задолженностей.

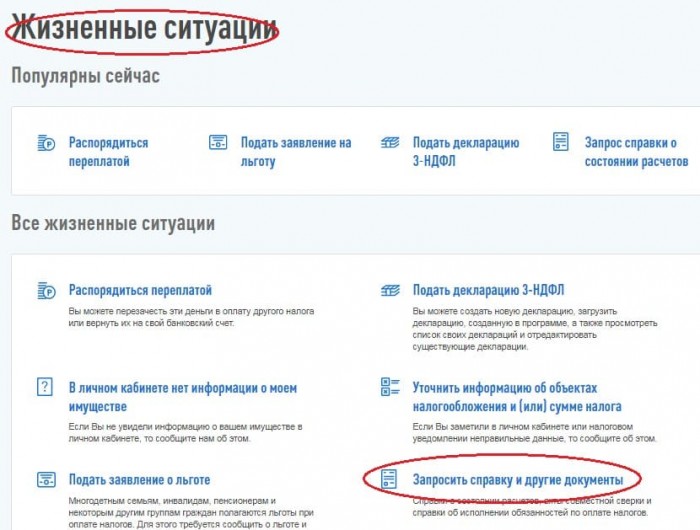

Узнать, есть ли у вас какая-либо задолженность по налогам (пеням, штрафам), можно, обратившись с заявлением в свою налоговую инспекцию для получения справки о состоянии расчётов с бюджетом (подп. 10 п. 1 ст. 32 НК РФ). Сделать это можно также через личный кабинет налогоплательщика на сайте налоговой службы. Для этого необходимо войти в раздел «Жизненные ситуации» и выбрать «Запросить справку и другие документы».

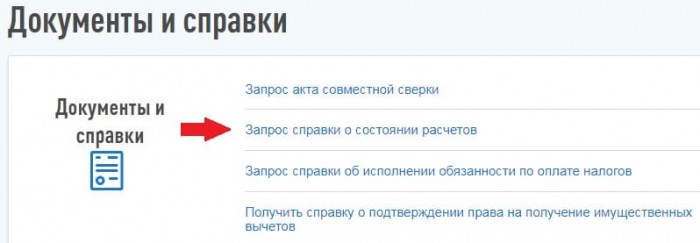

Далее следует выбрать «Запрос справки о состоянии расчётов».

Если у вас нет долгов, то возврат налога инспекция обязана осуществить в полном размере. Если вы подавали декларацию 3-НДФЛ вместе с заявлением на возврат, то у инспекции есть максимум четыре месяца для возврата излишне уплаченного налога. В течение трёх месяцев проводится камеральная проверка, и дополнительный месяц даётся для перечисления денежных средств на банковские реквизиты налогоплательщика (п. 2 ст. 88 НК РФ, п. 6 ст. 78 НК РФ).

Если по истечении срока для возврата налога инспекция так и не перечислила вам положенные денежные средства, то вы вправе требовать проценты за просрочку. Как это сделать, читайте в статье «Как получить проценты с налоговой?».

Понравилась статья? Помогите сделать следующую ещё лучше — присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов — наши специалисты проконсультируют вас абсолютно бесплатно.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Налоговая по ошибке одобрила вычет и потребовала его вернуть. СПУСТЯ ГОДЫ!

Прошло несколько лет, и налоговая как-то поняла свою ошибку. А значит, деньги эти нужно потребовать назад, желательно с пеней и без срока давности.

К тому времени сроки взыскания всей суммы по налоговому кодексу уже прошли, а некоторые обязательные процедуры вообще не проводили. И нет в налоговом кодексе такой нормы, чтобы взыскать с налогоплательщика деньги, которые сама налоговая ему и вернула, если при этом человек не нарушал закон, не имел умысла и не виноват в ошибке налоговой.

Но налоговая решила, что это неосновательное обогащение. И хотя такой нормы тоже нет в налоговом кодексе, зато она есть в гражданском. Ну и началось.

Налоговая обратилась в суд. Суды, включая Верховный, ее поддержали и сказали, что деньги надо вернуть. Люди с этими решениями не согласились и обратились за защитой своих прав в Конституционный суд. Тот изучил все обстоятельства и поставил точку в этом деле.

Что решил Конституционный суд?

Спойлер: трое мужчин теперь должны вернуть налоговой ту сумму, которую налоговая им выплатила несколько лет назад. Правда, с учетом сроков исковой давности, которые определил суд, — по этому поводу еще будут отдельно разбираться. Вот более подробное решение.

Решения в пользу налогоплательщиков:

Решения в пользу налоговой и государства:

КАТЬ, НУ ВЕДЬ ЭТО КАКОЕ-ТО ШАПИТО. КАК КОНСТ СУД МОЖЕТ ТАКОЕ ПИСАТЬ? — НУ ВОТ ТАК, МАКСИМ, И ВОТ ТАК.

Это значит, что и мой вычет могут отменить и потребовать назад деньги?

Никакой вычет не могут отменить, если он получен законно, а документы в порядке. Если вы точно знаете, что получили вычет по правилам, в курсе налоговых нюансов и в вашей ситуации нет спорных моментов, вам ничего не грозит.

Если решение о вычете налоговая приняла больше трех лет назад, она не сможет заставить вас вернуть налог, даже если найдет ошибку. НУ КАК БЫ ЭТО МЫ ТАК СЧИТАЕМ СЕЙЧАС, ПОКА НАЛОГОВАЯ И СУД НЕ ПРИДУМАЮТ ЕЩЕ КАКИЕ-НИБУДЬ ДЕФЕКТЫ ЗАКОНОДАТЕЛЬСТВА.

Но если вы тоже заплатили за квартиру материнским капиталом или купили квартиру у мамы, а потом по незнанию заявили вычет и налоговая его одобрила, деньги попросят вернуть.

Почему я должен платить за ошибки налоговой? Я не разбираюсь в налогах и не хочу разбираться! Разве они не должны заранее всё проверить?

Они должны заранее проверить декларацию и все документы. Для этого у налоговой есть три месяца и связь с разными ведомствами: загсом, Росреестром, кадастровой палатой и нотариусами. Инспекторы могут запрашивать у налогоплательщика оригиналы документов, пояснения, если что-то непонятно, и даже получать информацию из банка по поводу операций налогоплательщика.

Но Конституционный суд посчитал, что это не всегда эффективно и даже в случае ошибки, которая обнаружилась через три года и в которой вы не виноваты, деньги придется вернуть.

А если у меня уже нет этих денег? Я потратил их на ремонт, на отпуск или оплатил учебу ребенка в вузе! Зачем мне их вообще давали?

Я собираюсь подавать декларацию и заявлять вычет. Что мне делать?

Не верьте статьям про вычеты в интернете. Законы могут меняться, а статьи — нет. Почитайте про вычеты в налоговом кодексе.

Стандартные вычеты — обычно предоставляют на работе.

Социальные вычеты — при оплате обучения, лечения, страхования.

Имущественные вычеты — при покупке и продаже недвижимости, машин и прочего.

Подключите личный кабинет на сайте налоговой, чтобы следить за проверкой и оперативно давать пояснения инспектору.

Храните все документы, которые подавали для вычета: справки, расписки, договоры, чеки на оплату учебы, лечение зубов и дорогие лекарства.

Не надейтесь на проверку налоговой: в спорной ситуации это может ничего не значить. Если у налоговой будут претензии, а вы не согласны, идите в суд. Суды часто становятся на сторону налогоплательщиков, так что не бойтесь отстаивать свои интересы.

Если у вас сложная ситуация и вы не знаете, как поступить, напишите запрос в налоговую. Ответить должны в течение 30 дней, так что до конца декларационной кампании можете не успеть. Если что — подадите уточненную декларацию.