что делать если на кредитную карту сбербанка положил больше денег

Можно ли пополнить кредитную карту Сбербанка сверх лимита

Можно ли «закинуть» больше денег?

Категорического запрета такой операции Сбербанком не предусмотрено, эта ситуация не описана в кредитном договоре. Банковские сотрудники даже советуют заемщикам перечислять на реквизиты больше средств, чем нужно, чтобы ежемесячный платеж погашался своевременно и в полном размере. Однако хранить деньги на кредитном счете может быть невыгодно держателю карточки, об этом свидетельствуют некоторые факты.

Почему же такая процедура невыгодна владельцу карты? Пополнение кредитного счета будет бесплатным, а вот за снятие наличности, если необходимость в ней возникнет, придется уплатить банку комиссионный сбор. Система не будет делить средства на балансе на «личные» и «кредитные», поэтому за снятие своих же накоплений будет взиматься процент. Так физическое лицо будет нести убытки.

Собирать личные накопления на кредитке не рекомендуется, такой способ не даст возможности сохранить доход и тем более его приумножить.

Однако сейчас стали выпускаться кредитные карточки, предполагающие начисление небольшого процента на остаток денежных средств. Здесь необходимо соотнести выгоду от такого предложения и возможные убытки. Поэтому тщательно изучите условия по вашему пластику, возможно, банк расширил её возможности и хранение денег на ней будет оправдано.

Некоторые финансово-кредитные учреждения предусматривают ограничение на снятие наличности с кредитки. Поэтому чтобы предотвратить возможные неудобства лучше оформить дополнительную дебетовую карточку или открыть сберегательный вклад, позволяющий взять со счета средства в необходимом размере и в нужное время.

Кредитки, на которых выгодно хранить деньги

Проанализировав кредитные предложения от Сбербанка, можно понять, что лучше не хранить на пластиках сумму, превышающую нужный лимит, это будет экономически нецелесообразно. Если на кредитной карте Сбербанка оставлять сумму сверх лимита, снять её без потери процентов будет невозможно.

Однако это не означает, что на всех кредитках держать сбережения не стоит, можно найти продукт, позволяющий это делать. Например, «Наличная карта» от Райффайзенбанка имеет очень интересные условия, она позволяет сохранять накопления и снимать наличные без комиссии, заемщику лишь не нужно трогать кредитный лимит.

«Наличная карта» предназначена не только для безналичной оплаты товаров, работ и услуг, она предполагает возможность бесплатной выдачи наличных через кассу финансово-кредитного учреждения и терминалы обслуживания Райффайзенбанка и банков-партнеров. Процент за снятие денег в подразделениях и банкоматах сторонних банков будет небольшой – 0,5% от суммы, минимум 50 рублей.

Также с помощью этого пластика выгодно оплачивать коммунальные платежи, электроэнергию через терминалы или СДБО «Интернет-банк», комиссия за данный вид операции нулевая.

Возможность бесплатного снятия наличных средств с карты, совершения различного рода операций в счет оплаты товаров и услуг, коммунальных платежей, делает эту кредитку достаточно привлекательной для хранения личных накоплений.

В принципе, «Наличная карта» схожа с обычной дебетовой картой. Комиссия за годовое обслуживание также невелика – 890 рублей. Этот продукт вполне можно использовать и как кредитный, и как дебетовый пластик.

Как выгодно внести средства?

Пополнить карточку можно различными методами, выбор того или иного способа внесения средств будет зависеть от нескольких факторов: срочности проведения операции, суммы транзакции, возможностей пластика. Большинство кредитозаемщиков предпочитают действовать проверенным путем: вносить деньги на карту в отделении кредитной организации. Преимуществом такого способа является мгновенное зачисление на счет, однако недостаток тоже есть – много времени может уйти на дорогу к офису банка и ожидание своей очереди.

Какие же еще способы пополнения кредитной карточки существуют? Можно провести транзакцию:

Пополнить вашу кредитку может и третье лицо, такой вариант не запрещается Сбербанком.

Более полный перечень методов пополнения пластика можно посмотреть на фирменном сайте Сбербанка. Перед внесением первого платежа лучше внимательно прочитать договор кредитования и получить консультацию у кредитного специалиста, попросить менеджера разъяснить вам актуальный тарифы обслуживания карточки, и на основании полученных сведений выбрать наиболее комфортный способ пополнения счета.

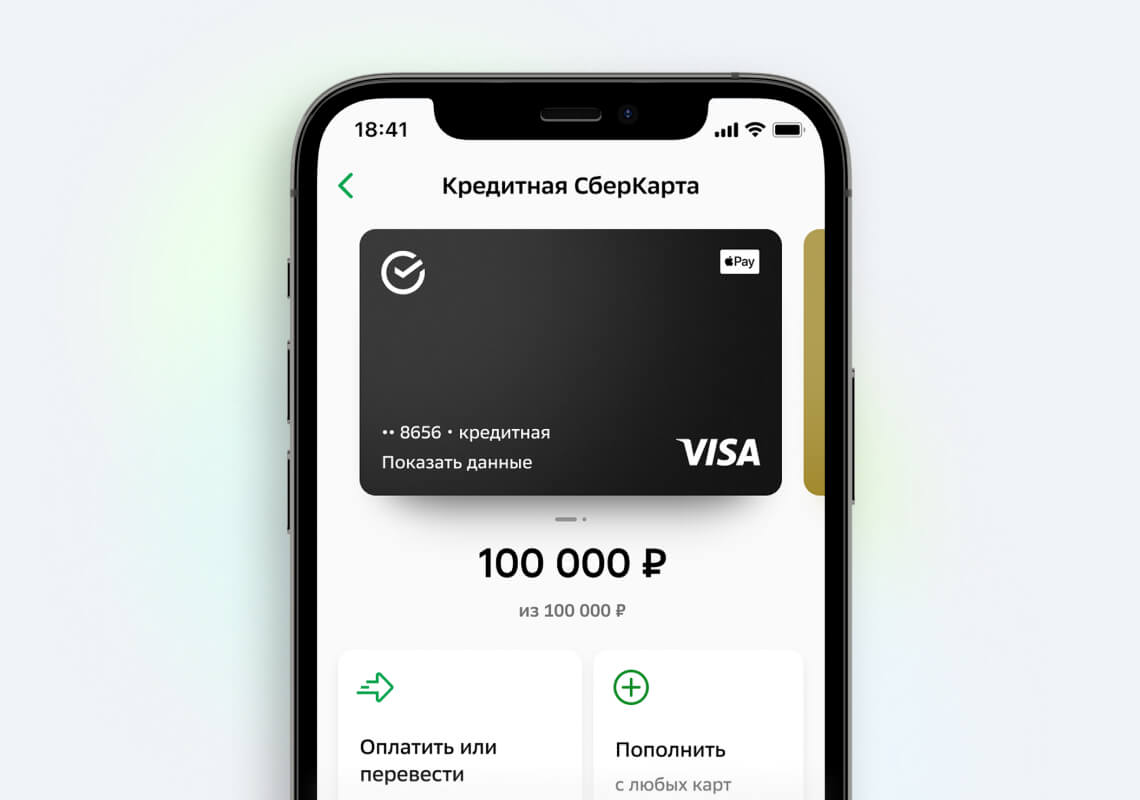

5 советов, как пользоваться Кредитной СберКартой

Совет 1. Возвращайте долг до конца беспроцентного

периода

У Кредитной СберКарты беспроцентный период — до четырех месяцев. Если вы сделаете покупку в самом начале отчётного периода, на возврат долга без процентов у вас будет три с лишним месяца. А если купите ближе к концу отчётного периода, дней будет меньше, но никак не меньше 91 дня.

Беспроцентный период по Кредитной СберКарте рассчитывать легко: начиная с 1-го числа каждого месяца вы делаете покупки, а накопленный за месяц долг возвращаете за 3 следующие месяца.

Пример

Допустим, 1 июля вы купили смартфон и оплатили его кредитной СберКартой. На возврат долга у вас есть 120 дней до конца октября — почти ровно 4 месяца. Но даже вы купите смартфон в конце месяца, к примеру, 30 июля, у вас всё равно будет 91 день на возврат долга без процентов. При этом 1 августа льготный период «обновится» для ваших новых покупок: всё, что вы купите в июле, надо будет вернуть уже до конца ноября.

Проверяйте задолженность в СберБанк Онлайн

Чтобы не пропускать льготный период, проверяйте сумму задолженности в приложении. Здесь вы сможете увидеть, какую сумму и до какого числа вам нужно погасить, чтобы не платить проценты.

Банк напомнит в СМС о платеже

Забываете проверять задолженность в приложении? Не беда: незадолго до конца беспроцентного периода банк пришлёт напоминание о сумме и сроке платежа в СМС-сообщении. Точно также банк предупредит о об обязательных платежах (в размере 3% от основного долга) в конце второго и третьего месяцев.

Совет 2. Старайтесь оплачивать крупные покупки Кредитной СберКартой в начале беспроцентного периода

Этот совет поможет вам дольше пользоваться деньгами со СберКарты без процентов. Погасить долг за крупную покупку с одной зарплаты бывает непросто, поэтому лучше рассчитать дату покупки так, чтобы беспроцентный период был как можно длиннее. Максимального беспроцентного периода — 120 дней — можно добиться, если сделать покупку в самом начале этого периода.

Но если сделаете покупку в последний день месяца, у вас всё равно будет 3 месяца,

чтобы вернуть за неё долг без процентов.

Совет 3. Старайтесь не снимать наличные с Кредитной СберКарты

В отличие от потребительского кредита, Кредитная СберКарта создана в первую очередь

для безналичной оплаты покупок в магазинах и интернете. В то же время операция снятия наличных с карты не запрещена: вы можете снять в банкомате с кредитки до 300 000 рублей в сутки, но банк возьмёт за это комиссию — 3% от суммы выдачи, но не менее 390 рублей.

Кроме того, для суммы, которую вы снимаете в банкомате, не будет действовать беспроцентный период. Это значит, что на неё начнут начисляться проценты начиная

со следующего дня после снятия наличных. При этом факт снятия наличных никак не повлияет на ваш беспроцентный период на покупки и платежи — он продолжит действовать.

В любом случае, старайтесь снимать наличные с кредитной СберКарты только в случае большой необходимости — например, если наличные нужны очень срочно и больше их взять негде.

Совет 4. Старайтесь реже переводить деньги с Кредитной СберКарты

Иногда нам срочно нужны деньги на дебетовой карте или требуется сделать перевод на карту другому человеку. Кредитная СберКарта в таких ситуациях часто выручает. Перевести деньги с кредитки на дебетовую карту СберБанка можно удобно и быстро в СберБанк Онлайн. Но нужно помнить, что здесь действуют те же правила, как и со снятием наличных: придётся заплатить комиссию, которая составит 3%, минимум 390 рублей.

И точно так же для суммы вашего перевода на дебетовую карту СберБанка не будет действовать беспроцентный период.

Совет 5. Не оплачивайте Кредитной СберКартой онлайн-игры и казино

Возможно, это расстроит любителей World of Tanks и других онлайн-игр, но для платежей в этой категории не действует беспроцентный период. Это значит, что проценты начнут начисляться на задолженность сразу после покупки, поэтому постарайтесь или побыстрее её погасить, или вовсе не оплачивать игры кредиткой.

Это не единственная категория, для которой не действует беспроцентный период. Старайтесь избегать платежей Кредитной СберКартой за услуги казино и тотализаторов, переводов на электронные кошельки, не оплачивать ею иностранную валюту, криптовалюты и лотерейные билеты.

Как пользоваться кредитной картой

Рассказываем, как не платить проценты, не допускать просрочек и пользоваться картой с удовольствием

Зачем нужна кредитная карта

Кредитная карта выручает, когда срочно нужны деньги. На ней лежит сумма, которую можно тратить на покупки в магазинах и в интернете, оплачивать коммуналку, связь и другие услуги. А можно ничего не тратить и просто держать про запас.

Не платите проценты

Главное преимущество кредитной карты — вы можете пользоваться деньгами банка бесплатно. При условии, что вернёте задолженность до конца беспроцентного периода.

Какой беспроцентный период бывает

120 дней

50 дней

Как работает беспроцентный период

Посмотрите короткое видео, чтобы узнать, что такое льготный период, как он работает и как никогда не платить проценты за использование денег на кредитной карте.

Для карт с беспроцентным периодом 120 дней

Для карт с беспроцентным периодом 50 дней

Как узнать, сколько и когда платить

В СберБанк Онлайн нажмите на кредитную карту → «Подробнее о задолженности». Там вы увидите сумму долга на сегодня, задолженность по льготному периоду и когда нужно внести обязательный платёж.

Там же вы увидите доступный лимит по карте и даты текущего отчётного периода.

Оформите кредитную СберКарту с беспроцентным периодом 120 дней

У вас всегда будут под рукой бесплатные деньги, а времени хватит на то, чтобы вернуть задолженность.

8 правил для владельцев кредитных карт. Как правильно управлять долгами?

Трудно устоять перед множеством соблазнов — тем более в новогодние праздники. Нужную сумму можно легко взять у банка, но возвращать деньги придется уже с процентами. Главное не потерять голову и соблюсти разумный баланс между долгами и доходами.

Правило первое: вовремя вносите платежи

Это самое главное кредитное правило. Не допускайте просрочки платежей по кредитным картам. От этого зависит ваша кредитная история. Хорошая кредитная история гарантирует одобрение крупного кредита, если возникнет такая необходимость. Поэтому пренебрегать этим правилом не стоит. Тем более, что просрочки «бьют и по карману». Ведь банки взимают штрафы за нарушение сроков выплат.

Как правило, по кредитным картам устанавливается срок, в течение которого деньги можно вернуть без уплаты процентов — так называемый «льготный период». Чаще всего это — 50 дней, хотя некоторые банки не взимают проценты и за более длительное владение их деньгами — на протяжении 100 дней. Если вы успеете погасить весь долг в течение «льготного периода», то никакого процента банк взимать не будет. Если же нет возможности выплатить весь долг, то до истечения «льготного периода» внесите хотя бы обязательный платеж. Это поможет избежать штрафных санкций.

«Если у вас постоянно возникают проблемы с погашением задолженности вовремя, лучше отказаться от кредитных карт», — советует директор по образованию некоммерческого агентства InCharge Debt Solutions Карен Карлсон.

Правило второе: никогда не используйте более 30% кредита

Чем меньше соотношение использованных денег к доступному лимиту, тем лучше у вас будет кредитная история. Банки не любят клиентов, которые тратят почти всю предоставленную им кредитную линию. Даже если вы незначительно превышаете 30%-ный порог кредитного лимита, вы рискуете попасть в списки «неудобных» клиентов. Тогда вам могут отказать в получении новой кредитки, и не только в этом банке.

Но главное, вы рискуете попасть в ситуацию, когда придется месяцами выплачивать проценты. Если сумма окажется неподъемной для полного погашения в «льготный период», за ее использование вы заплатите начисленный процент. Если же и в следующем месяце не сумеете погасить долг — процент увеличится. Ваш кредит будет расти, как снежный ком. Влезть в долги намного проще, чем рассчитаться с кредиторами.

Правило третье: вникайте в условия кредитного договора

Прежде чем подписать договор на банковское обслуживание, его следует внимательно изучить. У каждого банка свои условия кредитования — и в них могут быть свои «подводные камни».

Гендиректор Национального фонда финансового образования Брент Нейзер рекомендует тщательно ознакомиться с тем, какие процентные ставки предлагаются банком, и в какие сроки будут списываться проценты. «Необходимо прочитать каждую страницу контракта, включая текст, написанный мелким шрифтом», — настаивает Нейзер. Зачастую именно в этих строчках содержится информация, незнание которой может сыграть с вами злую шутку.

И обязательно храните распечатанный договор с банком, иначе вы не сможете оперативно решить возникшие проблемы.

Правило четвертое: проверяйте отчет по кредитной карте

Во-первых, вы можете обнаружить какие-либо неточности — банки тоже не застрахованы от ошибок. А, во-вторых, проверка отчета дисциплинирует вас в плане будущих расходов. Вам будет легче понять, где можно было сэкономить, и какие траты были ненужными. Регулярная проверка отчета по кредитке — еще одна возможность улучшить свою кредитную историю.

К тому же банки постоянно предоставляют всевозможные бонусы самым дисциплинированным заемщикам.

Правило пятое: тратьте деньги, планируя бюджет

Суть кредитной карты не в повседневном использовании, а только в ситуациях, когда это действительно необходимо.

«Это правило кредитования многие не соблюдают, потому что считают кредитную карту «финансовым спасательным кругом». Между тем, использовать кредитные карты следует только на покупки, которые нельзя оплатить самостоятельно, без кредита», — говорит директор InCharge Debt Solutions Карен Карлсон.

Не затягивайте сами себя в «долговую яму» — планируйте свой бюджет. Неконтролируемые траты ведут к увеличению выплат по процентам.

Правило шестое: планируйте будущие расходы

Относитесь к деньгам на кредитке, как к собственным, а не долговым. Если вы собираетесь занять деньги на крупную покупку или отпуск, значит, нужно сэкономить на чем-то другом.

Тогда вам будет легче уложиться в «льготный период» и не придется платить проценты.

Правило седьмое: соблюдайте баланс между тратами и доходами

Кредитные карты — это не доход, не личные деньги. Мы часто забываем об этом, привыкая ежедневно оплачивать кредиткой мелкие повседневные покупки. Это чревато превышением 30%-го порога кредитного лимита.

Часто банки предлагают увеличить кредитный лимит, но это — не решение проблемы. Ведь более высокий лимит «подстегнет» вас потратить еще больше доступных денег. Поэтому взвесьте все «за» и «против», и убедитесь, что вы осилите погашение долга в «льготный период» в случае увеличения кредитной линии.

Правило восьмое: карт должно быть не слишком много и не слишком мало

Одна карта хороша для кредитной истории. Но если вы пользуетесь ею регулярно, то наличие нескольких карт значительно облегчит управление финансами. Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Соблюдение этих восьми правил помогает избежать лишних трат по процентам и использовать деньги на кредитках с максимальной эффективностью и удовольствием.

Что будет если на кредитную карту сбербанк положить больше денег

Любой российский банк старается предложить своим настоящим и потенциальным клиентам самые выгодные условия сотрудничества, в том числе, предоставить на выбор как можно больше интересных и функциональных программ по кредиткам с установленным лимитом. Карточки отличаются тарифами, способами снятия и пополнения счета. В некоторых случаях у держателя возникает вопрос, можно ли на кредитную карту положить деньги сверх лимита? Дать ответ на него мы постараемся ниже.

Можно ли «закинуть» больше денег?

Категорического запрета такой операции Сбербанком не предусмотрено, эта ситуация не описана в кредитном договоре. Банковские сотрудники даже советуют заемщикам перечислять на реквизиты больше средств, чем нужно, чтобы ежемесячный платеж погашался своевременно и в полном размере. Однако хранить деньги на кредитном счете может быть невыгодно держателю карточки, об этом свидетельствуют некоторые факты.

Почему же такая процедура невыгодна владельцу карты? Пополнение кредитного счета будет бесплатным, а вот за снятие наличности, если необходимость в ней возникнет, придется уплатить банку комиссионный сбор. Система не будет делить средства на балансе на «личные» и «кредитные», поэтому за снятие своих же накоплений будет взиматься процент. Так физическое лицо будет нести убытки.

Собирать личные накопления на кредитке не рекомендуется, такой способ не даст возможности сохранить доход и тем более его приумножить.

Однако сейчас стали выпускаться кредитные карточки, предполагающие начисление небольшого процента на остаток денежных средств. Здесь необходимо соотнести выгоду от такого предложения и возможные убытки. Поэтому тщательно изучите условия по вашему пластику, возможно, банк расширил её возможности и хранение денег на ней будет оправдано.

Некоторые финансово-кредитные учреждения предусматривают ограничение на снятие наличности с кредитки. Поэтому чтобы предотвратить возможные неудобства лучше оформить дополнительную дебетовую карточку или открыть сберегательный вклад, позволяющий взять со счета средства в необходимом размере и в нужное время.

Кредитки, на которых выгодно хранить деньги

Проанализировав кредитные предложения от Сбербанка, можно понять, что лучше не хранить на пластиках сумму, превышающую нужный лимит, это будет экономически нецелесообразно. Если на кредитной карте Сбербанка оставлять сумму сверх лимита, снять её без потери процентов будет невозможно.

Однако это не означает, что на всех кредитках держать сбережения не стоит, можно найти продукт, позволяющий это делать. Например, «Наличная карта» от Райффайзенбанка имеет очень интересные условия, она позволяет сохранять накопления и снимать наличные без комиссии, заемщику лишь не нужно трогать кредитный лимит.

«Наличная карта» предназначена не только для безналичной оплаты товаров, работ и услуг, она предполагает возможность бесплатной выдачи наличных через кассу финансово-кредитного учреждения и терминалы обслуживания Райффайзенбанка и банков-партнеров. Процент за снятие денег в подразделениях и банкоматах сторонних банков будет небольшой – 0,5% от суммы, минимум 50 рублей.

Также с помощью этого пластика выгодно оплачивать коммунальные платежи, электроэнергию через терминалы или СДБО «Интернет-банк», комиссия за данный вид операции нулевая.

Возможность бесплатного снятия наличных средств с карты, совершения различного рода операций в счет оплаты товаров и услуг, коммунальных платежей, делает эту кредитку достаточно привлекательной для хранения личных накоплений.

В принципе, «Наличная карта» схожа с обычной дебетовой картой. Комиссия за годовое обслуживание также невелика – 890 рублей. Этот продукт вполне можно использовать и как кредитный, и как дебетовый пластик.

Как выгодно внести средства?

Пополнить карточку можно различными методами, выбор того или иного способа внесения средств будет зависеть от нескольких факторов: срочности проведения операции, суммы транзакции, возможностей пластика. Большинство кредитозаемщиков предпочитают действовать проверенным путем: вносить деньги на карту в отделении кредитной организации. Преимуществом такого способа является мгновенное зачисление на счет, однако недостаток тоже есть – много времени может уйти на дорогу к офису банка и ожидание своей очереди.

Какие же еще способы пополнения кредитной карточки существуют? Можно провести транзакцию:

Пополнить вашу кредитку может и третье лицо, такой вариант не запрещается Сбербанком.

Более полный перечень методов пополнения пластика можно посмотреть на фирменном сайте Сбербанка. Перед внесением первого платежа лучше внимательно прочитать договор кредитования и получить консультацию у кредитного специалиста, попросить менеджера разъяснить вам актуальный тарифы обслуживания карточки, и на основании полученных сведений выбрать наиболее комфортный способ пополнения счета.

Многие люди обладают в наши дни кредитной картой. Плюсов использования кредитки весьма много. Среди них всевозможные бонусы, возврат денег, акции и скидки, предоставляемые владельцам по партнерским соглашениям банка. Но при использовании кредитки у вас не раз возникнет вопрос, как перечислить на нее денежные средства. Данная статья призвана дать исчерпывающий ответ на этот вопрос. Вам будет предоставлена не только основная информация, но и дополнительные нюансы, связанные с переводом денег на кредитную карту, а также можно ли класть денежные средства на кредитную карту сверх лимита владельцам карт, эмитентом которых является Сбербанк.

Можно ли на кредитную карту перечислять собственные деньги?

Можно ли на кредитную карту сбербанка положить свои деньги? Ответ на данный вопрос однозначен. Да, возможно. Но есть ли смысл? Рассмотрим два варианта:

Свои деньги на кредитке

Если денежные средства необходимо обналичивать, то, несмотря на то, что на кредитке ваши личные денежные средства, вам потребуется оплатить комиссию. Каждый банк сам устанавливает процент комиссии, обычно он колеблется в интервале 1% — 3%, а если пользуетесь банкоматом другого банка, то процент может быть выше.

Не существует пределов по внесению средств на счет в банке, положить можно любую сумму. Банк обычно ставит лимиты по сумме снятия наличности в сутки.

Можно ли на кредитку Сбербанка положить сумму больше лимита?

Рассмотрим вопрос: можно ли положить деньги на кредитную карту сверх лимита в Сбербанке? На кредитку можно класть сумму, больше лимита. Средства, которые выше кредитной суммы на карточке, будут признаны дебетовой суммой. Процентом дебетовая сумма не будет облагаться. См. также: всё о годовом обслуживании кредитной карты Сбербанка.

Минусом является тот факт, что обналичивая средства, придется платить процент комиссии. Поэтому, отвечая на вопрос о том, можно ли пополнить кредитную карту Сбербанка сверх лимита, задумайтесь, есть ли необходимость.

Как положить деньги на кредитную карту Сбербанка?

Пополнить кредитку Сбербанка можно несколькими путями. Рассмотрим, как положить деньги на кредитную карту Сбербанка через банкомат, с помощью телефона и других способов. Доступны следующие методы:

Рассмотренные способы осуществления платежа являются часто используемыми, не представляющими опасности и выгодными с экономической стороны.

к содержанию ↑

Возврат денег с кредитной карты Сбербанка

Некоторые держатели кредитки Сбербанка сталкиваются с проблемой возврата денег. Что делать, если на кредитную карту положили больше денег, чем лимит? Обратившись к специалистам банка с проблемой возврата, вам дадут ответ, что по техническим возможностям вернуть денежные средства нельзя. Денежную сумму придется снимать, оплачивая процент комиссии. Или можно использовать для безналичных платежей. Но есть вариант, как потерять наименьшее количество денег. Переводить нужную сумму денег с кредитки на QIWI Кошелек. Так потеряется лишь 0, 75 % суммы денег. Льготный период не исчезнет, так как это принимается за покупку товара или услуги. Затем переведите средства с онлайн-кошелька на дебетовую карту. После снимите денежные средства с дебетовой карточки подходящим способом.

Возвращаем деньги с кредитки Сбербанка

Тщательно рассматривайте условия договора, нюансы обязательно будут оговорены в отдельных пунктах. Каждый банк предоставляет собственные условия. См. также: Почему заблокировали кредитную карту.

ПОИСК ЛУЧШИХ БАНКОВСКИХ ПРЕДЛОЖЕНИЙ

Последние новости

Автор Силуанов Антон На чтение 4 мин. Просмотров 152 Обновлено 30.08.2017

На сегодняшний момент, Сбербанк представляет собой флагман в мире финансового рынка, хотя удивляться этому не приходится. Сотрудники данной коммерческой организации все время стараются предложить своим многочисленным клиентам что-то новое, функциональное и максимально доступное. В банке существует несколько разновидностей пластиковых карт, а также основных способов их пополнения. Однако нередко пользователи данными платежными инструментами спрашивают о том, можно ли положить деньги на кредитную карту и какой вариант является оптимальным.

Деньги на кредитную карту Сбербанка

Положить собственные денежные средства на кредитную карту Сбербанка конечно можно, но каким из способов воспользоваться, решать только самому пользователю в зависимости от ситуации. Тут все зависит от суммы, срочности перевода, а также типа финансов, которые требуется использоваться. Самые распространенные на данный момент варианты пополнения баланса кредитной карты – это наличными самостоятельно, либо при помощи сотрудника ближайшего отделения Сбербанка. Можно осуществить пополнение переводом с другого пластика, а также безналичным зачислением на имеющийся банковский счет из-за рубежа.

Вообще, полный перечень присутствует на официальном сайте компании, с которым можно ознакомиться в любое удобное для себя время. Эксперты говорят, что перед совершением операции по зачислению денег на карту Сбербанка, нужно изучить основные варианты данного ответственного мероприятия. Только так появится возможность подобрать тот, который на определенный момент времени окажется выгоден и максимально удобен. Ниже предлагаем рассмотреть только самые распространенные способы того, как совершить пополнение своей кредитной карты Сбербанка.

Пополнение при помощи терминала самостоятельно

Порой для посещения отделения банка совершенно нет времени. В этом случае на помощь придет устройство самообслуживания, позволяющее положить на свою кредитную карту Сбербанка нужную сумму наличных без комиссии. Вот основная последовательность того, как именно происходит пополнение счета:

Пополнить кредитную карту сверх лимита

Запретить пополнение своей карточки никто не может, если это не прописано в основном договоре с кредитной организацией. Более того, специалисты рекомендуют класть деньги на свой счет в обязательном порядке, дабы своевременно погасить образовавшуюся задолженность. С другой стороны пополнять пластик сверх лимита не рекомендуется. Так, при желании обналичить собственные средства, придется заплатить Сбербанку процент, так как система будет считать, что выполненная операция — это снятие установленного кредитного лимита.

За снятие наличных с кредитной карты, даже если они положены сверх лимита, будет взиматься комиссия

Для банка не имеет значения, Ваши это средства или кредитной компании. Помните, что снятие наличных стоит сравнительно дорого, а объем процентов составляет от 1 до 3 пунктов, что при значительной сумме уже ощутимо.

Эксперты предупреждают о том, что не стоит осуществлять хранение средств для их увеличения, то есть накопления процентов. На остаток на счете никакие проценты не начисляются. Немаловажный фактор — у банка, в большинстве своем при использовании клиентом кредитки существует лимит, ограничивающий суточную выдачу денег. Несомненно, для хранения, а также использования личных накоплений стоит использовать именно дебетовую карту, в ином случае зарегистрировать выгодный для себя депозит.

Заключение

В указанной статье специалисты в полной мере ответили на вопрос о том, можно ли положить деньги на кредитную карту, а также рассказали, как это сделать. Кстати, есть еще множество способов того, как осуществить процедуру зачисления денег на собственный счет банковской карточки, но все они не отличаются особым удобством, а посему, не популярны.

Крупнейшие банки России стараются предложить своим клиентам больше функциональных и доступных программ по карточкам с лимитом. Многие из них привлекают клиентов длительным действием беспроцентного периода, бонусами за использование карточки при безналичных платежах, специальными предложениями от платежной системы и т.д.

Как правило, учреждение предлагает несколько типов пластика, различные способы пополнения и снятия. Но нередко у потребителей возникает вопрос о внесении средств на кредитку свыше установленной суммы.

Пополнение счета

Способы погашения карточки зависят от возможностей кредитной программы, суммы и срочности процедуры. Обычно потребители стараются использовать старые методы – обращаться в отделение к кассиру.

Это позволяет зачислить деньги мгновенно, долг закрывается сразу, а лимит возобновляется. Так удобно работать с нечестным льготным периодом, когда проценты начисляются на общий размер задолженности, игнорируя беспроцентный срок в 30-60 дней. Больше о том, что собой представляет даная опция, читайте в этой статье.

Для того чтобы деньги всегда были на счете, следует погашать карточку разными способами:

Полный список возможностей можно найти на официальном сайте банка. Но перед первым зачислением лучше проконсультироваться с менеджером, изучить договор, посмотреть на актуальные тарифы обслуживания пластика. Это позволит выбрать оптимальный вариант зачисления рублей на счет.

Положить средства сможет и третье лицо, кроме вариантов с зачислением через банкоматы и терминалы, так как для этого нужен сам пластик. Большой популярностью пользуются мобильные приложения и интернет-порталы от самих кредиторов. Например, с сервисом Сбербанка можно ознакомиться по этой ссылке.

Операции свыше лимита

Запрета на пополнение кредитки сверх согласованного долга нет, да и подобные ситуации банкиры не прописывают в договорах. Но сотрудники даже рекомендуют пополнять реквизиты свыше нормы, чтобы будущая задолженность была погашена своевременно. При этом есть ряд нюансов, которые говорят в пользу невыгодности такой процедуры.

Допустим, внесение средств пройдет без комиссий, но вот за снятие наличных в банкомате придется отдать %. Система просто не разграничивает деньги на «личные» и «заемные». В результате человек уходит в минус. О том, как избежать комиссии при обналичивании денег, читайте в этой статье.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Снятие всегда было самой дорогой операцией, где процент может быть от 1% до 3%, а при большой сумме это становится совсем накладно. Таким образом, собирать рубли на кредитке не стоит, так как это не позволит накопить доход или сохранить полную сумму.

Обычно на остаток % не начисляются, хотя некоторые учреждения практикуют подобные услуги. При наличии положительной суммы на счете человек может получить небольшой доход. А вот средства забрать обратно разрешено в любой момент.

Банкиры всячески привлекают клиентов, расширяя возможности кредитной карточки. Тарифы на обслуживание ставят везде разные. Следует изучить заранее особенности пластика, чтобы выбрать наилучший вариант для себя.

8 банков, которые с радостью выдают кредитные карты

Важно помнить! Некоторые кредитные организации при использовании человеком лимита ставят ограничение на снятие рублей. Это неудобно, в особенности для тех, кто пытается хранить свой капитал на кредитке, пополнения реквизиты больше лимита. В этом случае будет выгодно открыть дебетовый пластик, а лучшем – сберегательный депозит с возможностью снятия средств в любое время. Лучшие предложения по вкладам представлены здесь.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.