что делать если акции упали на 50 процентов

Как инвестору реагировать на падение стоимости актива

Независимо от характера снижения стоимости инвестиционного инструмента и его причин, инвестор не должен становиться сторонним наблюдателем. Ему необходимо исключить эмоции и объективно оценить ситуацию для принятия одного из двух возможных решений:

Продавать или держать?

В процессе принятия инвестиционного решения в отношении подешевевшего инструмента инвестор должен:

Направление широкого рынка

Рынок является основным драйвером практически для любой акции, большинство акций растет во время бычьего рынка и падает во время медвежьего. Если инвестор покупал акции компании сильными фундаментальными показателями, а они «ушли в минус» на растущем рынке, то, скорее всего, просадка будет недолгой и цена скоро вернется на прежние уровни. Однако, акции могут просесть на медвежьем рынке, это будет негативным сигналом, так как падающий рынок способен утащить за собой акции любой компании.

Квартальные отчеты

Восстановление стоимости может произойти после выхода квартального отчета. Безусловно, спрогнозировать поведение цены акции после выхода отчета практически невозможно, но можно обратить внимание на некоторые подсказки:

Сезонность

Стоимость большинства акций находится в прямой зависимости от сезонных тенденций на рынке. Например, акции производителей спортивной одежды и авиакомпаний растут летом. Широкий рынок тоже подвержен сезонным колебаниям, летом наблюдается его снижение, а в конце декабря резкий рост.

Уровни поддержки

Терпимость к рискам

Даже при самых лучших прогнозах по поводу скорого восстановления цены, инвестор может быть психологически не готов терпеть убытки определенного размера. Если просадка по инструменту мешает ему принимать взвешенные инвестиционные решения и ясно мыслить, то лучше выйти с убытком. С другой стороны, инвестор может держать убыточную бумагу несколько недель или месяцев, продолжая инвестировать в другие инструменты.

Удержание убыточной позиции

Держать акции в портфеле и надеяться — это далеко не самый лучший план.

Существует три варианта удержания убыточной позиции:

Выход из убыточной позиции

Несмотря на то, что выход из убыточных позиций не приносит прибыли, опытные инвесторы регулярно этим занимаются. Это неотъемлемая часть инвестиционной деятельности, которая позволяет избежать катастрофических убытков и высвободить капитал для новых инвестиций.

Закрыв сделку в минус нужно сделать работу над ошибками — отметить на графике причины и точку входа, точку выхода и краткое пояснение. После этого нужно поместить акцию в отдельный список и периодически проверять график. Это подход позволит учиться на собственных ошибках, так как через несколько месяцев или недель станет ясно, был ли выход верным решением.

Рецепт от паники: как пережить убытки на фондовом рынке и не сойти с ума

Итак, что происходит? Паника, паника, и еще раз паника. В этой статье также часто можно встретить это слово, сколько и самого этого чувства в воздухе вокруг. Вдохните, выдохните и почитайте о том, как пережить это всеобщее безумие.

Откуда берется паника?

Поддавшись панике, люди чаще всего начинают продавать убыточные бумаги. Никто не хочет терпеть боль, которая сродни физическому воздействию. Когда вы следите, как цены бумаг в вашем портфеле падают, это аналогично ситуации, в которой вас бьют. И новичкам на рынке в этом плане значительно сложнее.

Усугубляет ситуацию избыток информации в одних областях и недостаток в других. Когда вы постоянно наблюдаете за рынком, давление и эмоциональная нагрузка увеличиваются. Это приводит к ошибкам, когда дело доходит до принятия решений.

А вот «недостаток в информации» рождает сомнение. Это худший враг любого инвестора. Оно возникает из-за того, что инвестор плохо знает компании, которыми владеет.

Еще одна причина паники — крупные суммы на счетах. Особенно если инвестор вкладывался в волатильные активы. Во время кризиса они особенно подвержены влиянию, и колебания в цене могут достичь огромных масштабов. А это неминуемо создает крайне болезненную реакцию.

Что делать, когда вокруг паника?

Все зависит от того, насколько вы готовы к кризису. Рынок обычно падает неожиданно. И это абсолютно нормальное и регулярное явление. Рынки периодически снижаются. Ну серьезно. Это то, что вам стоит осознать еще до того, как вы построите свой инвестиционный план. Текущая ситуация через несколько лет повторится. Будут другие предлоги, причины и факторы. Но результат будет схожий.

Первое, что необходимо сделать, — оценить риски для вашего портфеля. Особенно если вы активно используете маржинальное кредитование (или кредитные плечи). Если у вас есть задолженность по портфелю, то крайне желательно погасить ее. Внесите дополнительно деньги на счет или продайте бумаги, которые у вас сейчас все еще находятся в плюсе.

Второе, что нужно предпринять, — пересмотреть портфель, если необходимо. Если вы изначально адекватно диверсифицировали свой портфель, то у вас будут не только упавшие бумаги, но и выросшие. На данный момент это валюта и золото.

Если такого не происходит, можно сделать ребалансировку. Но проводить ее аккуратно и поэтапно: не стоит целиком и полностью продавать прибыльные бумаги, они могут еще подрасти. Поэтому продайте лишь их часть. Например, одну четвертую. А на вырученные деньги приобретите другие. Также определите для себя, как часто будете пересматривать портфель. Например, один раз в месяц.

Особенно актуально для начинающих — у которых нет достаточного опыта и четкой стратегии — не заниматься «игрой» на бирже. А именно не пытайтесь предугадать, когда рынок достигнет худшего момента и пойдет вверх. Не стоит продавать убыточные бумаги, чтобы купить их подешевле. Скорее всего, вы запустите механизм сложного процента, но в обратную сторону — в минус для своего портфеля.

Что делать, если уже запаниковал?

Если вы уже поддались панике, то придется как-то с этим жить. Вот что, на мой взгляд, можно сделать для физического и душевного спокойствия.

Внимательно отнеситесь к своим рискам. Кредитные плечи мы уже обсудили. Далее можно перейти к отдельным компаниям, которые у вас в портфеле. Рассмотрите, какие есть для них угрозы, насколько они серьезны в кризисной ситуации, может ли это привести к банкротству. Изучите финансовые и производственные показатели компаний.

Дозируйте новости о фондовом рынке. Вместо того чтобы постоянно следить за котировками, которые неминуемо разрушат вашу нервную систему, работоспособность и отношения с окружающими, выделите конкретные моменты, когда вы работаете с рынком. Необязательно отслеживать цены ежедневно. Но если побороть желание очень сложно, выделите короткие интервалы. Например, на открытии, закрытии рынка и один момент в середине дня — итого максимум три контакта. Можно и реже. Новости, обзоры и другую подобную информацию лучше читать, когда биржи закрыты, чтобы это не вылилось в импульсные решения.

Ведите биржевой дневник. Он может иметь два формата. Первый — разбор сделок: фиксируйте, что вы планируете покупать и продавать, почему, какие аргументы, когда. Это рациональный формат. Потому что нет плана — нет действия. Хорошо работает и эмоциональный формат дневника. Это когда вы отдельно можете записывать в дневник свои эмоции, переживания, события, которые вас на текущий момент волнуют. Рефлексировать лучше в безопасном пространстве, а не на инвестиционных форумах, пабликах и прочих скоплениях людей. Там в тяжелые периоды вы найдете мало конструктивных аргументов. Скорее наоборот — столкнетесь с агрессией и заразитесь паникой.

Занимайтесь спортом. Это поможет переключить внимание с фондового рынка на другие задачи и цели. Тренировки помогут лучше справиться со стрессом и отвлекут от тревожных новостей.

А когда еще была паника?

Большинство из этих падений продлились недолго. Цена бумаг достаточно быстро восстанавливалась. Тем не менее нынешняя ситуация уже поставила ряд рекордов, поэтому ее все чаще сравнивают с ситуацией 2008 года. После мирового финансового кризиса фондовые рынки возвращались к стабильности примерно год. Однако разные компании двигались с разным темпом.

Сейчас Сбербанк, «Газпром», ЛУКОЙЛ, совокупно составляют более 40% индекса Московской биржи и РТС. Если оценивать их в рублях, то Сбербанк и ЛУКОЙЛ даже после того, как недавно их акции упали в цене, все равно находятся выше, чем в 2008 году. Если оценивать компании в долларах, то картина будет более печальная. Индекс до сих пор не восстановился в отличие от отдельно взятых компаний. При этом Сбербанк, ЛУКОЙЛ и «Газпром» значительно увеличили дивиденды за последние годы.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Правило 8%: когда продавать упавшую акцию

Акция упала. В голове сотни вопросов. Стоит переждать или пора резать лося? Докупать бумаги на падении или избавляться? На эти вопросы отвечает правило 8%, выработанное инвестором Уильямом О’Нилом.

Вам не нужно оказываться правым каждый раз — нужно терять как можно меньше, когда вы не правы.

Понять это можно, когда цена акции после покупки идёт вниз. Падение на 7–8 % от цены покупки является вашим абсолютным пределом убытков. Вы должны продавать без колебания, не тратя время на то, чтобы посмотреть, а не случится ли чего, или в надежде, что акции вырастут.

Такая логика ограничения убытков сродни покупке страхового полиса. Вы сокращаете риск точно до того уровня, на котором чувствуете себя комфортно. Думайте об этом примерно так: если в прошлом году вы застраховали свою машину и не попали в аварию, разве ваши деньги были потрачены впустую?

Вы покупаете страховку, чтобы защитить себя от вероятности серьезных убытков. Именно это относится и к успешному инвестору, быстро прекращающему все убытки.

Если вы протянете и позволите убытку увеличиться до 20%, вам потребуется прибыль в 25% только для того, чтобы вернуться к прежнему уровню капитала. Продолжайте сомневаться, пока убыток достигнет 33%, и вы должны будете сделать 50%, чтобы вернуться к исходной позиции. Чем дольше вы ждете — тем больше математика работает против вас.

Даже если акции двигаются вверх после того, как вы продаете, — а многие, конечно, так и делают — вы выполните свою критически важную цель удержания всех своих убытков на низком уровне и у вас еще будут деньги, чтобы снова попробовать найти победителя среди других акций.

У грамотного инвестора все на карандаше, и если с данным сценарием вы уходите в минус — то другие компании идут в прибыль. Оставаясь в минусе и опускаясь еще глубже, вы недополучаете от идеи №2. Как итог — теряете время, не зарабатываете деньги и, как сказал господин Уильям, вам требуется еще и откупиться.

Поэтому время = деньги и всегда помните, что прибыль не считается таковой, пока вы ее не зафиксировали, а в идеале ее еще и вывести и реинвестировать.

В идеале лучше ставить стопы. От 1% до 10% (широкий) — это зависит от вашей стратегии, диверсификации, стиля, целей и, конечно же, самой бумаги (ее волатильности, уровней и других показателей). Если вы не опытный инвестор, но не любитель стопов, тогда как минимум запомните правило 8%.

Читатели пишут. Здесь делятся опытом и рассказывают свои финансовые истории

Как докупать фонды в момент просадки?

Все рекомендуют держать кэш, чтобы покупать акции или фонды в момент просадки. А при каких просадках и в каких пропорциях их докупать?

Полагаю, что докупку стоит разделять на несколько этапов:

Какую стратегию стоит использовать?

Фондовый рынок цикличен. Это значит, что за ростом последует падение, и наоборот. Но падение рынка может быть разным.

Под коррекцией рынка понимают краткосрочное явление, когда котировки актива меняют направление, но быстро возвращаются к основному тренду. В этом случае падение может составлять до 20% от недавнего максимума.

Когда рынок падает на 20% и более, это называют медвежьим рынком. Он носит более долгосрочный характер, котировки при этом снижаются на протяжении нескольких месяцев или даже лет.

Подобные просадки рынка создают для инвестора возможности заработать, если снизить среднюю стоимость владения позицией или купить новые активы по более низкой цене. Но ожидание просадок, чтобы выгодно купить активы, — далеко не всегда выгодная стратегия. А конкретные параметры такой стратегии индивидуальны.

Курс о больших делах

Как работает покупка на просадках

Стратегия, при которой инвестор выкупает просадки на рынке, называется Buy the Dip — «выкупай падение». То есть речь о том, чтобы приобрести актив после того, как он подешевел.

Инвесторы делают ставку на то, что низкая цена — это временное явление и подходит для выгодного входа в сделку. Со временем цена актива может восстановиться, и это принесет доход.

Инвестор, который следует стратегии покупки на просадках, в ожидании этих просадок держит часть своего инвестиционного портфеля в деньгах. Как правило, это твердые валюты, например доллары США или евро. Также подходят фонды денежного рынка, облигации надежных эмитентов и фонды облигаций.

Когда котировки активов, которые интересуют инвестора, падают, он покупает эти активы.

Если бы инвесторы купили в тот день акции фонда, который отслеживает индекс S&P 500, то через месяц они получили бы доходность 25%, а через год — 76%. К началу сентября 2021 года сумма удвоилась бы — доходность составила бы 100%.

Однако это выглядит красиво и просто, если анализировать график, то есть прошлые данные. На деле же не всегда понятно, когда наступит дно. В случае с медвежьим рынком определить это тем более сложно. Можно накупить акций задолго до дна и остаться без денег для более выгодных покупок в будущем.

Покупать сразу или частями, тоже зависит от инвестора. Распределение может быть любым, лишь бы инвестор смог обосновать для себя, почему он так делает.

Как вариант, выкуп просадки может быть равномерным. Например, при просадке индекса S&P 500, как в марте 2020 года, можно было потратить 33,3% денег на просадку в размере 10%, еще 33,3% — на просадку в размере 20%, а оставшиеся 33,3% — когда падение достигло 30%.

Минус стратегии в том, что пока нет достоверных способов определить, что рынок сейчас начнет падать или что падение достигло дна. Могут пригодиться макроэкономические показатели, различные мультипликаторы, в том числе CAPE, и технические индикаторы, например волатильность и уровни Фибоначчи, но они не гарантируют успех.

Стоит посмотреть статистику падений в течение прошлых десятилетий и как быстро рынок восстанавливался после них. Например, с 1950 года медвежий рынок в индексе S&P 500 наступал в среднем каждые 7,8 года, а коррекции — каждые 1,8 года.

Еще проблема в том, что рынок может долго восстанавливаться после падения, — быстро заработать не получится.

Как это работает в случае с отдельными акциями

Рынки акций обычно восстанавливаются. Мы можем это утверждать, потому что в основном они сейчас находятся на новых исторических максимумах. То есть можно предположить, что рано или поздно после просадки мы увидим уверенный рост к новым историческим пикам.

Но отдельные акции — это не то же самое, что рынок акций в целом. Нет гарантий, что конкретные акции восстановятся после падения.

Котировки отдельных ценных бумаг могут снижаться по ряду причин, начиная с безобидных, вроде фейковых новостей, и заканчивая серьезными — реальными проблемами с бизнесом. Всегда есть вероятность, что, выкупая падение, инвестор обрекает себя на убытки в будущем.

Рассмотрим такую ситуацию на примере котировок акций продуктового ретейлера «Магнит».

К середине сентября 2021 года акции компании смогли отыграть только около 25% от всей просадки. До исторического максимума еще далеко. При этом некоторые инвесторы старались выкупить просадку, не обращая внимания на то, что упали фундаментальные показатели компании и она потеряла первенство в своем сегменте рынка.

В случае с отдельными акциями стратегия Buy the Dip может быть аналогична стратегии с фондами, но покупка акций должна быть еще более обоснованной — требуется более вдумчивый анализ ситуации.

У покупки акций отдельных компаний повышенный риск, в том числе из-за недостаточной диверсификации. Инвестор должен быть уверен, что цена упала из-за не слишком значительных проблем, а акции компании все еще привлекательны для инвестиций.

Почему ожидание просадки может быть плохой идеей

Есть вариант вообще не ждать просадки на фондовом рынке. Дело в том, что стратегия, основанная на ожидании просадок, требует хранить часть портфеля в деньгах, денежных эквивалентах или облигациях. То есть часть портфеля либо не работает вообще, либо дает доходность на уровне инфляции или чуть выше.

В это же время интересующий инвестора актив может дорожать без значительных коррекций. Инвестор упустит это движение и недозаработает.

Например, если смотреть на график индекса S&P 500 за последний год, то можно увидеть восходящий тренд с небольшими откатами. Допустим, инвестор хотел зайти в фонд, который отслеживает индекс, 9 ноября 2020 года, когда S&P 500 был на уровне 3550 пунктов. Но решил подождать коррекции, чтобы зайти по более низкой цене.

Коррекция, которой он ожидал, произошла 29 января 2021 года. Индекс тогда был на уровне 3715 пунктов. Затем индекс продолжил расти. С ноября по январь инвестор пропустил рост индекса на 4,6%. Деньги и облигации, которые инвестор держал в портфеле на случай просадок, наверняка принесли заметно меньше.

Сторонники пассивного инвестирования обычно игнорируют наличие просадок на рынке, если верят, что выбранные ими активы в долгосрочной перспективе будут расти. Они просто регулярно докупают нужные им активы. Например, вкладывают часть зарплаты раз в месяц и периодически ребалансируют портфель. Вполне возможно, что это оптимальный подход.

Оказалось, что стратегия пассивного инвестирования в рынок США показала большую доходность по сравнению со стратегией выкупа просадок. Последняя принесла только треть от возможной прибыли, и ее коэффициент Шарпа — соотношение доходности и риска — был заметно хуже.

Можно было ждать более сильных просадок, вплоть до падения на 50%, или дольше держать активы после покупки. Но результат все равно был хуже, чем у обычного «купи и держи» без ожидания просадок.

Что делать, когда рынки падают? Экстренная помощь встревоженным инвесторам

С началом осени на мировых рынках ощутимо стали падать в цене акции компаний. Ситуацию пока еще рано сравнивать с фильмом-катастрофой, но напряженных моментов хватает. Как пережить сложные времена с минимальными потерями?

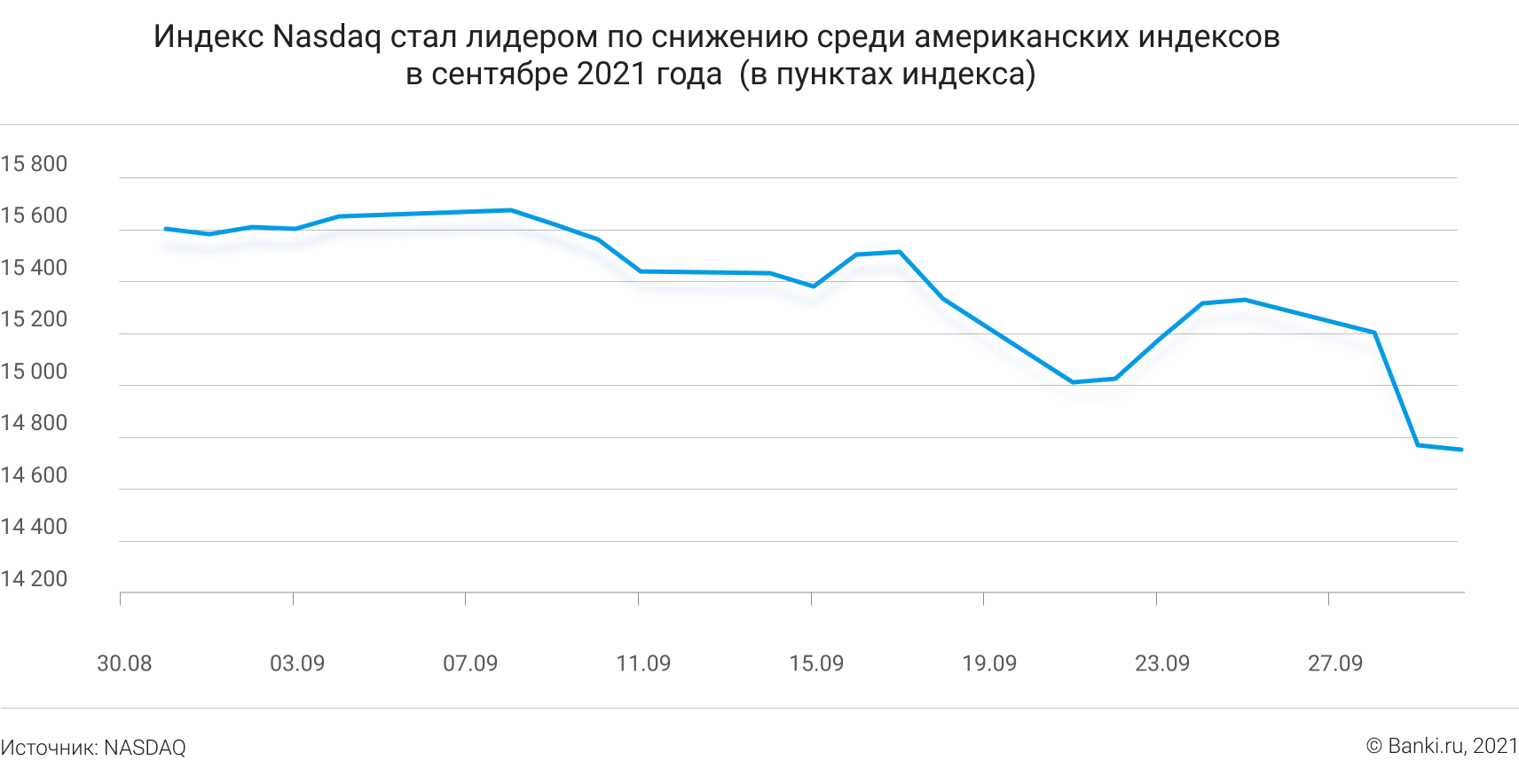

Сентябрь принес инвесторам немало неприятных сюрпризов — вниз пошли рынки Азии, Европы, США. Американские индексы S&P 500 и Nasdaq за месяц потеряли 4,8% и 5,3% соответственно, Dow Jones — 4,2%. Особенно напряженным выдался конец месяца.

Стали осторожнее и инвесторы. Они отказались от тактики «выкупай на провалах», знаменитой стратегии JPMorgan Chase. 20 сентября они зафиксировали отток 11 млрд долларов из биржевых фондов, а на следующий день вернулись всего 2 млрд долларов. В JPMorgan Chase аналитики опасаются, что в случае обвала не будет быстрого восстановления рынков, как весной 2020-го.

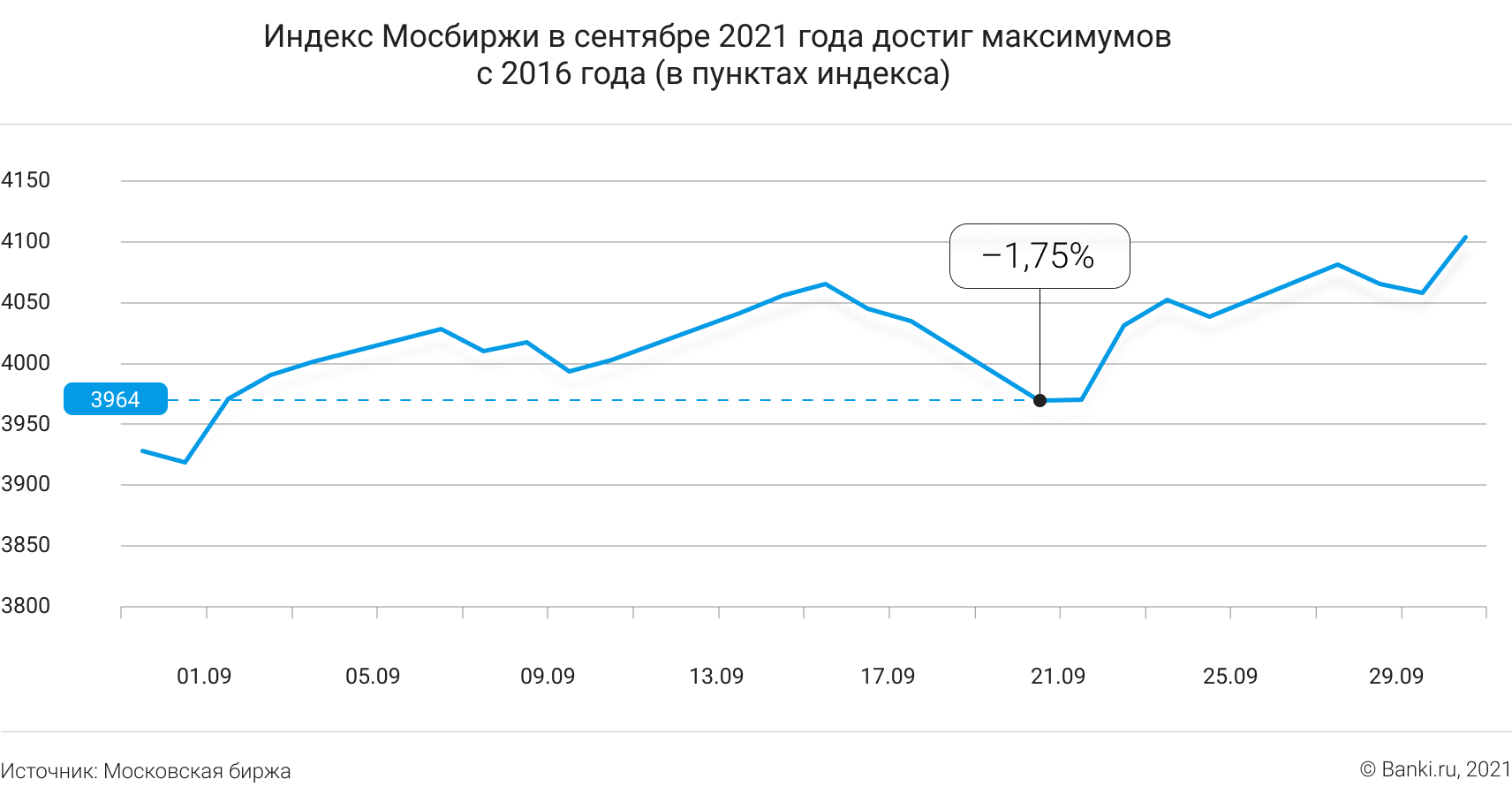

На фоне остального мира ситуация в России выглядит позитивно. Отечественные рынки уверенно удерживают позиции за счет высоких цен на нефть и газ. Индекс Мосбиржи достиг рекордных 4 100 пунктов — это значит, что стоимость 50 крупнейших российских компаний идет вверх, никакой паники и распродаж не наблюдается, рубль укреплялся на торгах.

20 сентября индекс Мосбиржи свел на нет все сентябрьские достижения и потерял 1,75%, упав до отметки 3 964,5 пункта.

Что такое коррекция на рынках?

Обычно рыночной коррекцией называется снижение стоимости ценных бумаг более чем на 10%, но менее чем на 20%. Она длится в среднем 71,6 дня, за этот период рынки теряют 15%.

Коррекция предполагает, что стоимость акций падает и не переходит в рост, это означает, что чрезмерно выросшие цены откатываются к справедливым значениям.

Инвесторы распродают свои активы, поскольку не уверены в том, что ухудшение макроэкономических показателей временное.

Информационный фон в это время достаточно пессимистичный: заголовки СМИ пестрят сообщениями о грядущем финансовом апокалипсисе и прогнозами аналитиков о том, как все будет плохо.

Какие события привели к снижению на рынках?

«Проклятие сентября», или сентябрьская коррекция, — традиционное явление в начале осени. По словам экспертов, обычно она происходит потому, что завершается период отпусков, из-за чего инвесторы начинают чистить свои портфели.

А также потому, что в США в сентябре заканчивается финансовый год. К этому сроку инвесторы пытаются избавиться от части своих активов, и это вызывает волну распродаж не только в США, но и в других странах.

Есть несколько причин, характерных для 2021 года:

1. Инвесторы ждут сокращения программ стимулирования экономик Европы и США. Председатель американского Федрезерва (так там называется центробанк) Джером Пауэлл заявил, что ФРС может начать сокращать объемы выкупа облигаций в ноябре и закончить к середине 2022 года. Помимо этого, Белому дому в США грозит шатдаун — остановка деятельности госорганов из-за достижения потолка госдолга. Согласовать временный бюджет конгрессу удалось только 30 сентября.

2. Вполне реальным выглядит кризис на долговом рынке Китая. У Evergrande — второго по величине китайского застройщика — возникли проблемы с выполнением обязательств перед инвесторами по выплате процентов по долларовым облигациям на сумму 83,5 млн долларов. Это привело к тому, что инвесторы начали распродавать акции компании, из-за чего они упали на 11,6%. Сама ситуация напоминает аналитикам банкротство Lehman Brothers, ставшее отправной точкой мирового экономического кризиса в 2008 году. Evergrande сможет спасти только госпомощь, перспективы которой неясны. Серьезные проблемы испытывают и другие компании этого сектора. Например, застройщик Fantasia, 4 октября 2021 года переживший технический дефолт по облигациям на 200 млн долларов.

3. В развитых странах появились стагфляционные риски — резко замедлились темпы роста экономики, набиравшей обороты после пандемии, а инфляция, напротив, осталась на довольно высоком уровне.

4. Проблем добавила и перегретость мирового рынка. Предыдущие семь месяцев глобальный индекс MSCI ACWI шел вверх быстрыми темпами, вместе с ним росли и оценки входящих в него компаний почти из 50 стран. Но в сентябре MSCI ACWI развернулся под напором внешних факторов.

Что ждут в октябре?

Быть ли продолжению спада — вопрос непростой. Нерешенными остаются проблемы Evergrande, сохраняются риски ужесточения монетарной политики в США, неизвестно, как повлияет на нефтяные цены заседание ОПЕК+ в начале октября.

Масла в огонь подливают аналитики, прогнозирующие очень сложный месяц. Автор бестселлера «Богатый папа, бедный папа», предприниматель Роберт Кийосаки в своем Twitter вообще предрек «гигантский обвал фондового рынка в октябре» вместе со снижением цен на золото, серебро и биткоин. Но так ли все плохо?

«Фундаментальные данные не поддерживают негативный прогноз, — рассказывает независимый инвестиционный советник Евгений Шильников. — Прибыль компаний в США уверенно восстанавливается, и основной проблемой становится резкий рост стоимости ресурсов. Что касается Китая, то здесь давать прогнозы очень сложно. Си Цзиньпин, очевидно, настроен разрубить долговой узел китайской экономики, а котировки на фондовом рынке его волнуют далеко не в первую очередь».

С другой стороны, технический анализ ситуации на рынках намекает на то, что время бурного роста закончилось.

«21 сентября мы получили первый со дна в марте — апреле 2020 года технический сигнал об окончании восходящей тенденции, — объясняет Владимир Верещак, основатель консалтинговой компании «Богатство», независимый финансовый консультант. — Последующий рост был незначительным. Сейчас цены снова падают. Вкупе с общей «перегретостью» рынка и указанными выше факторами это наводит на мысли о начале коррекции».

Как понять, что на рынке начался обвал?

Угроза для рынка акций наступает, когда Dow Jones Industrial Average и индекс S&P 500 пробивают линию поддержки и опускаются ниже 200-дневных скользящих линий. Это считается поворотом к спаду на рынке.

Аналогичными сигналами считаются падение цен на медь и интерес инвесторов к фондам недвижимости. Однако действительно понять, что начался обвал, можно только в тот момент, когда он происходит и акции компаний идут вниз.

Как пережить эту ситуацию с минимальными потерями?

На фоне общего спада некоторые инвесторы, особенно начинающие, начали тревожиться и задавать вопросы, что делать с дешевеющими активами.

Шанс расслабиться и поймать состояние дзен во времена шторма на рынках есть у тех, кто заранее структурировал свой портфель, то есть добавил в него защитные активы, и вкладывает в финансовые инструменты деньги, которыми он готов рисковать.

«Прежде чем инвестировать, вы должны создать финансовую подушку хотя бы на один год жизни без активного дохода. А если живете только на пассивный доход — минимум на пять лет, — советует Владимир Верещак. — Определенную долю портфеля должны составлять защитные активы, к коим традиционно относят золото и облигации. Последние, впрочем, сейчас почти ничего не приносят. И возможно, их стоит заменить дивидендными акциями».

К защитным активам традиционно относятся валюта, вклады, облигации и золото, а также акции некоторых отраслей, например электроэнергетики. Их стоимость остается неизменной или меняется на фоне других инвестиционных инструментов не так сильно даже в кризисные времена. На случай сильной паники инвесторам обычно советуют до 50% содержимого их инвестиционного портфеля перевести в инструменты, перечисленные выше.

Какие возможны тактики защиты капитала?

Если ждать у моря погоды не хочется, то у инвесторов всегда найдется пространство для маневра.

Неутомимым спекулянтам. Любителям риска и агрессивным инвесторам стоит воспользоваться моментом и поискать недооцененные компании.

«Их состав постоянно меняется, — отмечает Евгений Шильников. — Например, акции технологических компаний, которые сейчас сильно переоценены, были очень дешевыми с 2001 по 2010 год после «пузыря доткомов» и последующего падения индекса Nasdaq 100 на 90%. Сейчас в США дешевыми выглядят фонды рентной недвижимости и дивидендных акций».

Среди перспективных направлений для инвестирования Владимир Верещак называет альтернативную энергетику и — для самых смелых — компании, выращивающие медицинскую марихуану.

Сбавить активность, но продолжать работу на бирже. Тем, кому сильно рисковать не хочется, подойдут индексные фонды. Они позволят и диверсифицировать портфель, и защитить себя от больших потерь.

«Индексные фонды очень выгодно покупать на просадках: наличие множества активов позволяет получить прибыль при восстановлении рынка в любом случае, даже если конкретная компания будет испытывать непреодолимые финансовые трудности», — комментирует Евгений Шильников.

Найти спокойствие на долговом рынке. Инвесторы во время экономического шторма могут уйти в облигации. На распродажах они, конечно, теряют в цене, но в то же время прибавляют в доходности. Например, в США инвесторы готовятся к сворачиванию программы стимулирования со стороны ФРС и уже распродают казначейские облигаций. Как результат, 28 сентября доходность 10-летних бумаг выросла до 1,567% — это самый высокий показатель с середины июня текущего года.

Уйти в информационную самоизоляцию. Можно смириться с тем, что от волатильности никуда не деться, и прекратить мониторинг новостей в режиме нон-стоп.

«Инвестиции в акции — это «долгие деньги», минимум на 3—5 лет, — объясняет Владимир Верещак. — Если вы пришли на рынок с другими ожиданиями, их следует подкорректировать, потому что рынок под вас подстраиваться точно не будет». По мнению эксперта, стоит запастись терпением и придерживаться выбранной стратегии.

«Чем реже вы обращаете внимание на котировки на фондовом рынке, тем, как правило, лучше ваши результаты как инвестора», — констатирует Евгений Шильников.

Если паника на рынках не дает спать по ночам, то лучше поберечь свои нервы, перевести деньги в депозит. Предложения на российском рынке можно найти и сравнить на сервисе Банки.ру по вкладам. И никогда не поздно оценить все многообразие более спокойных альтернативных инвестиций. К ним относятся покупка недвижимости, предметов роскоши, а также инвестиции в бизнес. Выбрать коллективные инвестиции, чтобы пережить шторм на фондовом рынке в стабильном фонде, можно также воспользовавшись профильным сервисом Банки.ру.