что делает чек коррекции

Когда используется чек коррекции в онлайн-кассах?

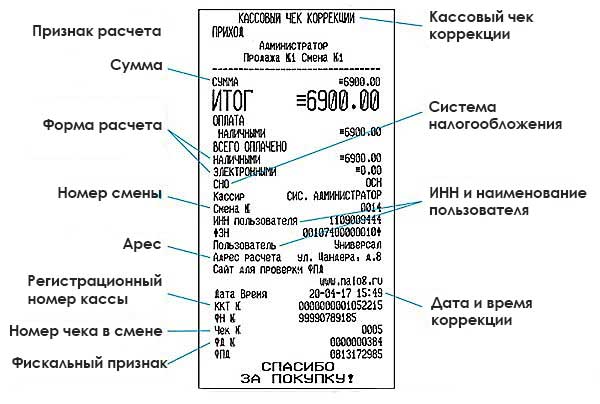

Кассовый чек коррекции

Выдача чека ККТ подтверждает соблюдение формы договора при продаже товаров в розницу (ст. 493 ГК РФ). Чек коррекции выполняет несколько иную функцию.

Для того чтобы разобраться с понятием такого чека, необходимо обратиться к п. 4 ст. 4.3 закона «О применении контрольно-кассовой техники (ККТ/ККМ) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22.05.2003 № 54-ФЗ. Из этой нормы следует, что предназначением кассового чека коррекции является фиксация изменения в расчетах, осуществленных ранее. При возникновении соответствующей ситуации этот чек необходимо пробить в течение смены. Таким образом, формирование рассматриваемого документа производится в промежутке между подготовкой отчета об открытии смены в работе кассы и формированием отчета о закрытии такой смены. Дата проведения операции и дата первоначальных расчетов могут не совпадать.

Основанием для применения коррекции могут быть:

Следовательно, основным предназначением чека коррекции онлайн-кассы является исправление допущенных ранее ошибок в расчетах.

Для некоторых видов предпринимательства введена отсрочка по применению онлайн-касс. Информацию об этом читайте здесь.

Реквизиты корректирующего чека

Согласно ст. 4.7 закона 54-ФЗ обязательными реквизитами рассматриваемого документа в том числе являются:

Все реквизиты такого чека закреплены приказом ФНС от 21.03.2017 № ММВ-7-20/229@.

Корректирующий чек содержит и такой реквизит, как «Признак расчета». Он может содержать цифровое значение 1 или 3, где:

Важно, что указанный реквизит может содержать только одно из указанных значений и быть отражен в чеке лишь единожды. Другими словами, чек коррекции не может содержать одновременно и приход, и изъятие. Соответствующее требование содержится в п. 1 ст. 4 закона 54-ФЗ.

Когда используется чек коррекции, то сведения о нем хранятся в фискальном накопителе ККМ не менее 30 суток.

Реквизит «Тип коррекции» обозначает то, что явилось причиной введения корректировки:

В реквизите «Кассир» должны быть указаны Ф. И. О. и должность соответствующего лица.

Пример чека коррекции вы можете увидеть в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Дополнительные документы при корректировке

Чек коррекции является фискальным документом. Следовательно, в результате проведенной корректировки в онлайн-кассе он попадает к налоговикам, а они вправе проконтролировать факт соблюдения законодательства при работе с ККМ. В связи с этим корректировка должна сопровождаться документом, например:

Образец такой объяснительной можно увидеть здесь.

Четких разъяснений, как именно это нужно делать, действующее законодательство в настоящее время не содержит. Поэтому выбор способа документального оформления остается за пользователем кассового аппарата. В соответствующий документ необходимо включить обоснование проведения операции и другие сведения, разъясняющие причины корректировки.

Итоги

Предназначением кассового чека коррекции является фиксация изменений в расчетах, осуществленных ранее. Реквизит «Признак расчета» в чеке коррекции может содержать только одно из значений: приход или изъятие. В целях контроля со стороны налоговиков корректировка должна сопровождаться оправдательным документом.

Если вы торгуете или планируете это делать через интернет, читайте статью «Нужна ли онлайн-касса для интернет-магазина?».

Чек коррекции: как с его помощью избежать штрафа за неприменение ККТ

Кассовый чек коррекции нужен для того, чтобы оформить расчет, который произошел без применения онлайн-кассы, либо исправить ошибки, допущенные при ее применении (п. 4 ст. 4.3 Федерального закона от 22.05.03 № 54-ФЗ). Порядок составления чека коррекции зависит от версии формата фискальных документов (ФФД), которая поддерживается кассой. Если используется формат 1.0 или 1.05, то коррекционный чек необходимо создавать только в ситуациях, когда ККТ не применялась. После появления формата 1.1, чек коррекции нужно будет использовать и для исправления ошибок кассира. Такие разъяснения содержатся в письме ФНС России от 06.08.18 № ЕД-4-20/1524@ (далее — письмо № ЕД-4-20/1524@). В сегодняшней статье эксперты сервиса «Контур.ОФД» расскажут о том, как сформировать чек коррекции в случае неприменения ККТ, и какие еще действия нужно совершить, чтобы избежать штрафа.

Коррекционный чек при разных ФФД

Напомним, что кассовый чек и другие фискальные документы создаются на кассе по определенному формату фискальных данных (подробнее см. «Кассовый чек: какие реквизиты он должен содержать и в каком формате их указывать»). На сегодняшний день утверждены три формата: 1.0, 1.05 и 1.1 (ФФД 1.1 на практике пока не применяется).

Фискальные документы, созданные по разным форматам, отличаются числом реквизитов. Так, чек коррекции, составленный в формате 1.1, будет иметь свыше 20 реквизитов (в отличие от текущей версии коррекционного чека, в которой установлено минимальное число реквизитов). Все реквизиты чека коррекции закреплены приказом ФНС России от 21.03.17 № ММВ-7-20/229@ (в ред. приказа от 09.04.18 № ММВ-7-20/207@).

В зависимости от того, какой ФФД применяется на кассе, пользователь должен решить, составлять ли ему чек коррекции для исправления той или иной ситуации. Для наглядности мы показали это в таблице.

Формат фискальных данных

Для чего создается чек коррекции

Действует до 1 января 2019 года (приказ ФНС России от 21.03.17 № ММВ-7-20/229@)

Коррекционный чек нужен для того, чтобы оформить расчет, который произошел без применения кассы

Действует. Срок окончания действия неизвестен

Предположительно начнет действовать с 2019 года

Коррекционный чек нужен для того, чтобы оформить расчет, который произошел без применения кассы, а также для того, чтобы исправить ошибки, допущенные кассиром при формировании кассового чека

Избавит ли коррекционный чек от штрафа?

Как видно из таблицы, при любом формате фискальных данных чек коррекции создается в том случае, если ранее при расчете не была использована онлайн-касса. Это позволит избежать штрафа за неприменение ККТ.

Напомним, что за неиспользование онлайн-кассы предусмотрен штраф, размер которого определяется суммой неучтенных расчетов. Для ИП он составляет от ¼ до ½ размера неучтенной в ККТ выручки, но не менее 10 000 рублей; для юрлица — от ¾ до всей суммы расчета, осуществленного без применения ККТ, но не менее 30 000 рублей (ч. 2 ст. 14.5 КоАП РФ). При повторном неприменении ККТ деятельность юрлица или ИП может быть приостановлена на 90 суток, если сумма неучтенных расчетов составила, в том числе в совокупности, 1 млн. рублей и более (ч. 3 ст. 14.5 КоАП РФ).

Но в некоторых случаях санкций можно избежать, если добровольно известить налоговый орган о том, что касса не использовалась. При этом должны выполняться следующие условия (примечание к ст. 14.5 КоАП РФ):

Остановимся подробнее на последнем условии. В письме № ЕД-4-20/1524@ специалисты ФНС пояснили, что каждый расчет, совершенный без применения ККТ, должен показываться в чеке коррекции отдельной строкой. Такая возможность появится в чеках, составленных в формате 1.1. Если же пробить коррекционный чек на общую сумму неучтенных расчетов (а не на каждый расчет построчно), то этого будет недостаточно для установления события административного правонарушения (поскольку невозможно идентифицировать конкретный расчет, не проведенный по кассе). В этом случае нужно дополнительно направить в налоговую инспекцию документ (акт), который позволит установить каждый конкретный расчет, который произошел без применения ККТ. Акт должен отражать все операции, сделанные в обход кассы. Методические указания по составлению необходимых документов можно скачать на сайте ФНС России (в раздел «О проекте» в левом вертикальном меню нужно выбрать «Методические указания»).

Оформление чека коррекции и других документов

Прежде чем рассмотреть алгоритм действий по оформлению неучтенного расчета, отметим, что чаще всего неприменение ККТ происходит по следующим причинам:

Общий алгоритм действий следующий: если кассы нет, то ее нужно приобрести (см. «Как выбрать онлайн-кассу и программу для нее при разных видах торговли»), затем надо составить акт о нарушении, оформить чек коррекции и сообщить об этом в налоговую инспекцию. В будущем, когда начнет действовать формат 1.1, необходимость совершения некоторых действий отпадет.

Обратите внимание: коррекционный чек разрешено создавать на любой онлайн-кассе. Поэтому если касса сломалась, то чек коррекции можно отправить с другого кассового аппарата. Это не будет являться нарушением.

Как «исправить» неприменение кассы (алгоритм действий для разных версий ФФД)

Формат 1.0 или 1.05

Формат 1.1

Шаг 1. Заполнение акта о нарушении

Акт составляется в произвольной форме. В нем необходимо перечислить:

Акту нужно присвоить номер и указать дату его составления

Акт составлять не нужно, так как все необходимые данные будут присутствовать в чеке коррекции

Шаг 2. Создание чека коррекции на кассе

Выберите признак расчета

Укажите основание для коррекции и другие данные

Важно: каждую сумму неучтенного расчета нужно отразить в чеке коррекции отдельной строкой

Шаг 3. Оповещение налоговиков о создании чека коррекции

Необходимо известить налоговую инспекцию о неприменении ККТ и о формировании чека коррекции любым доступным способом (лично, на бумажном носителе, в электронном виде по ТКС). В будущем соответствующее заявление можно будет подать через личный кабинет юрлица (или ИП) на сайте nalog.ru

Вероятно, надобность в этом шаге отпадет, поскольку чек коррекции с исчерпывающими данными поступит в ФНС автоматически. Однако ФНС пока не подтвердила это предположение

Подключите готовый комплект, чтобы торговать по Закону № 54-ФЗ

В комплект от СКБ Контур входит онлайн-касса на ваш выбор (см. «Как выбрать онлайн-кассу и программу для нее при разных видах торговли»), сервис «Контур.ОФД» для отправки данных в налоговую инспекцию, а также сервис «Контур.Маркет» с кассовой программой для передачи номенклатуры на ККТ. В подарок к заказу вы получите 3 месяца бесплатной работы в обоих сервисах.

Чек коррекции на онлайн-кассе

Как пробить чек коррекции на онлайн-кассе:

Что такое чек коррекции и в каких случаях его пробивают

Фискальный чек коррекции на ККТ — это документ, который формируют для исправления несовпадений остатка по отчету и фактического остатка в кассе. Важное правило: корректировка допускается только в случае кассовых излишков. Если по окончании смены кассир обнаружил недостачу, коррекцию делать запрещено.

Когда кассир корректирует излишки, он формирует корректировочный кассовый документ, составляет акт и пишет объяснительную. Копии этих бумаг необходимо передать в налоговую — для разъяснения кассовых расхождений, образования излишков и их дальнейшей корректировки.

Операционная коррекция чека в онлайн-кассе проводится только в двух случаях:

Если кассир отвлекся и ввел неправильную сумму (например 1000 вместо 100 рублей) или же забыл выбить чековый документ при покупке, такие действия подлежат корректировке — сразу же при обнаружении или в конце дня, при закрытии смены.

Как его оформить на онлайн-кассе

Порядок проведения любой фискальной операции закреплен в Федеральном законе № 54-ФЗ от 22.05.2003. Инструкция, как сделать чек коррекции на онлайн-кассе, такова:

Письменно уведомить Инспекцию Федеральной налоговой службы о корректировке и направить сопроводительную документацию. Документы представляют в налоговую лично, по почте (это дольше) или по электронной почте, с обязательной подписью сопроводительных файлов электронно-цифровой подписью. Если инспекция обнаружит расхождение раньше, организации грозит штраф.

Вот пример чека коррекции на онлайн-кассе в 2021 году:

Какие данные в нем указывают

Корректирующий кассовый документ составляется по тем же правилам, что и обычный, — в корректировочный чек на онлайн-кассе обязательно включают:

Но есть и особенности. Когда продавец выбивает ошибочный чек на онлайн-кассе (при покупке), в нем отражаются название, количество и цена продукции. В корректировке номенклатурные сведения о продукции не указывают, достаточно только суммы исправления. Причина в том, что корректировка — не для покупателя, а для внутренней и налоговой отчетности. Кроме того, в коррекции не высвечивается QR-код: контролерам нет необходимости проверять подлинность кассового регистра.

Чем отличается корректировка от возврата

Если клиент хочет вернуть товар или только часть покупки, оформляют возврат прихода. Клиент пишет заявление о возврате, а продавец прикладывает возвратную накладную (если ведет бухучет).

Есть и другое основание: возвратный чек выбивают, когда кассир внес сумму, превышающую стоимость продукции, но обнаружил расхождение сразу. Если же излишки обнаружены позднее, проводится коррекция прихода на онлайн-кассе и формируются подтвердительные документы (акт, объяснительная).

Общие отличия корректировки от возврата прихода (кроме основания для формирования) таковы:

Правила фискальных операций стандартизированы: чек коррекции при неприменении ККТ, при использовании контрольно-кассовой машины, при торговле в интернете или в розничном магазине выбивают, когда в кассе образовался излишек. Если по окончании смены в вашей кассе большая сумма, чем по документам, делайте корректировку. Если же клиент отказывается от покупки, проводите возврат.

Чек коррекции на онлайн-кассе

Чек коррекции на онлайн-кассе нужен при внесении изменений в ренее произведенные расчеты. Такой документ применяется для коррекции ошибок, нарушений и его правомерность установлена 54 Федеральным законом от 2003 г. (пункт 4 статьи 4.3).

Обслуживание онлайн-касс со скидкой

Получите скидку на годовою техническую поддержку ККТ на тарифах «Макси» и «Стандарт» — действует специальное предложение.

Когда нужен чек коррекции

Кассовый чек коррекции пробивается строго, когда кассовая смена открыта. Произвести процедуру можно в любой день до закрытия смены. В случае, когда ошибка замечена в другой день, чек также оформляется при открытой смене.

Какие бывают ошибки на кассе:

Случае сбоя на кассе:

Как правильно оформлять чек коррекции

Нельзя производить чек на всю сумму непроведенных по кассовому аппарату операций, за исключением массового сбоя в работе касс. Рекомендуется сформировать чеки на каждую операцию в отдельности, которая прошла без кассы.

Какие реквизиты должен содержать чек коррекции? Приказом Налоговой службы от 2017 г. № ММВ-7-20/229@ устанавливаются следующие обязательные реквизиты:

Признак расчета со значением 1 (приходная операция) — оформляется когда не был выбит чек на покупку.

Признак расчета со значением 3 (расходная операция) — оформляется когда нужно забрать часть средств из онлайн-кассы.

По правилам коррекционный фискальный документ может содержать только один реквизит, использование в чеке одновременно двух недопустимо.

Тип коррекции со значением 0 — обозначает причину, в данном случае это корректировка данных по собственному желанию.

Тип коррекции со значением 1 — внесение изменений по установлению ФНС при выявлении нарушения.

Реквизит описание коррекции — указываем причину операции и документ (записка, акт или другой документ на основании которого проводится коррекция).

Дата документа основания коррекции.

Номер документа основания.

Реквизит кассира — данные о кассире.

В чеке не нужно указывать номенклатуру товара и цену.

Что еще нужно указать в чеке:

Какие документы должны быть переданы в ФНС

Документы подаются в виде копий, оригиналы остаются у вас.

Нужен ли чек коррекции при недостаче

При обнаружении недостачи в ККТ наличности, фискальный документ коррекции не пробивается. Коррекционный чек по онлайн-кассе нужен только при обнаружении лишней наличности.

Нужна поддержка в работе онлайн-кассы?

Не теряйте время, мы окажем бесплатную консультацию и поставим вашу кассу на обслуживание.

Вам также Будет интересно:

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Онлайн-кассы

POS-системы

Кассовые аппараты

Сканеры штрих-кодов

Сейфы

Понравилась статья? Поделись ею в соцсетях.

Добавить комментарий Отменить ответ

Также читают:

Как исправить ошибку в кассовом чеке

Ошибка кассового чека исправляется коррекцией или возвратом. Например, кассир может пробить больше или меньше требуемой суммы либо вообще забыть провести операцию по кассе. Иногда ошибка возникает не по вине сотрудника — внезапно отключили электроэнергию или сломался кассовый аппарат. Возврат оформляется только по «горячим следам»: кассир сам обнаружил недочет или на него указал покупатель. Чек коррекции исправляет ошибку, выявленную при вечерней…

Как сделать возврат по онлайн-кассе покупателю: пошаговая инструкция

Возврат по онлайн-кассе — частая и очень значимая операция в торговле любого масштаба. Причин, по которым кассиру нужно возвратить деньги покупателю, великое множество. Как сделать возврат по онлайн-кассе, чтобы не допустить ошибок. Для начала, давайте разберемся, какие бывают чеки, и что такое «признак расчета». Признак расчета в кассовом чеке — какие бывают После принятия нового закона о ККТ и перехода…

Кассовый чек с февраля 2021 — номенклатура товара в чеке

Кассовый чек в 2021 году будет представлен в другом формате. Его содержимое дополняется новым реквизитом — наименование товара, работ или услуг и их количество. Напомним, что ИП на ОСН и организации уже указывают номенклатуру в чеке с 2017 г. Для предпринимателей на УСН, ПСН и ЕСХН, не участвующих в обороте подакцизных товаров, новые требования вступают в силу с 1 февраля…

Чек онлайн кассы. Реквизиты по-новому

Чек онлайн кассы и его реквизиты постоянно меняются в соответствии с поправками в законодательстве. Так в связи с изменением Федерального закона №54-ФЗ, регламентирующего правила применения контрольно-кассовой техники, изменились требования к чекам и бланкам строгой отчетности (БСО). О том, как выглядит чек по новым правилам, какие обязательные реквизиты должны отображаться, что такое QR-код и как формировать чек — читайте далее в нашей…

Законодательство часто меняется, появляется новое оборудование, мы готовим для Вас интересные акции и предложения. Подпишитесь, чтобы быть в курсе последних событий.

Мы поможем разобраться! Меня зовут Антон, задайте свой вопрос и мы ответим на него в кратчайшие сроки!

Чеки коррекции

Чеки коррекции компенсируют нехватку или излишек денег в кассе. Их проводят в случае ошибок и форс-мажоров:

— Когда кассир допустил ошибку: указал неверную сумму в чеке или выбрал оплату наличными вместо карты;

— Когда продажи не записались в кассу из-за отключения электричества, поломки кассы или фискального накопителя.

Если не проводить коррекцию сумм или игнорировать предписания налоговой, можно получить штраф от тысячи до миллиона рублей. А при повторных нарушениях — приостановку деятельности до трех месяцев.

Налоговая не выпишет штраф, если предприятие самостоятельно обнаружило ошибку и сообщило об этом. Для этого и нужны чеки коррекции.

1. От формата фискальных данных зависит, когда необходимо использовать чек коррекции:

Для формата 1.1 коррекцию используют в любой ситуации: разнице денег в приложении и денежном ящике, сбоях в работе или ошибке кассира;

Для формата 1.05 чеки коррекции используют только при форс-мажорах: когда касса сломалась или отключили свет. В остальных случаях разницу исправляют операцией «Возврат».

Узнать формат фискальных данных вашего накопителя можно из чека открытия смены или в личном кабинете ОФД.

2. Чеки коррекции проводят отдельно по каждой ошибке кассира. Если обнаружили несколько чеков с неправильной суммой или типом оплаты, для каждого случая потребуется своя служебная записка и чек коррекции.

3. Если произошел массовый или технический сбой, нужно провести один чек коррекции на всю разницу. То есть на всю сумму, которая накопилась с момента поломки кассы и до начала ее работы.

4. При коррекции выбирайте тот тип оплаты, по которому нашли разницу. Если разница в наличных деньгах, в чеке коррекции укажите наличные, если безналичных — безналичные, если аванса — то аванс.

5. Чек коррекции можно провести в любой день после выявления ошибки в расчетах. Неважно, когда случилась разница сумм — день или неделю назад; нашли вы ее сами или налоговая. В любом случае нужно провести коррекцию расхода или прихода.

6. Скорректировать суммы можно на любой кассе, которая принадлежит вашей организации. Если касса сломалась, коррекцию можно провести на другой рабочей кассе, пока первая в ремонте.

7. Чеки коррекции нужно передать в налоговую вместе со служебной запиской: лично или заказным письмом.