что дает соглашение об избежании двойного налогообложения

Для чего нужно соглашение об избежании двойного налогообложения

О чем речь

Экономическое развитие стран невозможно представить без международного сотрудничества и бизнес-партнерства. Многие компании, осуществляя свою деятельность сразу в нескольких государствах, могут подвергаться обложению налогами и сборами каждой из стран.

Однако повторному фискальному обременению подвергаются не только компании и организации, но и простые граждане, которые получают доходы за рубежом. Например, российский специалист, работающий за границей, обязан уплатить налог с дохода в пользу иностранного государства и рассчитаться с ФНС России по НДФЛ с того же заработка.

По сути, один объект — прибыль компании или доходы граждан — обременяется одновременно несколькими однотипными налогами. Чтобы избежать данной несправедливости и повысить экономический интерес к развитию бизнеса, правительства разных стран принимают специальные меры. Например, вносят коррективы в действующее законодательство либо заключают соглашение об избежании двойного налогообложения.

Стоит отметить, что изменение налоговой системы государства — это довольно сложный процесс. Поэтому правительства разных стран предпочитают договориться — предоставить резидентам дополнительные скидки и льготы. Такие «уступки» прописываются в договоре об избежании двойного налогообложения.

Зачем это нужно

Ключевая суть данного договора или соглашения — это полное исключение факта повторного обременения одного объекта однотипными сборами и налогами. Если такой возможности нет, то в соглашении прописывается порядок предоставления налоговых льгот, скидок и иных привилегий, которые существенно снижают объем фискальных платежей для резидентов.

К тому же нормы международных соглашений и договоров имеют приоритет перед фискальным законодательством конкретного государства. Например, если в российском законодательстве ( НК РФ ) прописана ставка налога 10 %, а международное соглашение об устранении двойного налогообложения предусматривает пониженную ставку в 3 %, то компания вправе применять пониженную ставку в 3 %. То есть ту, которая утверждена в международном договоре.

Способы и методы

Как мы отметили выше, у государства есть только два метода избежать повторного обременения граждан и организаций:

Среди недостатков, которыми обладает данный метод избежания двойного налогообложения стоит отметить невозможность определения конкретного круга налогоплательщиков, для которых устанавливаются льготы. Это связано с тем, что каждое государство имеет индивидуальный порядок налогообложения. Следовательно, установить льготы для резидентов конкретного государства недопустимо, это прямое нарушение принципа равенства и справедливости.

Помимо основной формы льготирования, в договоре должны быть прописаны ключевые условия предоставления таких привилегий и скидок и указаны основные формы и порядок налогового обременения. Например, в договоре обязательно должны указать порядок определения дохода, даты его получения, правила подтверждения и прочие нюансы.

Действующие меры

Правительство России принимает активное участие в развитии справедливой и эффективной системы налогообложения, в том числе разрабатывает положения, позволяющие избежать повторного и однотипного обременения.

На сегодняшний день заключено более 80 соглашений, договоров и конвенций, которые позволяют устранить двойное обременение прибыли и доходов. Информация о заключенных соглашениях представлена в виде таблицы:

Как избежать двойного налогообложения

Компании, которые ведут бизнес в других странах, платят налоги два раза: сначала в бюджет другой страны, а потом и в российский. Но есть целых 84 страны, где можно заплатить только один раз.

Что такое двойное налогообложение

Двойное налогообложение возникает, когда российский предприниматель работает в другой стране. Сначала он платит налог с дохода там, а когда деньги поступают на российские счета, еще и в бюджет России.

Страны знают об этом, поэтому договорились между собой, что два раза с одного дохода платить не надо. Это и называется международным соглашением об избежании двойного налогообложения.

В мире почти двести признанных государств, при этом соглашение с Россией заключили 84: США, Великобритания, Германия, Испания, Израиль, Шри-Ланка, Мексика, Люксембург, Чили, Белоруссия и другие. Список включает страны Азии, Европы, Америки.

С каждой страной у России свое соглашение, но в целом они похожи:

Теперь о том, в каких случаях соглашение работает.

В каких случаях действует соглашение

Чаще всего соглашение об избежании двойного налогообложения нужно при торговле в другой стране. Например, компания «Лосось» продает в Великобритании красную искру, платит подоходный налог там, а затем может не платить налог на прибыль в России.

Было бы здорово, если страны бы не считали суммы: заплатил в Великобритании, а в России забыли про весь налог. На деле же считать придется: вычитать из российского налога сумму, которую уже заплатили в Великобритании, и доплачивать остальное.

Еще несколько случаев, когда действует соглашение об устранении двойного налогообложения:

Часто российские компании работают в странах, с которыми нет соглашения. Вот здесь и появляются те самые оффшорные счета. Такие компании создают технические или транзитные компании в странах, с которыми соглашение есть, например на Кипре, и через Кипр переправляют деньги дальше, в настоящую компанию.

Какие документы нужны, чтобы не платить налог два раза

Чтобы работать в другой стране и платить меньше налогов, нужно предоставить в российскую налоговую документы. Точного списка нет, в целом это подтверждающие документы, которые объяснят, что налог компания уже заплатила. Это может быть что-то одно:

Какой-то определенной формы для этих документов нет: стран много, везде свои стандарты, и российская налоговая это понимает.

Налоговый год в каждой стране тоже свой, а по правилам налог сначала платят в другом государстве, а потом в России. Если налоговые периоды различаются, в России сдают сначала привычную декларацию, а потом уточненную — чтобы пояснить размер налога, который заплатили в другой стране.

Двойное налогообложение России с другими странами

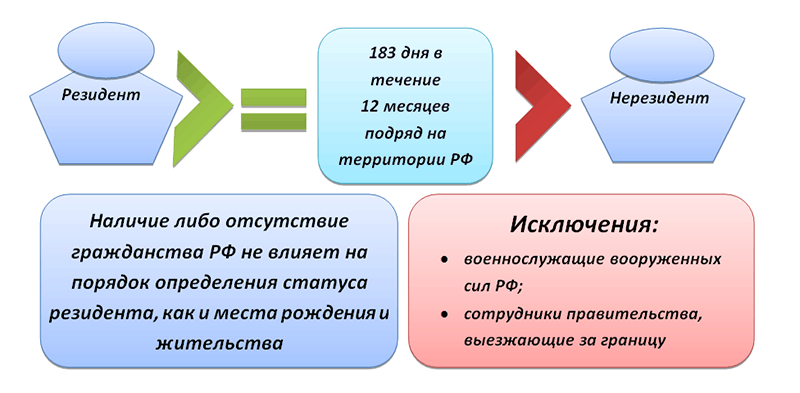

Гражданин, который проживает в России более 183 дней на протяжении года, обязан платить налоги на все доходы, независимо от того, в какой стране мира он их получает. Часто с двойным налогом сталкиваются владельцы недвижимого имущества за рубежом, которое они сдают в аренду или продают.

Двойное налогообложение России со многими странами урегулировано двухсторонними договорами, что значительно облегчает жизнь налогоплательщикам.

Что значит двойное налогообложение

Под двойным налогообложением подразумевается обязательная уплата налогов на прибыль в разных государствах. Касается это обычно тех, кто является гражданином одной страны, а получает доход в другой.

Для оптимизации процесса, сокращения и без того немалых расходов на оплату сборов правительство РФ подписывает договора с другими государствами. Это помогает избежать двойной уплаты налогов.

Причины возникновения вопросов о двойном налогообложении

Самые распространенные причины двойных сборов:

Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом.

Что такое договор об устранении двойного налогообложения

Согласно межгосударственным соглашениям устанавливаются нормы оплаты налогов с прибыли частных и юридических лиц, чьи доходные активы находятся за пределами страны их гражданства. Договор об устранении двойных налогов регулирует такие ситуации в 2021 году:

Благодаря таким международным договоренностям определенные виды финансовых сделок освобождаются от налогообложения в одной из двух стран. Либо налоги выплачиваются, но на льготных условиях. Это помогает налогоплательщикам в несколько раз сокращать расходы, оптимизировать проведение сделок и развивать отношения с зарубежными странами.

Как работают соглашения об избежании двойного налогообложения в России узнайте из видео, представленном ниже.

Россия заключила 83 договора об избежании двойного налогообложения с другими государствами.

Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2021 году

В этом списке в 2021 году:

У каждого подписанного соглашения есть свое уникальное содержание, но на сегодняшний день отмечается постепенная унификация текстов договоров.

В 2020-2021 году были подписаны и ратифицированы новые соглашения с Кипром, Мальтой, Люксембургом. В результате которых процентные ставки в этих странах повысились на дивиденды и проценты.

Полная таблица стран по алфавиту и даты подписания договора с ними есть на сайте consultant.ru

Российские резиденты, получающие прибыль с активов в государствах, с которыми вопрос о двойном налогообложении не урегулирован, обязаны платить один и тот же налог обеим странам.

Важно! Приоритет имеет международный договор. Если в нем налоговая ставка составляет 5 %, а в отечественном НК — 10, то налогоплательщик имеет право делать выплаты по международной ставке. Но при этом нужно соблюдать строго все сопутствующие условия данного соглашения.

Что нужно для получения льгот на налоги в межгосударственных сделках

Применение льготного налогообложения, согласно условиям межгосударственного договора, возможно только при соблюдении некоторых условий.

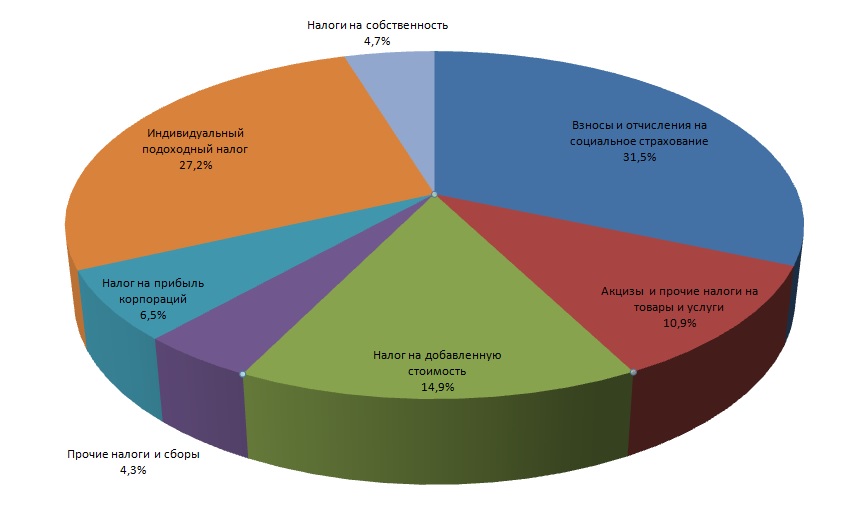

Размер налога в разных странах

Чтобы обойти двойное налогообложение, зарубежному партнеру необходимо представить:

Налогообложение на прибыль от сдачи недвижимости в аренду

Если резидент РФ имеет прибыль от сдачи объекта в аренду, который находится, например, в Германии, то весь оплаченный там налог вычитается из суммы сбора в РФ. Подоходный налог для резидентов России — 13 %. Если размер выплаченного налога в ФРГ меньше того, что рассчитали в РФ, то необходимо доплатить разницу.

Если человек сдает в аренду объект за границей и получает с этого доход, он обязан этот факт задекларировать в РФ. Представляется декларация в виде 3-НДФЛ. Дополнительно потребуется один из документов:

Еще больше информации о налогах узнайте из видео, представленном ниже.

Оплаченный за границей налог засчитывается при представлении декларации. Сообщить о прибыли в налоговую службу и получить зачет налога разрешено на протяжении трех лет с момента получения дохода.

Система вычетов не работает на территории РФ. Таким образом, резиденту следовало бы платить налоговый сбор с 18 000 €, а это 2340 € в год (13 %). Но благодаря подписанному договору об устранении двойных налогов между странами налогоплательщик доплатит всего лишь 540 €.

График распределения налогов (%)

Внимание! Если налоговый сбор выплачивается в РФ по упрощенной системе, то зачет его в другой стране невозможен.

Налог на прибыль с продажи недвижимости

Российский закон не разграничивает правила на продажу недвижимости внутри страны и за ее пределами. Не платить налог в России и не представлять декларацию можно только в случаях, если:

Налог не платят, если недвижимость не использовалась в качестве источника получения прибыли.

Если собственник объекта не подходит под вышеперечисленные требования, он обязан представить налоговую декларацию в виде 3-НДФЛ до 30 апреля следующего года после продажи объекта. А до 15 июля оплатить налоговый сбор.

Больше информации об уплате налога при продажи квартиры Вы узнаете из видео, представленном ниже.

Налоги на прибыль от аренды и продажи могут засчитываться в РФ, согласно договору об устранении двойных налогов. Ставка для резидентов — 13 %.

Пример. Резидент России приобрел апартаменты в Испании за 400 тысяч евро, а в 2018 году продал — за 450 тысяч. Заработанные 50 000 € будут облагаться налогом (24 % в Испании, или 12 000 €). Период между приобретением и продажей объекта — более трех лет, значит, достаточно оплатить налог только в Испании.

Соглашение России и Германии

Правительства России и Германии более 20 лет назад подписали договор об устранении двойных налогов. Это наладило деловые взаимоотношения и снизило риск потери большей части доходов к минимуму.

Если налоговые сборы оплачиваются в ФРГ, то в России сокращается размер сбора. Происходит это следующим образом:

Структура немецкой налоговой системы

Двойное налогообложение России и США

Договор об устранении двойного налогообложения между Россией и Америкой был заключен в 1992 году. Это было крайне необходимо, так как экономические взаимоотношения стремительно развивались. В России появилась масса американских организаций, как и российских в США.

Выплаты налогов одновременно в двух странах стали не только неудобными, но и отрицательно сказывались на финансовом состоянии компаний и физических лиц. Поэтому лучшим решением сохранить и развивать деловое сотрудничество двух стран стал подписанный договор об избежании двойных сборов.

Американская система налогообложения работает по следующему принципу: и резидент, и гражданин одинаково должны оплачивать налоги в IRS на доходы в любой точке мира.

Налоговые службы США активно контролируют деятельность иностранных организаций на своей территории. Любая махинация, уклонение от уплаты налогов может наказываться не только лишением лицензии и запретом на работу, но и огромными штрафами, уголовным преследованием.

Не платить налоговые сборы дважды вполне можно без нарушения закона:

Как избежать двойного налогообложения узнайте из видео, представленном ниже.

На сегодняшний день практически все экономически развитые страны уже подписали договор об избежании двойных налогов. Это позволяет развивать внешние торгово-экономические связи, снизить уровень мошенничества, тем самым приумножая свою прибыль.

Соглашения об избежании двойного налогообложения (перечень)

Соглашение об избежании двойного налогообложения, заключенное между странами, позволяет снизить налоговую нагрузку на налогоплательщиков. На сегодня Россия заключила более 80 таких соглашений об избежании двойного налогообложения с различными государствами.

Двойное налогообложение в России

Чтобы избежать двойного налогообложения, российское правительство заключает с правительствами других стран соглашения, которые помогают развитию отношений резидентов этих двух стран при совершении сделок. Такие соглашения об избежании двойного налогообложения помогают освободить бизнес от непомерного налогового бремени, которое может возникать при выплате доходов резидента одной страны резиденту другой страны.

В указанных соглашениях об избежании двойного налогообложения по договоренности на международном уровне некоторые виды сделок освобождаются одной из стран от уплаты налога либо же устанавливаются какие-то льготные условия по уплате данного вида налога с доходов. Ведь налог с этих доходов уже, например, был уплачен в стране, в которой расположен налогоплательщик (налоговый агент), выплачивающий вознаграждение своему зарубежному партнеру.

В России п. 1 ст. 7 Налогового кодекса установлен приоритет международного соглашения перед отечественным налоговым законодательством. Это означает, что если в соответствии с нормами НК установлена ставка налога в 10%, а в международном соглашении — 5%, то налогоплательщик вправе применять установленную международным договором ставку. Однако в этом случае обязательным является соблюдение всех условий, прописанных в международном договоре.

О проводимой РФ налоговой политике читайте в статье «Налоговая политика государства на 2016-2018 годы».

Условия получения налоговых льгот в международных сделках

Среди условий, установленных российским налоговым законодательством для применения льготного налогообложения в соответствии с условиями международных соглашений об избежании двойного налогообложения, основным является подтверждение факта, что контрагент находится за границей. Речь идет о зарубежном партнере российского налогоплательщика, которому последний выплачивает доход. Об этом указывается в подп. 4 п. 2 ст. 310 НК. Также налогоплательщику потребуется доказать, что его партнер является фактическим получателем прибыли, а не посредником.

В п. 1 ст. 312 НК говорится о том, что иностранный партнер обязан предоставить российскому налоговому агенту доказательство того, что он является фактическим выгодополучателем и что он расположен на территории того государства, с которым у России заключен договор об избежании двойного налогообложения.

Если подтверждающие документы составлены на иностранном языке, то потребуется побеспокоиться об их переводе на русский. Также фискальные органы в большинстве случаев требуют, чтобы на документах стоял апостиль. Для того чтобы налоговый агент не удерживал налог с дохода иностранца (или чтобы применил льготный режим налогообложения), необходимо, чтобы все перечисленные выше подтверждающие документы были предоставлены до момента выплаты дохода.

В случае если они будут предоставлены позже, налог с дохода будет удержан в соответствии с нормами российского налогового законодательства. Но впоследствии при предоставлении документов уплаченный налог можно будет вернуть и доплатить доход зарубежному партнеру.

Итак, какие документы должен предоставить иностранный партнер, чтобы избегнуть двойного обложения налогами? В п. 1 ст. 312 НК указан исчерпывающий перечень таких документов:

Однако ни в данном пункте, ни где-нибудь еще в НК нет четкого указания о том, какие требования предъявляются к форме документов. Обычно такие подтверждающие документы именуют как «Сертификаты о налоговом резидентстве».

Ранее требования к форме документов и другие вопросы, которым надлежало уделить внимание относительно особенностей предоставления подтверждающих документов в органы фискальной службы, были собраны в «методичке», составленной ФНС и изложенной в приказе Министерства по налогам и сборам от 28.03.2003 № БГ-3-23/150. Но данные методические рекомендации утратили свое действие на основании приказа ФНС от 19.12.2012 № ММВ-7-3/980@.

На данный момент ФНС так и не выпустила новые разъяснения по данному вопросу, поэтому налогоплательщикам стало труднее прорабатывать каждую конкретную ситуацию. Так, сегодня налогоплательщики вынуждены не только изучать все имеющиеся разъяснения финансового и фискального ведомств по интересующему вопросу, но и изучать сложившуюся судебную практику.

Судебная практика по вопросам избежания двойного налогообложения

Разберем некоторые ситуации, по которым уже есть сложившаяся судебная практика:

Определением ВАС от 07.11.2013 № ВАС-15167/13 установлено, что выданные немецкой фискальной службой свидетельства о регистрации иностранной компании в качестве плательщика налога на добавленную стоимость и об освобождении от обложения налогами не являются необходимым подтверждением о постоянном месторасположении компании в Германии. Тем не менее суды, рассматривающие данные документы, ранее сочли эти документы достаточными для освобождения от уплаты налога с дохода в России в соответствии с международным соглашением. Высший суд не установил в данных выводах нарушения.

В определении ВАС от 26.03.2014 № ВАС-716/13 судьи не нашли нарушений в доводах ФАС ДО (постановление от 14.11.2013 № Ф03-5168/13), который сделал выводы, что предоставленные корейскими налогоплательщиками свидетельства о регистрации компаний, подписанные начальниками фискальных служб 2 округов Кореи, являются достоверными подтверждениями о постоянном местонахождении иностранных контрагентов.

Больше информации о том, как компаниям подтверждать свое постоянное местоположение, читайте в нашей статье «Как иностранная компания должна подтвердить свое местопребывание».

В постановлении ФАС МО от 15.02.2013 № Ф05-15470/12 говорится о том, что удержание налога с дохода иностранного компаньона должно быть произведено налоговым агентом из России, поскольку подтверждающие документы были предоставлены после момента выплаты дохода.

В постановлении ФАС МО от 17.01.2014 № Ф-05-16745/13 указывается на то, что если в подтверждающем документе не указан срок действия на иные налоговые периоды, то он не может быть принят как обоснование в другие налоговые периоды. В то же время в письме Минфина от 14.04.2014 № 03-08-Р3-016905 указывается, что в ст. 312 НК нет положений об ограничении срока действия предоставленных подтверждений.

В своих решениях суды придерживаются позиции, избранной Президиумом ВАС и изложенной им в постановлении от 28.06.2005 № 990/05 (в то время еще действовали методические рекомендации) об обязательном проставлении апостиля. Решение было продиктовано требованием о соответствии Конвенции от 1961 г. В недавних решениях арбитражных судов также говорится о том, что наличие апостиля является обязательным (постановление ФАС МО от 15.02.2013 № Ф05-15470/12).

Договоры об избежании двойного налогообложения

Многим странам необходимо заключение такого международного соглашения, которое бы избавляло осуществляющих межгосударственные финансовые транзакции плательщиков налогов от двойного налогообложения. В таких соглашениях обычно определяются условия распределения порядка налогообложения различных доходов между государствами.

Также в указанных соглашениях определяется и процедура обложения налогом на доход у источника его выплаты. Обычно доход полностью освобождается обложением налогами у источника выплаты, хотя возможны и варианты его снижения.

Каждое из подписанных Россией международных соглашений об избежании двойного налогообложения (всего их по состоянию на 2017 год 83 единицы) имеет свое уникальное содержание. Но в последнее время во всем мире намечается тенденция по унификации таких соглашений. Предполагается унификация текстов соглашения в соответствии с изложенными в Модельной конвенции, разработанной Организацией экономсотрудничества и развития, постулатами.

Международные соглашения об избежании двойного налогообложения (Кипр и другие страны)

Международное соглашение об избежании двойного налогообложения (далее в таблице — СДН) подписывается Правительством России с правительством другого иностранного государства. При этом дата заключения двустороннего международного договора обычно не совпадает с датой вступления в действие, а также датой применения в одной и в другой стране.

Чтобы разобраться во всех этих важных нюансах, предлагаем ознакомиться с перечнем всех заключенных российским правительством двухсторонних соглашений, направленных на устранение двойного обложения налогами доходов в двух сотрудничающих странах.

Иностранное государство — партнер по СДН

Дата подписания СДН

Дата вступления СДН в законную силу

Дата начала применения СДН в России

Дата начала применения СДН в стране-партнере

Использование соглашений об избежании двойного налогообложения российскими компаниями

В рамках настоящего материала предлагается рассмотреть некоторые наиболее важные формально-юридические аспекты использования соглашений об избежании двойного налогообложения в России и связанную с ними арбитражную практику.

Международные соглашения (договоры, конвенции) об избежании двойного налогообложения применяются при налогообложении доходов от международных транзакций, когда доход выплачивается резидентом одного государства, а получателем такого дохода выступает резидент другого государства. Если между этими двумя государствами имеется действующее соглашение, то налогово-обязанная сторона вправе рассчитывать на освобождение от уплаты налога на такой доход или на уплату налога по сниженной ставке (в зависимости от вида дохода).

Целью любого двустороннего соглашения об избежании двойного налогообложения является обеспечение условий, при которых юридические и физические лица каждой из стран не будут дважды уплачивать налоги с одного и того же вида дохода в своем государстве и государстве-партнере. Тем самым, налоговые соглашения способствуют привлечению взаимных инвестиций, развитию торгового и иного взаимовыгодного экономического сотрудничества между компаниями и предпринимателями разных стран. Одновременно такие соглашения направлены на предотвращение уклонения от уплаты налогов.

В настоящее время Россией подписаны налоговые соглашения более чем с 80 государствами. Среди них многие страны Евросоюза (включая Кипр, Великобританию, Ирландию, Данию, Нидерланды, Люксембург и др.), Швейцария, США, Китай, страны СНГ (в т.ч. Украина, Беларусь, Казахстан), страны Балтии (Латвия, Литва) и ряд других (см. полный Перечень действующих соглашений об избежании двойного налогообложения).

Каждое государство-участник налогового соглашения, должно предусмотреть понятный механизм его практической реализации своими налогоплательщиками, в том числе все формальности, которые необходимо выполнить налогоплательщику и налоговому агенту для того, чтобы воспользоваться льготами или освобождениями, предусмотренными соглашением. Практика показывает, что несоблюдение этих формальностей, слишком вольная их трактовка или, наоборот, ограничительное толкование, могут привести к невозможности своевременно воспользоваться преимуществами, предоставляемыми налоговыми соглашениями. либо повлечь меры налоговой ответственности.

Подтверждение постоянного местонахождения иностранной организации

На практике такое подтверждение часто называют “сертификатом о налоговом резидентстве” (tax residency certificate).

В соответствии с пунктом 1 статьи 312 НК РФ, указанное подтверждение должно отвечать следующим требованиям:

НК РФ, устанавливая требования к документам, подтверждающим постоянное местопребывание иностранной организации (п. 1 ст. 312), не устанавливает обязательной формы таких документов. Единственным актом, содержавшим требования (подчас избыточные и прямо не основанные на нормах НК) к форме и содержанию подтверждения постоянного местонахождения для целей соглашений об избежании двойного налогообложения, был Приказ МНС России от 28.03.2003 № БГ-3-23/150 “Об утверждении Методических рекомендаций налоговым органам по применению отдельных положений главы 25 НК РФ, касающихся особенностей налогообложения прибыли (доходов) иностранных организаций». Данный приказ был отменен Приказом ФНС России от 19 декабря 2012 г., в силу чего утвержденные им Методические рекомендации не подлежат применению (хотя формально они и так не являлись обязательными для применения налогоплательщиком с силу пункта 1 статьи 1 и пункта 2 статьи 4 НК РФ).

Указанные Методические рекомендации будут, по всей видимости, заменены либо дополнениями в НК РФ, детализирующими порядок налогообложения иностранных организаций, либо соответствующим актом Минфина, либо и тем, и другим. Для сведения читателей приведем некоторые положения данного документа, сохранявшие до недавнего времени свою практическую значимость.

Пункт 5.3 Методических рекомендаций указывал, что в документах, подтверждающих постоянное местопребывание, проставляется печать (штамп) компетентного (или уполномоченного им), в смысле соответствующего соглашения об избежании двойного налогообложения, органа иностранного государства и подпись уполномоченного должностного лица этого органа. Указанные документы подлежат легализации в установленном порядке либо на таких документах должен быть проставлен апостиль.

Кроме того, в Методических рекомендациях отмечалось, что такие документы, как свидетельства о регистрации на территории иностранных государств (сертификаты об инкорпорации), выписки из торговых реестров и т.п., не могут рассматриваться в качестве документов, подтверждающих в налоговых целях постоянное местонахождение организации в иностранном государстве.

В рекомендациях также указывалось, что “налоговому агенту представляется только одно подтверждение постоянного местонахождения иностранной организации за каждый календарный год выплаты доходов, независимо от количества и регулярности таких выплат, видов выплачиваемых доходов и т.п”.

Поскольку некоторые из вышеперечисленных положений нередко ставились под вопрос в судебно-арбитражной практике (значительная часть судебных споров связана именно с вопросами документального подтверждения, необходимого для применения льгот и освобождений), приведем наиболее значимые позиции арбитражных судов.

1) Подтверждение постоянного местонахождения иностранной организации должно быть заверено компетентным органом иностранного государства в смысле соответствующего соглашения об избежании двойного налогообложения.

Компетентными органами в Соединенных Штатах Америки являются Министр финансов или его уполномоченный представитель, а также Служба внутренних доходов США (правомочная подтверждать налоговое резидентство в США).

В данном же случае свидетельство о регистрации иностранной организации в штате Вермонт определяет ее юридический статус как хозяйствующего субъекта, зарегистрированного в США, однако не является надлежащим подтверждением постоянного местонахождения иностранной организации в США в смысле Договора об избежании двойного налогообложения, поскольку упомянутое свидетельство не было выдано соответствующим компетентным органом иностранного государства.

ВАС РФ признал обоснованными доводы ИФНС о нарушении ЗАО положений главы 25 НК РФ и частично отменил решения нижестоящих судебных инстанций, вынесенные в пользу налогоплательщика.

Постановление Президиума ВАС РФ от 28 декабря 2010 г. № 9999/10. Оценив представленные обществом документы, суды первой и кассационной инстанций пришли к обоснованному выводу о том, что информации о регистрации компании с ограниченной ответственностью в Республике Кипр и внесении другой компании в Торговый реестр кантона Санкт-Галлен Швейцарии недостаточно для приобретения ими статуса лиц с постоянным местопребыванием в целях избежания двойного налогообложения, поскольку такая информация не свидетельствует, что эти лица также являются налоговыми резидентами данных иностранных государств”. (В то же время, интересно, что суд апелляционной инстанции в данном деле, в отличии от судов первой и кассационной инстанций и ВАС, исходил из того, что положения НК РФ “допускают для иностранной организации право выбора документа, который бы подтверждал ее постоянное местопребывание на территории иностранного государства, так как ни нормами Кодекса, ни иными законодательными актами о налогах и сборах не установлены конкретные органы иностранного государства, которые должны выдавать подтверждения о месте постоянного нахождения иностранной организации, а также конкретные формы и тексты такого рода документов”. Такая позиция, как видим, была опровергнута вышестоящими инстанциями).

Вместе с тем, судебная практика взвешенно подходит к случаям, когда компании предоставляют не только сертификаты о налоговом резидентстве, но и иные документы (исходящие как от налоговых, так и не налоговых органов иностранных государств), так или иначе свидетельствующие о постоянном местонахождении иностранных компаний в определенном государстве.

Определение ВАС РФ от 7 ноября 2013 г. № ВАС-15167/13. По мнению МИФНС, свидетельство по освобождению от налогообложения немецкой компании и свидетельство о регистрации в качестве плательщика НДС в отношении другой немецкой компании не могут рассматриваться как доказательства, свидетельствующие о праве на освобождение от налогообложения в РФ, так как не подтверждают постоянное местонахождение иностранных организаций в ФРГ. Однако, “суды на основании положений главы 25 Кодекса и Соглашения между РФ и ФРГ об избежании двойного налогообложения в отношении налогов на доходы и имущество от 29.05.1996, признали документы, представленные обществом в целях подтверждения постоянного местонахождения его иностранных контрагентов в ФРГ, достоверными и достаточными, поэтому сделали вывод о том, что доход, полученный компаниями в спорный период от общества, не подлежит налогообложению на территории РФ”. Судебной коллегией ВАС не установлено нарушения судами единообразия в применения положений главы 25 НК РФ.

Постановление ФАС Дальневосточного округа от 14.11.2013 № Ф03-5168/13 по делу № А73-31/2012: наряду со свидетельствами, подтверждающими налоговое резидентство компаний в Республике Корея, при проведении выездной налоговой проверки в подтверждение постоянного местонахождения иностранных компаний были предоставлены подписанные начальниками налоговых инспекций двух округов Республики Корея свидетельства о регистрации предприятий, выданные до даты выплаты дохода. ВАС РФ в своемОпределении от 26 марта 2014 г. № ВАС-716/13 не установил нарушения судами единообразия в применении положений главы 25 НК РФ. ВАС, в частности, отметил, что, “руководствуясь положениями главы 25 Кодекса и Конвенции между Правительством РФ и Правительством Республики Корея об избежании двойного налогообложения в отношении налогов на доходы от 19.11.1992, суды признали документы, представленные обществом в целях подтверждения постоянного местонахождения его иностранных контрагентов в Республике Корея, достоверными и достаточными, поэтому сделали вывод о том, что доход, полученный иностранными организациями в спорный период от общества, не подлежит налогообложению на территории РФ”.

2) Подтверждение постоянного местонахождения иностранной организации должно быть предоставлено до даты выплаты дохода.

Постановление ФАС Московского округа от 15 февраля 2013 г. № Ф05-15470/12 по делу № А40-59278/2012. В указанном деле “все подтверждения были выданы после фактической выплаты иностранным организациям дохода. Таким образом, на даты выплаты доходов у общества, как налогового агента, наличествовала обязанность удержания налогов из выплачиваемых доходов”. Тогда как “от удержания налога налоговый агент освобождается, если располагает подтверждением резидентства иностранной организации до даты выплаты дохода”. Аналогичная позиция выражена также в Постановлении ФАС Московского округа от 16 июля 2013 г. № Ф05-7227/13 по делу № А40-72223/2012.

3) Требуется ли предоставление подтверждения в каждом календарном году?

До настоящего времени практика в большинстве случаев отвечала на этот вопрос отрицательно.

Например, в Постановлении ФАС Поволжского округа от 30 июля 2013 г. № Ф06-5981/13 по делу N А12-29089/2012 отмечается, что ссылка налогового органа на то, что подтверждение о постоянном месте местонахождения иностранной организации должно быть представлено ежегодно, является несостоятельной, поскольку это не предусмотрено налоговым законодательством.

Однако, совершенно иную точку зрения продемонстрировал ФАС Московского округа в своем Постановлении от 17 января 2014 г. № Ф05-16745/13 по делу № А40-16818/2013. “Поскольку на момент выплаты дохода общество не располагало сертификатом резидентства указанной иностранной компании, относящимся к указанным налоговым периодам, заявитель оспариваемым решением привлечен к налоговой ответственности по статье 123 НК РФ и ему начислены пени по налогу на доходы иностранных юридических лиц”. “Как установлено судами при рассмотрении дела и не оспаривается заявителем, доход вышеуказанному иностранному лицу выплачивался заявителем в 2009 и 2010 годах. На момент выплаты дохода налоговый агент имел сертификат резидентства контрагента от 23.04.2008 в Республике Кипр на 2008 год, который не содержит указаний на распространение аналогичного вывода в отношении статуса резидентства на будущий период. Данный сертификат обоснованно не принят судами в качестве основания для освобождения налогового агента от удержания налога у источника выплаты на момент выплаты дохода”.

При этом непосредственно перед формулировкой указанного вывода ФАС МО практически дословно изложил исчерпывающие требования статьи 312 НК РФ к подтверждению налогового резидентства. Остается загадкой, откуда в решении суда взялось требование о том, чтобы сертификат налогового резидентства относился к определенным налоговым периодам (по видимому, из тех же отмененных “Методических рекомендаций” МНС России 2003…)

Более того, ВАС РФ в своем Определении от 28 апреля 2014 г. отказал в передаче данного дела для рассмотрения в порядке надзора в Президиум ВАС РФ, мотивировав это следующим образом. “Принимая оспариваемые акты, суды основывали свои выводы на оценке содержания спорных сертификатов, руководствуясь при этом пунктом 1 статьи 312 Налогового кодекса и правовой позицией Президиума ВАС РФ, содержащейся в постановлении от 20.09.2011 № 5317/11. Ссылка заявителя на судебные акты по иным арбитражным делам не свидетельствует о нарушении судами единообразия в толковании и применении норм материального права с учетом конкретных обстоятельств налогового спора, установленных при рассмотрении настоящего дела. Неправильного применения норм материального или процессуального права, влекущих отмену оспариваемых судебных актов, судами не допущено”.

4) Должен ли на подтверждении постоянного местонахождения иностранной организации быть проставлен апостиль?

В целом позиция судов подтверждает необходимость проставления апостиля на таких документах:

Постановление Президиума ВАС РФ от 28 июня 2005 г. № 990/05. Президиум ВАС пришел к выводу, что документы, представленные налоговому агенту иностранными организациями (свидетельство Налогового управления Государственного казначейства США о местонахождении компании в США; свидетельство Лондонского департамента по внутренним налогам о том, что компания подлежит налогообложению в Великобритании; и свидетельство Налогового управления Великобритании о местонахождении компании в Великобритании), не отвечают требованиям Конвенции (1961 г.), предъявляемым к официальным документам, так как не имеют апостиля. В связи с этим, Президиум ВАС отметил, что документы, представленные обществом в качестве доказательств, подтверждающих местонахождение иностранных юридических лиц, правомерно не приняты налоговым органом.

Вместе с тем, возможны исключения в отношениях с определенными странами:

Постановление ФАС Московского округа от 15 февраля 2013 г. № Ф05-15470/12 по делу № А40-59278/2012. Обществом были представлены налоговые сертификаты, выданные Министерством финансов Республики Сербия, с подтверждением резидентства сербской компании. Сертификаты были представлены без апостиля, в связи с чем не приняты инспекцией в качестве надлежащих доказательств. Судебные инстанции посчитали, что представленные обществом сертификаты не подлежат апостилированию, однако вывод судов является ошибочным. ФАС МО указал, что Договор между СССР и Югославией «О правовой помощи и правовых отношениях по гражданским, семейным и уголовным делам» от 24.02.1962 (допускающий использование документов без легализации), “не затрагивает налоговые правоотношения, относящиеся по своей сути к административному праву”. ФАС МО сделал вывод о том, что “документы, представляемые иностранными организациями налоговому агенту в целях подтверждения постоянного местонахождения на территории Республики Сербия, должны в соответствии с требованиями Гаагской Конвенции содержать апостиль”.

Вместе с тем, суд отметил, что Минфин России, в том числе в лице его уполномоченного представителя (ФНС), на взаимной основе согласовал с компетентными органами (их уполномоченными представителями) ряда иностранных государств процедуру принятия официальных сертификатов, подтверждающих постоянное местопребывание (резидентство) без легализации или апостилирования. Перечень таких государств, а также формы документов, образцы подписей уполномоченных лиц и печатей государственных учреждений иностранных государств, уполномоченных выдавать сертификаты постоянного местопребывания, содержится в информационной базе ФНС России. К таким государствам относятся Республика Белоруссия, Украина, Республика Молдова, Республика Казахстан, Республика Узбекистан, Киргизская Республика, Республика Таджикистан, Республика Армения, Азербайджанская Республика, США, Республика Кипр, Словацкая Республика (см. Письмо ФНС России от 12.05.2005 г. № 26-2-08/5988).

В определенных случаях суды исходят из того, что апостилирование не требуется:

Постановление ФАС Дальневосточного округа от 29 января 2014 г. № Ф03-6693/13 по делу № А51-4992/2013. Отклоняя довод инспекции о необходимости проставления на представленных иностранной (японской) компанией документах апостиля, суды обеих инстанций правомерно указали на то, что нормами налогового законодательства, регулирующими спорные правоотношения, предусмотрено представление иностранной организацией налоговому агенту подтверждения, заверенного компетентным органом, о том, что данная организация имеет постоянное местопребывание в том государстве, у которого с Российской Федерацией имеется международный договор. Такое условие обществом выполнено. В свою очередь, инспекцией не представлено нормативно-правовое обоснование требования о необходимости в рассматриваемом случае представлять апостилированные документы.

Так, на практике часто используется следующий вариант: полученный от зарубежного контрагента сертификат о налоговом резидентстве (с апостилем) переводится на русский язык; подлинность подписи переводчика свидетельствует нотариус; перевод подшивается к оригиналу. Затем с указанной сшивки делается нужное количество копий, верность каждой из которых также свидетельствуется нотариусом.

Обязанности и ответственность налогового агента

Налоговый агент обязан перечислить соответствующую сумму налога не позднее дня, следующего за днем выплаты (перечисления) денежных средств иностранной организации или иного получения доходов иностранной организацией.

В соответствии с пунктом 4 статьи 310 НК РФ налоговый агент по итогам отчетного (налогового) периода в сроки, установленные для представления налоговых расчетов статьей 289 НК РФ, представляет информацию о суммах выплаченных иностранным организациям доходов и удержанных налогов за прошедший отчетный (налоговый) период в налоговый орган по месту своего нахождения по форме, устанавливаемой ФНС России.

Форма такого расчета утверждена Приказом МНС России от 14.04.2004 № САЭ-3-23/286@ “Об утверждении формы Налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов” (в ред. Приказа ФНС России от 18.12.2013 № ММВ-7-3/628@). Инструкция по заполнению налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов утверждена Приказом МНС России от 03.06.2002 г. № БГ-3-23/275 (в ред. Приказа ФНС России от 18.12.2013 № ММВ-7-3/628@).

Налоговые агенты представляют налоговые расчеты не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Налоговые расчеты по итогам налогового периода представляются налоговыми агентами не позднее 28 марта года, следующего за истекшим налоговым периодом (п. 3 и 4 ст. 289 НК РФ).

Следует помнить, что неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок сумм налога, подлежащего удержанию и перечислению налоговым агентом, образует состав налогового правонарушения и влечет взыскание штрафа в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению (ст. 123 НК РФ).

Статус “фактического получателя дохода” как условие применения льгот, предоставляемых международными налоговыми соглашениями

В этой связи Минфин России (в Письме от 9 апреля 2014 г. № 03-00-РЗ/16236) сделал разъяснение, ознаменовавшее новый подход к оценке правомерности применения налогоплательщиками льгот, предусмотренных международными налоговыми соглашениями.

При применении согалшений об избежании двойного налогообложения в части предоставления права на использование льгот (пониженных ставок и освобождений) при налогообложении отдельных видов доходов от источников в РФ необходимо производить оценку на предмет того, является ли лицо, претендующее на использование льгот (пониженных ставок и освобождений), “фактическим получателем (бенефициарным собственником)” соответствующего дохода.

Минфин России указал, что непосредственный получатель дохода, хотя и может квалифицироваться как резидент, но не может только по этой причине по умолчанию рассматриваться как бенефициарный собственник полученного дохода в государстве резидентства.

Для признания лица в качестве фактического получателя дохода (бенефициарного собственника) необходимо не только наличие правовых оснований для непосредственного получения дохода, но это лицо также должно быть непосредственным выгодоприобретателем, то есть лицом, которое фактически получает выгоду от полученного дохода и определяет его дальнейшую экономическую судьбу. При определении фактического получателя (бенефициарного собственника) дохода следует также учитывать выполняемые функции и принимаемые риски иностранной организации, претендующей на получение льготы в соответствии с международными налоговыми соглашениями.

По мнению Минфина, предусмотренные соглашениями об избежании двойного налогообложения льготы (пониженные ставки и освобождения) в отношении выплачиваемых доходов от источника в РФ не применяются, если они выплачиваются в рамках сделки или серии сделок, осуществленных таким образом, что иностранное лицо, претендующее на получение льготы в виде пониженной ставки по дивидендам, процентам и роялти, выплачивает прямо или косвенно весь или почти весь доход (в любое время и в любой форме) другому лицу, которое не имело бы льгот (пониженных ставок и освобождений) по соответствующему соглашению, если бы такие доходы выплачивались напрямую такому лицу.

Из всего вышеизложенного можно сделать следующие выводы:

1. При использовании норм соглашений об избежании двойного налогообложения, в том числе, при получении от зарубежных контрагентов подтверждения об их постоянном местонахождении, следует руководствоваться во-первых, непосредственно нормами самого налогового соглашения, во-вторых, нормами НК РФ; а также учитывать судебно-арбитражную практику и разъяснения финансовых органов (при их наличии). Соблюдение всех формальностей, связанных с применением соглашения об избежании двойного налогообложения, позволяет существенно снизить риск оспаривании налоговыми органами правомерности применения льгот, предусмотренных таким соглашением;

2. Ответственность за правильность исчисления и удержания налога у источника с доходов, выплачиваемых иностранным организациям (включая правильность применения льгот (пониженных ставок и освобождений), предусмотренных соглашениями об избежании двойного налогообложения) несет налоговый агент.

3. Для правомерного применения льгот, предусмотренных международными налоговыми соглашениями, статус получателя доходов и дальнейшая судьба самих доходов имеют юридическое значение: применение льгот будет правомерным, только если резидент иностранного государства, с которым у России имеется налоговое соглашение, является фактическим получателем (бенефициарным собственником) соответствующего дохода.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее