чем подтверждается факт оказания услуг

Какие документы нужны для подтверждения оказанных услуг

Документы, подтверждающие оказание услуг

Без доказательств подтвердить, что услуга оказана, сложно. Поэтому рекомендуем после исполнения договора составлять документ, который будет доказывать, что вы выполнили условия, а заказчик удовлетворен результатом.

В качестве доказательств оказания услуги выступают:

Акт об оказании услуг

Документ составляется в произвольной форме. В соответствии с п. 4 ст. 421 ГК РФ бланк можно продумать самостоятельно. В основном договоре оказания услуг можно заранее согласовать форму.

Чаще всего документ составляет исполнитель и передает для подписания заказчику.

В акте следует указать следующие данные:

Акт подписывается обеими сторонами сделки.

В «КонсультантПлюс» есть Готовые решения, в том числе о том, как оформить акт об оказании услуг. Если у вас еще нет доступа к системе, оформите пробный онлайн-доступ бесплатно. Вы также можете получить актуальный прайс-лист К+.

Отчет исполнителя

Этот документ так же, как и акт, составляется в произвольном виде, поскольку законодательство не регулирует порядок его заполнения. Однако учтите, что если в основном договоре оказания услуг прописано, как должен составляться отчет, вы должны следовать этим правилам. В договоре может содержаться форма этого документа.

В отчете указывают:

Если имеются документы, подтверждающие оказание услуги, их приводят в приложении.

Документы, подтверждающие оплату услуг

Подтверждать факт исполнения договора оказания услуг необходимо не только исполнителю, но и заказчику. Нужно доказать, что оплата была произведена в полном объеме в установленные договором сроки. Подтверждением могут служить различные документы, в зависимости от того, является заказчик юридическим либо физическим лицом.

Документ, подтверждающий оплату услуг безналичным способом

В этом случае доказать факт оплаты проще, поскольку у вас останутся банковские документы о проведенной операции. Кроме того, подтвердить оказание услуг поможет акт об оказанных услугах или кассовый чек, если выдавался.

Документ, подтверждающий оплату услуг наличными

Если заказчик физическое лицо, то оплату услуг подтвердят:

Если заказчик юридическое лицо, то оплату услуг также может подтвердить:

В обоих случаях факт оплаты услуг сможет подтвердить акт об оказанных услугах. В нем также указывается, что услуги оплачены в полном объеме.

Итоги

Таким образом, для подтверждения факта оказания услуги помогут акт об оказанных услугах, отчет исполнителя и переписка с заказчиком. Для подтверждения оплаты услуг понадобятся акт об оказанных услугах, расписки, кассовые чеки, расходно-кассовый ордер, кассовая книга, банковские документы, авансовый отчет, документы бухгалтерского учета.

Энциклопедия решений. Составление акта по договору возмездного оказания услуг

Составление акта по договору возмездного оказания услуг

Акт составляется в свободной форме. При его разработке можно воспользоваться общими рекомендациями по составлению документа, подтверждающего приемку исполнения.

Разумеется, само по себе наличие акта, подтверждающего принятие исполнения, не лишает заказчика права представлять суду возражения относительно неисполнения или ненадлежащего исполнения обязательства (см., например, п. 12 информационного письма Президиума ВАС РФ от 24.01.2000 N 51). Это касается и отношений между сторонами договора возмездного оказания услуг (постановления АС Московского округа от 07.05.2015 N Ф05-5422/15, АС Московского округа от 27.02.2017 N Ф05-45/17, АС Западно-Сибирского округа от 09.02.2017 N Ф04-6716/16).

Вместе с тем и отсутствие актов о приемке, составление которых предусмотрено договором, при наличии достаточных доказательств факта надлежащего оказания услуг, не может рассматриваться как формальное основание для отказа заказчика от оплаты (постановления АС Восточно-Сибирского округа от 29.08.2016 N Ф02-4361/16, АС Уральского округа от 19.08.2016 N Ф09-7547/16, АС Центрального округа от 18.07.2016 N Ф10-2150/16).

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете подать заявку на получение полного доступа к системе бесплатно на 3 дня.

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Каждый материал блока подкреплен ссылками на нормативные правовые акты, учитывает сложившуюся судебную практику и актуализируется по мере изменения законодательства

Используя материалы этого блока, Вы узнаете, в каких случаях можно заключить тот или иной договор, на что обратить внимание при его составлении и какие нюансы необходимо учитывать при его исполнении. Основное внимание уделено рассмотрению тех вопросов, которые вызывают трудности в практической деятельности

Материал приводится по состоянию на июль 2021 г.

См. содержание Энциклопедии решений. Договоры и иные сделки

При подготовке Информационного блока «Энциклопедия решений. Договоры и иные сделки» использованы авторские материалы, предоставленные А. Александровым, Д. Акимочкиным, Ю. Аносовой, Ю. Бадалян, А. Барсегяном, С. Борисовой, Т. Вяхиревой, Р. Габбасовым, Н. Даниловой, П. Ериным, М. Золотых, Ю. Раченковой, О. Сидоровой, В. Тихонравовой, А. Черновой и др.

Как получить оплату без акта оказанных услуг

Но иногда бывает так, что стороны не подписывают акт, а заказчик отказывается оплачивать услуги. Что делать в этом случае? Может ли исполнитель получить оплату без подписанного акта?

Что говорит Гражданский кодекс

Гражданский кодекс содержит не так много статей, регламентирующих непосредственно договор оказания услуг. В силу схожести с договором подряда, законодатель напрямую указывает: нужно руководствоваться положениями о договоре подряда (если это не противоречит особенностям услуги).

Если мы обратимся к определению договора оказания услуг, то выясним следующее. По этому договору исполнитель берет на себя обязательство оказать услуги, а заказчик — обязательство их оплатить, и более того — сделать это в сроки и в порядке, которые стороны указали в договоре возмездного оказания услуг.

А если внимательно изучить нормы о договоре подряда, то мы увидим, что на заказчика возложена еще и обязанность осмотреть и принять выполненную работу, а потом зафиксировать это актом.

Значит ли это, что заказчик обязан сделать все это и по договору оказания услуг? Нет, так как есть важный нюанс.

Разница между договором подряда и договором оказания услуг

Основное различие между договором подряда и договором оказания услуг — в отсутствии или наличии материального результата.

Результатом договора подряда становится созданная вещь. Услуга же потребляется во время ее оказания и не предусматривает появления чего-либо материального.

Законодатель не включил достижение результата в понятие предмета договора услуг, потому что даже в рамках одной деятельности не всегда реально достичь результата, иногда в силу совершенно объективных причин.

Таким образом, в отличие от подрядных договоров, которые предусматривают оплату работ после их сдачи заказчику (то есть требуют составлять акты сдачи-приемки и подписывать их), договор оказания услуг устанавливает иное: оплачивать оказанные услуги необходимо в сроки и в порядке, предусмотренные этим договором.

То есть при совершении перечисленных в договоре действий или осуществлении указанной деятельности, считается, что исполнитель свои обязательства выполнил. А заказчик теперь обязан эти услуги оплатить.

Обязательно ли составлять акт

Гражданское законодательство не требует обязательно составлять акт сдачи-приемки. Но и не запрещает сторонам предусмотреть такую возможность.

Составлять и подписывать акты приема-передачи услуг обязательно только, если это предусмотрено договором.

Если по договору акт нужен, но его нет

Что если стороны договорились составлять акты, но в силу каких-то причин акты не подписали? Нет актов — нет оплаты?

Например, стороны не составили предусмотренные договором двусторонние акты и между ними возник спор. В этом случае при рассмотрении иска о взыскании стоимости оказанных услуг необходимо установить объем услуг, которые фактически были оказаны, и определить их действительную стоимость.

Фактическое оказание услуг может подтверждаться:

Как работать с документами: договоры, счета, акты, накладные

Первичный документ подтверждает разные события в бизнесе: продажу или покупку товаров, оказание услуг клиентам, выдачу зарплаты сотрудникам и другие.

В зависимости от события, перечень документов для оформления различается. Рассмотрим распространённую ситуацию — сделка при продаже товаров и оказании услуг. Так принято, что документы готовит поставщик или исполнитель.

В видеоформате мы рассказываем про оформление сделок в курсе молодого ИП. В курсе 11 бесплатных уроков, тесты и практика, кроме документов он поможет разобраться с налогами, применением онлайн-касс, выбором банка и проверками.

Документы для сделки с клиентом:

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Договор

Описывает права и обязанности сторон сделки. Обычно в договоре бывают такие разделы:

Договор обычно оформляется в 2-х экземплярах и содержит подписи каждой стороны.

.png)

Шаблоны распространённых договоров:

Необязательный документ, в котором продавец указывает цену, количество товара и реквизиты для перечисления оплаты.

Вы можете сами придумать форму счёта на оплату или найти в интернете готовую. Счёт может заменить договор, если включить в него все существенные условия сделки.

В Эльбе есть готовый шаблон счёта. Выберите контрагента, укажите товары или услуги, их количество, и документ готов. По желанию добавьте подпись, печать и QR-код.

QR-код поможет клиентам сделать оплату удобной и быстрой. Главное не забыть выдать кассовый чек, об этом расскажем дальше.

Платёжные документы

Подтверждает оплату товаров или услуг. Это может быть платёжное поручение, платёжное требование или кассовый чек.

Кассовый чек выдают при помощи онлайн-кассы. Её обязаны применять все, кто принимает оплату наличными и банковскими картами. Исключения перечислены в пункте 2 статьи 2 закона 54-ФЗ. Все чеки передают в налоговую через оператора фискальных данных (ОФД). Контур.ОФД моментально отправляет данные в ФНС, а вся информация о чеках и кассах доступна в личном кабинете сервиса.

Отсрочек по применению онлайн-касс больше нет, но есть исключения для некоторых видов деятельности, а на патенте кассой должны пользоваться только некоторые предприниматели — полный список исключений смотрите в статье.

Платёжное поручение остаётся у предпринимателя, когда он переводит деньги через интернет-банк. Этот документ подтверждает перечисление денежных средств по определённым реквизитам.

Товарный чек — необязательный документ, который выдают по просьбе покупателя. Покупателю документ нужен, чтобы подтвердить, что он не только потратил определённую сумму денег, но и купил определённые товары — например, по поручению руководителя. Форма товарного чека не установлена, поэтому можно разработать свою с обязательными реквизитами: наименование документа, номер, дата, название ООО или ФИО ИП, ИНН, товары и услуги, сумма оплаты и подпись с расшифровкой и должностью.

Товарная накладная (N ТОРГ-12)

Оформляет продажу товаров другому ИП или ООО. Для работы с физлицами обычно не используется.

Накладная оформляется в двух экземплярах: первый остаётся у поставщика и фиксирует отгрузку товаров, а второй передаётся покупателю и нужен ему для приёмки товаров.

Обычно накладную оформляют по стандартной форме ТОРГ-12. Но вы можете использовать свой шаблон.

В Эльбе можно создать накладную на основе выставленного счёта.

Акт об оказании услуг

Подписывают исполнитель и заказчик. Акт подтверждает, что услуги оказаны или работы выполнены, а у заказчика нет претензий по их качеству.

Составьте акт в Эльбе: достаточно выбрать контрагента и указать услугу, а потом отправить готовый документ контрагенту с подписью и печатью.

Счёт-фактура

Этот документ обязаны выставлять только организации и предприниматели, которые являются плательщиками НДС — в основном те, кто работает на общей системе налогообложения.

Организации и ИП на УСН и патенте обычно не платят НДС и поэтому выставлять счета-фактуры не обязаны. Есть несколько исключений, о которых мы рассказали в отдельной статье.

Счёт-фактура оформляется в двух экземплярах и подписывается поставщиком товара или услуги. Один экземпляр передаётся покупателю, другой остаётся у продавца. Счёт-фактуру нужно выставить не позднее чем через 5 дней после отгрузки товара или оказания услуг.

Счёт-фактура — это основание для того, чтобы принять НДС к вычету, поэтому все организации относятся к нему с особым трепетом.

Чтобы не изучать форму и правила выставления счёта-фактуры, воспользуйтесь Эльбой.

Универсальный передаточный документ (УПД)

Объединяет в себе два документа: акт (накладную) и счёт-фактуру.

Документ можно выставить как со счётом-фактурой, так и без. Во втором случае — это всё равно что обычный акт или накладная, только в формате УПД. А ещё есть вариант выставить УПД со счёт-фактурой, но без НДС.

На основании УПД покупатель сможет признать расходы, а также принять к вычету входящий НДС (если применяет общую систему налогообложения).

Статья актуальна на 26.11.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Подтверждаем реальность операций по сделкам

На сегодняшний день одни из самых распространенных претензий налоговиков связаны с наличием в финансово хозяйственных отношениях компаний «проблемных» поставщиков. Инспекторы признают неправомерным получение фирмой налоговой выгоды в результате предъявления вычетов при исчислении НДС, включения в состав расходов затрат при расчете налога на прибыль в случае, если контрагенты, у которых были приобретены товары (работы, услуги), отвечают признакам «проблемных». Учитывая сложившуюся судебную практику, арбитры зачастую поддерживают налоговиков и разбирательства заканчиваются не в пользу компаний. Доказательная база по такого рода вопросам основывается на трех главных составляющих:

Учитывая это, фирме с каждым годом необходимо уделять все больше внимания вопросам проявления осмотрительности и осторожности при выборе контрагентов. На практике часто встречаются ситуации, когда компанией и осмотрительность была проявлена, и проверка контрагента проводилась перед заключением договора, и отчетность контрагент сдает, но претензии у инспекторов в ходе налоговых проверок все же возникают. Причины претензий могут быть следующие. Первая — контрагент является только посредником, так называемой фирмой-прокладкой, по факту не ведущей никакой деятельности, а только пропускающей через себя денежные потоки. Вторая — контрагент не полностью показал обороты по сделкам, тем самым занизил свои налоги и, из-за природы возвратности НДС, сократил вашей компании шансы на получение вычета по НДС. Конечно, все это нужно еще доказать в рамках контрольных мероприятий по проверкам, но никто от таких претензий не застрахован. И главное, в последнее время складывается тенденция, что основополагающим фактором для принятия решения судами является подтверждение именно реальности произведенных операций. Причем данного рода подтверждение зачастую ложится на плечи компаний, а не налоговиков.

При наличии и предоставлении арбитрам объективных доказательств, подтверждающих реальность проведенной сделки, фирма имеет значительные шансы одержать победу в судебном споре. Кроме того, Президиум ВАС РФ 1 указал, что факты недобросовестности контрагента компании в отсутствие иных фактов и обстоятельств не могут рассматриваться в качестве основания для признания налоговой выгоды необоснованной.

Собираем и приводим доказательства

Для доказательства того, что хозяйственные операции с контрагентом действительно были совершены, особое внимание нужно уделить составлению первичных документов (накладных, актов выполненных работ или оказанных услуг, отчетов исполнителей, передаточных актов, счетов на оплату, а также счетов фактур, технических заданий, заявок и др.). В зависимости от предмета договора, который заключает фирма, пакет документов будет различен. Однако есть и общая «первичка», которая вам поможет. Во первых, это, конечно же, договор со всеми приложениями и дополнениями. Чем подробнее в нем будут описаны условия, спецификации, ответственные лица и прочее, тем больше шансов доказать реальность сделок. Во вторых, это счет-фактура. При его наличии у фирмы возникает право на получение вычета по НДС. В третьих, это платежные документы.

Также необходимо сохранять сведения о том, что у контрагента имелись трудовые и материальные ресурсы, необходимые для исполнения условий договора. Эти сведения докажут, что у поставщика были собственные или арендованные офисные, складские, производственные помещения (в зависимости от предмета договора), квалифицированный персонал, оборудование, автотранспорт и прочее. Подтвердить наличие ресурсов можно с помощью представленных контрагентом копий договоров аренды помещений, автомобилей и оборудования, паспортов транспортных средств (ПТС), свидетельств о праве собственности на объекты недвижимости, актов ввода в эксплуатацию основных средств, штатного расписания и иных документов. Кроме того, целесообразно сохранять всю официальную и неофициальную переписку с представителями контрагента. При этом, если вы еще и подтвердите документально полномочия людей, через которых заключались договоры и велась переписка, это будет весомым доказательством, что сделки не носили фиктивный характер.

Рассмотрим более подробно, какие документы могут доказать реальность сделки в зависимости от ее предмета.

Предметом договора является товар

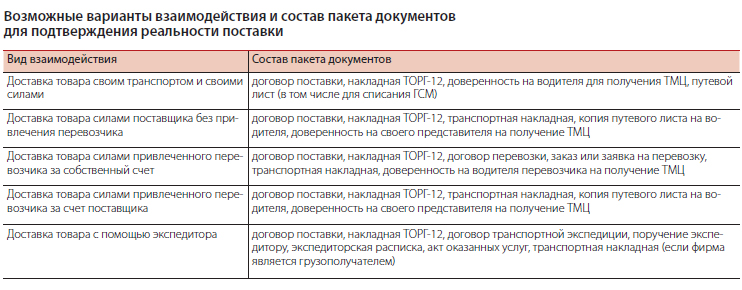

При изучении реальности сделок по договору поставки товаров налоговые инспекторы в основном обращают внимание на доставку данных товаров. Ведь доказать наличие товаров спустя длительный период времени почти невозможно. Исключением является случай, когда товары уникальны, имеют индивидуальный номер (присвоенный производителем), по которому можно проследить их движение. В такой ситуации при заключении договоров на поставку необходимо прописать в условиях обязательное наличие приложений к договорам, в которых будет отражена спецификация с указанием уникальных номеров этих товаров. Когда фирма занимается дальнейшей перепродажей, то отгрузку товаров также лучше производить со ссылкой на данные номера. Если же оборудование приобретено для собственного использования, то доказательством его наличия будут служить акты инвентаризации данного оборудования, а также инвентарные карточки, подтверждающие постановку на учет.

Рассмотрим более сложную ситуацию, когда фирма приобретает товар, не имеющий каких-либо уникальных номеров или данных, по которым можно было бы его идентифицировать. В таком случае реальность операций по приобретению, дальнейшей перепродаже или использованию в производстве помогут подтвердить:

Предметом договора являются услуги

Если предметом договора являются работы

В зависимости от нюансов, изложенных в договоре, каждое из условий должно быть подкреплено документально. Все документы должны быть подписаны обеими сторонами сделки. В дальнейшем весомым аргументом в подтверждении реальности приобретения работ послужит доказательство того, что они были перепроданы или использовались в производстве самой фирмы, например:

Указанные выше рекомендации составлены на основании законодательства РФ и практики его применения. Правильно и полно оформленные комплекты документов помогут минимизировать налоговые риски. Однако претензий инспекторов не избежать, если контрагент признан недобросовестным. В данном случае от полноты комплекта документов, подтверждающих реальность сделок, и правильности его оформления будет зависеть успех компании в отстаивании своих интересов в суде.

Подтверждаем консультационные услуги в суде

Рассмотрим реальное дело (пост. Десятого ААС от 24.08.2011 № 10АП-6210/11), когда фирма приобретала информационно-правовые услуги в области бухучета у другой. Причем директором обеих являлось одно и то же физлицо. Инспекторам были представлены: договоры на оказание информационно-правовых услуг, акты об оказании услуг, реестры оказанных услуг (так как в актах не было расшифровки).

Факт исполнения обязательств по договору подтвердили акты сдачи-приемки. Ведь налоговое законодательство не содержит конкретных определенных требований к сведениям в документах, подтверждающих реальность оказанных услуг, и не ставит в зависимость правомерность исключения из налогооблагаемой прибыли расходов на консультационные услуги от степени конкретизации их в отчетных документах.

Одним из оснований непринятия к учету инспекцией спорных расходов было также то, что директором фирмы-заказчика и исполнителя являлось одно и то же лицо. Судьи решили, что такой подход налоговиков формален и противоречит положениям гражданского законодательства о сущности и правовой природе юридического лица. Участвуя в хозяйственной деятельности, юрлицо выступает от своего имени и в своих интересах, независимо от того, кто представляет его интересы (ст. 48, 53 ГК РФ). Аффилированность или взаимозависимость лиц сама по себе также не является наказуемым деянием. Каждое юрлицо является самостоятельным субъектом экономической деятельности. Говорить о том, что учредитель оказывал помощь сам себе, с правовой точки зрения, некорректно. Естественным его желанием был контроль и оказание помощи со стороны более экономически сильной организации более слабой.

Сноски:

1 пост. Президиума ВАС РФ от 20.04.2010 № 18162/09 по делу № А11-1066/2009, ВАС РФ в определении от 12.03.2010 № ВАС-18162/09 по делу № А11-1066/2009

2 пост. ФАС МО от 01.08.2011 № КА-А40/7974-11-2, от 05.09.2011 № А41-10472/10

3 п. 5 ст. 38 НК РФ

4 п. 1 Информационного письма Президиума ВАС РФ от 29.09.1999 № 48

5 пост. Президиума ВАС РФ от 20.01.2009 № 2236/07 по делу № А40-11992/06-143-75

6 пост. Пленума ВАС РФ от 12.10.2006 № 53

7 утв. пост. Госкомстата России от 11.11.1999 № 100

8 пост. Президиума ВАС РФ от 25.05.2010 № 15658/09