чем отличаются акции alphabet a и c

Классы акций A B C: что это такое и с чем их едят

Для инвестора уже привычно деление акций на обыкновенные и привилегированные. Однако нередко приходится слышать в финансовых новостях о другом признаке ценных бумаг, обозначаемом буквами A, B, C. Что это за классификация и для чего она нужна – разберем подробнее и на реальных примерах таких компаний, как Яндекс и Гугл.

Что означает деление акций на A B C

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Деление акций на классы для компании-эмитента – это удобный способ применения более гибкой стратегии привлечения капитала. Например, кому-то из акционеров давать больше или меньше прав голоса и тем самым дозировать допуск к участию в корпоративном управлении. Это позволяет основателям и/или собственникам компании-эмитента оставить большую часть этих привилегий за собой.

Для покупателя важно понимать, в какой класс акций он собирается инвестировать. От этого зависит не только право голоса. Для розничного инвестора это дело второстепенное или совсем бесполезное. Гораздо важнее, что у разных классов, например, у акций взаимных фондов, может заметно различаться стоимость комиссий и потенциальная доходность. Чтобы привести эти расхождения к определенной системе, были введены буквенные обозначения классов акций: A, B и C. На самом деле существуют специфические классы и на другие буквы алфавита от A до Z, но широко распространены и публично торгуются эти три.

Class A – самый популярный тип обыкновенных акций (ordinary share). В большинстве случаев акции класса A представляют интерес для частного инвестора, поскольку дают право на дивиденды, но не дают привилегий при голосовании. Собственникам компании они интересны тем, что хорошо привлекают инвестиции и не допускают миноритариев к управлению.

General Invest: разбор отзывов и независимый обзор

Честный обзор брокера General Invest

Особенности акций инвестиционных фондов

Сегодня на Западе существуют сотни больших инвестиционных фондов и 93% из них – взаимные. Их эффективность объясняется тем, что они, в силу своих размеров, могут позволить себе приобретать ценные бумаги на условиях, которые недоступны отдельным инвесторам и управляющим. Для тех, кто не умеет или не хочет разбираться в самостоятельной биржевой торговле, проще купить акции этих фондов и заплатить за управление от 5 до 20% от полученного профита. Только в США более 120 млн человек вкладывают средства в акции инвестиционных фондов. Мониторинг доходности и рейтинги фондов размещены, например, здесь. Купить акции инвестфондов можно через зарубежного брокера или иностранную дочку российского брокера (Just2trade и т. п.). В России отдаленным аналогом таких фондов являются ПИФы, только вместо акций в них приобретаются паи.

В биржевой практике разделение акций по классам происходит, в основном, в зависимости от условий покупки/продажи, количества голосов на акцию, уплаты комиссий, конвертации, экономии на льготах. Это существенная информация для инвестора, если он планирует покупку ценных бумаг инвестиционного фонда.

Самым очевидным примером фонда можно назвать WarrenBuffet-CF, принадлежащего инвестиционному холдингу Berkshire Hathaway (тикеры BRKа и BRKb). Класс С этих акций не торгуется и распределен между мажоритарными акционерами с 10 голосами на 1 бумагу. Фонд Баффета инвестирует в самый широкий спектр индустрий, от недвижимости и страхования до сферы услуг. Это обеспечивает диверсификацию и стабильный рост на длинном горизонте. Но успешное управление стоит денег, поэтому за него взимается комиссия. Её параметры как раз и зависят от класса акций, что существенно влияет на общую доходность портфеля частного инвестора.

Чем характерны акции класса А

Акции европейских компаний для диверсификации портфеля

Чем интересны акции европейских компаний

Минусы класса А в том, что прибыль зависит не только от успешности работы инвестиционного фонда, но и от финансовых возможностей инвестора:

Из-за этих особенностей акции класса А плохо подходят для спекулятивных вложений на коротком и среднем горизонте.

Для чего нужны акции класса B и С

В случае с классом B уплата сбора фонда приходится обычно на момент продажи акций. Аналогично классу А, акции В окупают комиссию на длинном горизонте. К тому же, фонды акций дают скидку за длительное владение ценными бумагами, т. е., при выходе из актива комиссия будет тем ниже, чем больше срок инвестирования. Существует одна важная особенность класса В: при владении более 8 лет они автоматически конвертируются в класс А, то есть, комиссия при продаже отменяется.

Минус в том, что размер операционной комиссий за управление у неконвертированных акций не зависит от срока и объема инвестиций. Таким образом, из акций B невыгодно выходить до истечения 8 лет, поскольку все это время инвестор несет операционные расходы, оплачивая ежегодную комиссию подобно абонементу.

Акции класса С обычно нужны только для того, чтобы конвертировать акции В в класс А. Они имеют 9 голосов и сгорают в момент обмена, когда нужно продать акции В. Таким образом, акция с 10 голосами становится бумагой с 1 голосом. Владение акциями С предполагает перенос всей тяжести издержек на ежегодную комиссию. Это значит, что длительное владение приведет к большим операционным затратам.

Акции класса С больше подходят для краткосрочного и среднесрочного инвестирования, так как комиссии за покупку здесь нет, а за продажу взимается 1%. Но и этот сбор отменяется после одного года владения. Нет и возможности конвертации в другой класс, так что от длительного держания бумаг инвестор, кроме потенциального роста доходности фонда, ничего не выигрывает. Рекомендуемый период – от 1 года до 3 лет. При более длительном сроке инвестор может получить убыток за счет ежегодной комиссии.

Деление на классы на примере Яндекса

Учимся определять, когда покупать акции

Когда покупать акции: самый важный вопрос для инвестора

Большая часть акций Yandex NV класса А торгуется на NASDAQ, меньшая – в рублях на Московской бирже. Когда в 2011 году Яндекс выходил на IPO, собственники разделили акции на 3 класса: А, В и С (последние – временные и носят технический характер). Бумаги класса A обращаются на биржах и дают миноритариям право на дивиденды и 1 голос на собрании акционеров. Акции В с 10 голосами оставили себе основатели компании, поделившись с ключевыми сотрудниками, которые стояли у истоков Яндекса. Аркадию Воложу принадлежит 9.8% акций, но голосов у него более 48%. Вместе с сооснователями он владеет 57% голосующих прав, что дает ему контроль над стратегией развития и структурой распределения капитала. Если Сбер выкупит часть его акций, контроль перейдет к госбанку как крупнейшему голосующему акционеру.

Загвоздка в том, что по Уставу акции В не могут быть переданы третьим лицам, даже наследникам. Кроме того, в документе записано, что такие изменения в структуре принятия решений должны быть одобрены 75% голосов держателей акций класса А. Если Устав не переписывать, то вариантов может быть два:

Эти два сценария пугают инвесторов не меньше, чем продажа акций класса В собственниками. Выкуп часто делается по цене ниже рынка. А эмиссия размывает сложившуюся структуру акционерного капитала и чревата «девальвацией» курсовой стоимости акций из-за появления большого объема предложения.

Заключение

«Классовая принадлежность» акции к типу A, B или C в российских условиях – не первый по значению показатель, на который нужно смотреть частному инвестору при выборе инвестиционного инструмента. В приоритете – отнесение акции к «обычке» или префам, или, например, показатель P/E, от которого зависит срок окупаемости инвестиции. Однако тем, кто решил приобрести акции зарубежного инвестиционного фонда, для дальнейшего анализа актива стоит учитывать свои комиссионные затраты. Также показатель класса важен людям, интересующимся фундаментальными показателями эмитента, ведь соотношение классов акций влияет на стратегию развития компании. Поэтому опытный инвестор обязательно должен обращать внимание на классификацию акций.

GOOG или GOOGL: какие акции покупать? (GOOG, GOOGL)

GOOG или GOOGL: какие акции покупать? (GOOG, GOOGL)

На бирже NASDAQ зарегистрировано два тикера для Alphabet Inc.: GOOG и GOOGL.

Разница в цене между двумя типами небольшая – по состоянию на 15 февраля 2019 года, она составляла 1113,65$ против 1119,63$, соответственно – и всё-таки, что это даёт?

Короткий ответ – это просто дробление акций, но, если вникать в тонкости, это попытка соучредителей Google Сергея Брина и Ларри Пейджа вместе с председателем компании Эриком Шмидтом сохранить как можно больший контроль над компанией.

Эти два тикера представляют два разных класса акций: A (GOOGL) и C (GOOG). Акции типа B принадлежат инсайдерам и не торгуются на открытых рынках.

Все акции типа B находятся в руках Брина, Пейджа, Шмидта и нескольких других директоров.

В 2015 году компанией Google была создана новая корпоративная структура в виде холдинга с названием Alphabet.

Различия между классами

В апреле 2014 года компания Google провела дробление акций, в результате чего были созданы акции типов А и С.

Как и в любом дроблении “один-к-одному“, количество акций удвоилось, а цена уменьшилась вдвое. Однако между акциями появилось одно принципиальное отличие.

Акции категории A получают один голос, акции B – 10 голосов, а C вообще не получают голосов.

Любой владелец акций категории A в момент дробления, получал равное количество акций категории C, но их право голоса не увеличивалось.

Учитывая, что в общем существует 298,3 миллиона акций типа A и 47,0 миллиона акций типа B, держатели акций B получают 470 миллионов голосов или 61%.

То есть, если вы хотите голосовать на собраниях акционеров, покупайте акции А.

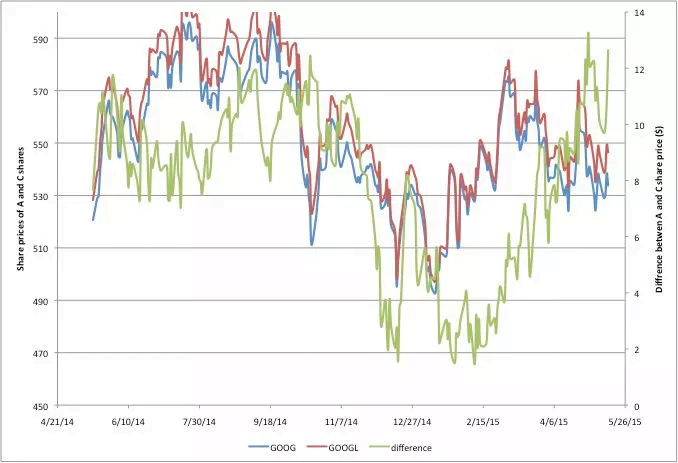

Они торгуются немного дороже, и это показывает, что рынок действительно придаёт некоторую ценность возможности участвовать в голосованиях. Разницу можно увидеть на графике ниже.

Обратите внимание, что акции типа А всегда торгуются дороже акций типа С. Разница невелика, не более 2%, но она существует.

Google планирует продолжать выпуск акций типа C для новых приобретений и вознаграждения сотрудников, поэтому пока не совсем ясно, что произойдёт с акциями C в ближайшие годы: упадёт их рыночная стоимость или просто произойдёт коррекция с учётом текущей разницы в несколько процентных пунктов.

Класс C

У акций типа C был один неоднозначный момент.

Отчасти для того, чтобы успокоить возражения некоторых акционеров против первоначального дробления, Google пообещала выплатить компенсации акционерам класса C, если цена их акций упадет более чем на 1% ниже цены акций A через год после дробления.

Хоть разница невелика, но она есть.

А как насчёт акций типа B? В конце января 2015 года Брину и Пейджу принадлежало примерно 46 миллионов акций B, но они говорили о планах по продаже части этих акций.

В марте 2015 года в обращении находилось около 52 миллионов акций типа B, но, по данным Комиссии по ценным бумагам и биржам (SEC), к концу апреля 2015 года Брин конвертировал в общей сложности 48 998 акций типа B в акции типа A, которые будут проданы в течение определённого периода времени.

Это несколько уменьшило силу его голоса в компании.

Суть в том, что Google позволяет инвесторам купить очень большую долю своего капитала. Хотя их возможность держать контроль над компанией не такая уж и большая.

Некоторые инвесторы готовы согласиться с этим, потому что Google, как Apple Inc. (AAPL) и Facebook Inc. (FB), очень сильно зависят от своих основателей и руководителей.

Такое бывает и с другими компаниями, но в Кремниевой долине это особенно заметно, потому что многие фирмы основаны на большой идее одного человека.

Однако не каждый инвестор будет таким оптимистичным.

Конечно, многие считают, что некоторые из самых известных предприятий Google – инвестиции в SpaceX, беспилотные автомобили – отвлекают от основного поискового и рекламного бизнеса, от которого зависят доходы и репутация компании.

Между ценами двух типов акций Google, которые вы можете купить, есть определённая разница, хотя она относительно невелика.

Если вы хотите получить право голоса на собраниях акционеров, выбирайте акции A.

Возможно вам также будет интересно прочитать статьи

🥇ОБЗОР КОМПАНИИ ALPHABET, ОН ЖЕ GOOGLE — #GOOGL, #GOOG

Alphabet Inc. является холдинговой компанией, которая предоставляет услуги веб-поиска и рекламы, веб-карты, программные приложения, мобильные ОС, пользовательский контент, решения для предприятий, продукцию для торговли и аппаратуру. Является материнской компанией Google, а также нескольких других компаний, которые были дочерними у Google. По версии журнала Forbes компания стала лучшей в 2018 году среди 500 лучших работодателей в мире. Компания была образована в результате реорганизации Google в 2015 году, все акции Google были преобразованы в акции Alphabet, но на бирже NASDAQ продолжают торговаться как GOOGL и GOOG (класс A — GOOGL, — с правом одного голоса, и класc C — GOOG, — без права голоса).

За последние несколько лет компания прошла путь от провайдера в основном поисковой системы до облачных вычислений, потоковой передачи видео и музыки, автономных транспортных средств, провайдера медицинских услуг и многое другое.

Компания работает практически по всему миру и предоставляет свои услуги в США, Европе, на Ближнем Востоке, в Африке, Азиатско-Тихоокеанском регионе, Канаде и Латинской Америке. Работает через сегменты Google Services, Google Cloud и Other Bets.

Alphabet крупнейшая компания в мире по рыночной капитализации.

Компания была основана в 1998 году, ее штаб-квартира находится в Маунтин-Вью, Калифорния.

Сегмент Google Services — 92,39% от доходов — предоставляет продукты и услуги, такие как Google Network Members — рекламные сервисы Google: AdSense, Ad Exchange, AdMob, All DoubleClick, Android, Chrome, Google Maps, Google Play, Search и YouTube, продажи физических товаров Google вроде семейства товаров Google Nest, ноутбуков и телефонов Pixel и пр.

Поиск в Google — 57.01%Реклама на YouTube — 10.83%Google Network Members — 12.65%

Сегмент Google Cloud — 7,15% — предлагает инфраструктуру для облачных вычислений и платформы для анализа данных, инструменты для совместной работы и другие услуги для корпоративных клиентов

Сегмент Other Bets — 0,36% — продаются услуги интернета и телевидения, а также услуги по лицензированию, исследованиям и разработкам. Это инвестиции Alphabet в разные стартапы. В частности, сервис на стыке облачных вычислений и кибербезопасности Calico, инвестфонды CapitalG и GV — занимаются инвестициями в технологические компании, бизнес по исследованиям в области здравоохранения Verily, технологии для автоуправления машинами Waymo, научно-исследовательская компания XИтого:— Access (Google Fiber)— Calico (биологические исследования и разработки)— CapitalG (Equity Investment Arm)— Google Ventures (Venture Capital Arm)— Nest (Умный дом)— Verily (Health care record startup)— Waymo (Autonomous driving)— X (Подразделение для решения «hard problems»)

Пункт Хеджирование — 0,1%, т.к. компания работает на международном уровне, то для нее актуальны операции с валютой, в ходе которых она страхует свои риски, иногда неудачно)

Доходы компании по странам и регионам

United States — 47%EMEA — 30%APAC — 18%Other Americas — 5%

Основной источник доходов компании это доходы от рекламы, большую часть выручки компания делает за пределами США.

— По некоторым данным услугами компании так или иначе пользуется немногим более чем 1 МИЛЛИАРД человек.

— В сфере онлайн-поиска Google является монополистом, на долю которого приходится более 94% объема рынка онлайн-поиска. На протяжении многих лет компания наблюдает увеличение количества поисковых запросов, что является результатом постоянного роста внедрения и использования пользователей, в первую очередь на мобильных устройствах, продолжающегося роста активности рекламодателей, а также улучшения форматов рекламы.

— Компания демонстрирует повышенный интерес в секторе Home Assistant. Компания вышла на этот рынок в 2016 году с запуском Google Home. Google Home выполняет множество задач, таких как воспроизведение музыки, чтение книг, управление календарями, ответы на запросы, поиск мест, вызов такси, управление интеллектуальными домашними устройствами и так далее. Он работает на новом голосовом помощнике Google. Поскольку голосовое управление рассматривается как следующая важная веха в компьютерном взаимодействии, эти продукты могут помочь Google увеличить свои доходы в будущем. Прогноз значительного роста рынка персональных помощников является ключевым катализатором роста для Google.

— YouTube также управляет YouTube TV, американским сервисом по подписке на телевидение, который предлагает прямые трансляции, видео по запросу и облачные DVR из более чем 85 телевизионных сетей. Последний раз количество подписчиков YouTube TV обновлялось в третьем квартале 2020 года, когда было упомянуто, что у YouTube TV 3 миллиона подписчиков. В отчете за четвертый квартал не было обновлений о текущих цифрах.

— Наступает на пятки Tik-Tok. Предварительно в марте 2021 Google, выпустит YouTube Shorts на рынок США. Сервис позволяет пользователям обмениваться очень короткими видео прямо со своих смартфонов за пару кликов. YouTube охарактеризовал Google Shorts как «новый способ выразить себя за 15 секунд или меньше», что очень похоже на опыт TikTok.

— В целом хорошие или отличные оценки и отзывы как о работодателе.

— Стабильно растущие доходы и стоят прогнозы на их дальнейшее повышение.

— Google занимает 9% мирового рынка облачных вычислений. Рынок этот очень крутой и постоянно растет. Конечно пока это всего 7% от доходов компании, но сегмент растет бурно и быстро, например с 2019 года по прибыли сегмент вырос на 46%. Google быстро растет на этом быстрорастущем высококонкурентном облачном рынке. Компания подписала множество партнерских соглашений и открывает центры обработки данных, чтобы расширить свое облачное присутствие по всему миру. Alphabet и Cisco объявили о партнерстве, в рамках которого дуэт предоставит открытое гибридное облачное решение. Решение позволит использовать и управлять приложениями и службами в локальных настройках и на облачной платформе Google. Morgan Stanley недавно оценил возможности Google Cloud в 330 миллиардов долларов

— Компания старается диверсифицировать свой бизнес, поэтому она вкладывает ресурсы в развитие инноваций, продукты и услуги для различных отраслей. Развитие и усовершенствование его поисковых технологий с течением времени создало выгодные условия для всех покупателей, продавцов и общественности в целом. Успех этой стратегии привел к очень сильному росту с момента ее создания. Но Google продолжает адаптироваться и меняться в силу своего технологического мастерства. Компания не только взяла на себя инициативу по развитию мобильного рынка, но и начала развивать машинное обучение и искусственный интеллект. Некоторые инновации, выходящие за рамки основного бизнеса в области поиска, включают в себя технологии для высокоскоростного Интернета (его инициативы Fiber и Balloon), здравоохранения, геномики, автономных автомобилей, беспилотных летательных аппаратов и т.д.

— Поисковая система Google одновременно продвинута, проста и легко адаптируется. Это основная причина его лидирующей доли на поисковом рынке. В отчете netmarketshare о глобальной доле рынка PC поисковых систем за 2020 г. говорится, что на долю Google приходится 74,1% рынка, за которыми следуют 12,7% для Baidu, 7,9% для Bing и 3,6% для Yahoo. В мобильной сфере Google доминировал даже больше, чем Baidu и Bing, имея 94,9% мирового рынка поиска. Лидер рынка Alphabet сохранил свои позиции, несмотря на согласованные усилия конкурентов по захвату доли. Google — доминирующая поисковая система в Канаде, Латинской Америке и большинстве стран Азиатско-Тихоокеанского региона. Это также доминирующая поисковая система в Европе, занимающая лидирующие позиции на рынках Великобритании, Франции, Германии и Испании. Растущее экспансия Alphabet к мобильным устройствам и Google Now положительно сказываются на росте доходов от поиска.

— В прошлом самым популярным вычислительным устройством был настольный компьютер, мобильный поиск теперь стал таким же, если не более популярным. Это связано с тем, что среди пользователей растет тенденция искать информацию именно тогда, когда в ней возникает потребность, за чашкой кофе, на прогулке и т.д. Множество мобильных интернет-устройств, которые выходят на рынок, упрощают работу с устройствами. Alphabet помогает этому процессу, предлагая такие инициативы, как изменение алгоритма оптимизации для мобильных устройств, списки продуктов, поиск авиабилетов, Google Now и браузер Chrome. Возможности Alphabet заключаются в том, что все больше людей и компаний предпочитают мобильные устройства настольным компьютерам, и миллиарды новых пользователей выходят на этот рынок, особенно в развивающихся регионах.

— Инвесторам Google также следует ожидать возврата расходов на рекламу от туристической индустрии как вероятной возможности во второй половине 2021 года. Если вакцины на самом деле снижает опасность COVID, то повышение спроса на возобновление путешествий должно оживить рекламу в туристической сфере для Google.

— Morgan Stanley недавно оценил Waymo в 105 миллиардов долларов, что соответствует их оптимистичному прогнозу в отношении автономного вождения.

— Хорошее финансовое здоровье, лишние комментарии тут не нужны, просто взгляните на график)

— Компания несет операционные убытки в двух из трех отчетных сегментах уже на протяжении 3 трех лет

— Google, по сути, рекламная компания. Риск снижения расходов бизнеса на рекламу уместен в любое время, тем более в кризисы. Есть вероятность того, что спад расходов на рекламу продолжится и после пандемии. Крупнейшие рекламодатели вроде Visa и Coca-Cola сейчас говорят, что планируют быть «более избирательными» при распределении бюджетов на рекламу. В переводе на понятный язык это означает, что компании будут выкручивать руки рекламщикам, поскольку сейчас их не устраивает результат. Великая тайна онлайн-рекламы заключается в ее дичайшей неэффективности: до половины денег получают разнообразные посредники, причем 15% здесь уходит буквально «неизвестно на что». У рекламодателей этот факт вызывает раздражение и желание оптимизировать расходы — из-за чего может сильно пострадать рекламный бизнес Google: просто рекламные бюджеты станут меньше. Плюс ко всему выгода от рекламы не вполне очевидна рекламодателям.

— Противостояние Китая и США продолжается, например Google был заблокирован правительством Китая. Его доля рынка перешла к Baidu.

— Alphabet имеет много конкурентов в виде пионеров интернета, потоковых платформ, технологических гигантов, облачных вычислений и компаний по работе с клиентами.

— Alphabet сталкивается с серьезными судебными тяжбами во всем мире из-за своего доминирующего положения в поисковой сети. Контроль со стороны регулирующих органов продолжает ухудшаться, поскольку комиссия по конкуренции выпускает несколько заявлений о возражениях (которые предшествуют судебному разбирательству, если оно не урегулировано). Предполагаемые неправомерные действия Google представляют собой использование Android для несправедливого продвижения своей собственной поисковой службы с обязательной предварительной установкой пакета приложений.

— Из-за своих размеров и власти (90% интернет-поиска только в США) Alphabet — излюбленная мишень регуляторов как в США, так и в ЕС. Риски насильственного расчленения компании в рамках борьбы с монополиями, как было со Standard Oil в начале 20 века, более чем реальны. Ну а уж штрафы за нарушение антимонопольного законодательства компания практически гарантированно будет получать по обе стороны океана. Из недавнего — генеральный прокурор Техаса Кен Пакстон подал антимонопольный иск против Google. В заявлении, отправленном в суд 16 декабря, он обвинил IT-гиганта в незаконной монополии на цифровую рекламу и сговоре с другой технологической компанией — Facebook. К иску Техаса присоединились еще девять штатов США, сообщил Bloomberg.И еще: 38 штатов США обвинили Google в монополизме в сфере интернет-поиска. В четверг, 17 декабря, они подали иск против компании, заявив, что Google сохраняет доминирование на рынке незаконными методами. Об этом сообщила The Wall Street Journal.

— Alphabet, вероятно, увидит рост затрат. Компания нацелена на новые технологии и рынки, которые обычно требуют увеличения расходов. Руководство заявило, что сегмент Other Bets, в частности инициатива AlphabetFiber, потребует дополнительных капиталовложений в этом году. Если постоянные затраты увеличиваются без соответствующего увеличения выручки, рентабельность может продолжать снижаться, особенно с учетом того, что за последние три года рост выручки замедлился.

— Существуют и другие факторы, оказывающие давление на маржу. Самое значительное на данный момент связано с валютой, которая продолжала влиять на результаты Alphabet в последнем квартале, несмотря на то, что у него есть программа хеджирования, а также растущий объем кликов на YouTube по более низким ценам.

— Google предпринял многочисленные попытки завоевать позиции в социальном сегменте. Это происходит потому, что социальные сети через такие веб-ресурсы, как Facebook и Twitter, являются местом, где люди делятся большим количеством личной информации и предпочтений, которые могут быть использованы для разработки более индивидуализированных результатов и, таким образом, позволяют лучше адресовать рекламу. Тот факт, что люди проводят больше времени в социальных сетях, означает, что они проводят меньше времени в браузере. Это, как правило, снижает трафик на сервисы поиска Alphabet, хотя Alphabet до сих пор не имеет равных в области веб-поиска. До сих пор все попытки Alphabet были неудачными, он не имеет хорошей социальной платформы, чтобы увеличить количество location-based коммерции, получаемой с помощью мобильных устройств.

— Google — один из крупнейших импортеров квалифицированных зарубежных специалистов в США по визам H-1B. И компания делает это не просто так: привозным зарубежным специалистам можно платить сильно меньше, чем американским, и получается хорошая экономия. Этот факт у рядовых американцев и многих политиков вызывает злобу.