чем отличается расчетный счет и счет получателя

Чем расчетный счет отличается от лицевого

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены – открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

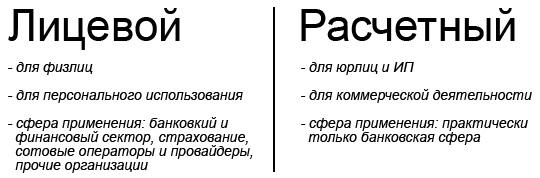

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.

Расшифровываем номер расчетного счета

При открытии расчётного счёта в банке вы получаете комбинацию из цифр, которая по сути является индивидуальным шифром для хранения средств. В целом вам необязательно знать все особенности расшифровки — банки действуют строго в рамках закона, а комбинация из цифр формируется вычислительной системой. Однако знать матчасть все же стоит: ошибка в двух цифрах при отправке платежа на счёт юридического лица может стоить вам времени и денег. Вы также будете больше знать о ваших партнерах по бизнесу, внимательно изучив их расчетный счет.

Структура банковского счёта

Расчётный счёт состоит из 20 цифр, каждая из которых имеет свое значение. Все числа, входящие в номер, разделены на группы, которые отражает определенные характеристики счёта.

Отметим, что счёт физического лица всегда начинается с цифр 408. Эта комбинация едина для всех российских банков. При этом ИП, хоть и являются формально физлицами, их счета начинаются так же, как и юридических: с 407.

Теперь расшифровываем значение счёта, разбив номер на группы: 111.22.333.4.5555.6666666:

111 — счёт первого порядка банковского баланса, по которому можно узнать, кто открыл счёт и с какой целью.

22 — счёт второго порядка, и эти цифры указывают на специфику деятельности владельца счёта.

333 — валюта, в которой хранятся средства на счету.

4 — проверочный код.

5555 — комбинация, означающая отделение банка, в котором открыт счёт.

6666666 — порядковый номер счёта в вашем банке.

Как расшифровать цифры?

Для начала выясним, что означает расшифровка первых пяти цифр в расчётном счёте, которые составляют определенную группу счетов баланса банка. Эти счета утверждены Центробанком и включают два раздела.

Первый состоит из трех цифр и означает специфику расчётов. Например, эти комбинации имеют разную расшифровку:

от 102 до 109 — счета фондов, а также хранение капитала, учёт прибыли и убытков;

203 и 204 — счета для учёта драгметаллов;

с 301 по 329 — счета для проведения операций между банками;

401 и 402 — счета для переводов в бюджет;

403 — управление деньгами, находящимся в ведении Минфина;

404 — внебюджетные фонды;

405 и 406 — счета государственных компаний;

407 — юридические компании и ИП;

с 411 по 419 — вклады, открытые государственными структурами;

с 420 по 422 — хранение средств юридических лиц;

423 — вклад открыт физическим лицом-резидентом;

424 — средства иностранных компаний;

425 — средства на вкладе принадлежат физическому лицу-нерезиденту;

430 — средства банков;

с 501 по 526 — счета, необходимые для учета ценных бумаг.

Следующие две цифры в расчётном счёте дополняют три предыдущие и трактуются вместе с ними. Теперь давайте разберем их на примере юридических компаний. Напоминаем, счета юрлиц начинаются с 407.

40701 — организация имеет отношение к финансовому сектору;

40702 — открытые и закрытые общества;

40703 — счета некоммерческих объединений;

40704 — средства, выделенные для проведения выборов или общественных собраний.

Следующие три цирфы счёта означают валюту, в которой открыт счет. А именно:

810 — счет открыт в рублях;

840 — в долларах США;

Затем следует проверочная цифра — ключ, который позволяет выяснить, правильно ли обозначен счёт при помощи обработки автоматической системы.

Следующие четыре цифры означают номер отделения, в котором открыт счёт. Если вместо них указаны нули, то банк либо не владеет отделениями, либо же счёт был открыт в головном офисе.

Последние семь цифр — это порядковый регистр счёта в банке. Отметим, что по закону любой банк вправе применять свою классификацию этих цифр.

Напоминаем, что в ДелоБанке вы можете открыть бесплатно расчётный счёт буквально за 10 минут. Просто оставьте свой телефон в заявке и наш оператор свяжется с вами в самое ближайшее время. На счёт можно получать деньги после резервирования, и номер можно указывать в любых документах – он не изменится после активации.

Чем отличается расчетный счет от лицевого счета

Многие уверены, что лицевой и расчетный счет — одно и тоже, но это не так. Платежные реквизиты компании или ИП обычно включают оба счета и, чтобы избежать ошибок при составлении платежных поручений либо расчетах с контрагентами, важно понимать, чем отличаются расчетный счет и лицевой счет.

Что такое расчетный счет?

Каждое предприятие нуждается в осуществлении расчетов с контрагентами: оно перечисляет средства своим поставщикам, получает деньги от покупателей за поставленную им продукцию и так далее.

Нужно обналичить средства компании? Важно сделать это в соответствии с законодательством, иначе счет могут заблокировать, а вас оштрафовать.

Некогда читать?

Посмотрите краткий обзор статьи

Для решения этой задачи открывается расчетный счет в банке, предназначенный для осуществления платежных операций. В настоящее время практически все операции проводятся при помощи сервисов дистанционного банковского обслуживания (приложений «Клиент-Банк» или «Интернет-банк»), что значительно экономит время сотрудников. Как только предприятие получает свидетельство о регистрации в качестве юридического лица (либо физическое лицо регистрируется в качестве индивидуального предпринимателя), ему необходимо открыть расчетный счет, чтобы, как минимум, платить налоги и другие обязательные платежи в пользу государства.

Для этого требуется прийти в банк и предоставить следующий пакет документов:

После этого банк выполняет правовую экспертизу документов, чтобы все документы соответствовали действующим положениям нормативно-правовых актов, а все ответственные лица обладали необходимыми правами. Также осуществляется и проверка информации службой безопасности. При наличии среди руководителей или собственников компании лиц, которые имеют или имели проблемы с законом (судимость за экономические преступления, руководство большим количеством предприятий, ранее занимались незаконными схемами оптимизации налоговых платежей), банк может отказать в открытии счета, поскольку финансовые организации тщательно следят за собственной репутацией.

В случае положительного заключения от юридического отдела и службы безопасности банковского учреждения, предпринимателю или предприятию в кредитной организации открывается расчетный счет для финансовых операций, который представляет собой уникальный двадцатизначный код.

С помощью счета можно выполнять любые платежные операции в пользу государства, контрагентов и физических лиц, а также осуществлять различные финансовые транзакции (например, получение и погашение кредита, пополнение депозита или снятие наличности в период недостатка денежных средств). Также расчетный счет необходим для получения оплаты от покупателей и заказчиков, а при осуществлении розничной торговли – для внесения полученных от клиентов наличных денег для обеспечения последующих выплат.

Прежде, чем перевести деньги контрагенту, нужно его проверить, иначе счет вашей компании может быть заблокирован по 115-ФЗ.

Открытие и обслуживание счета в банке является платной процедурой. Финансовая организация в соответствии с заключенным договором взимает с клиента плату, согласно установленным тарифам в безакцептном порядке (другими словами, согласие клиента на проведение такой операции не требуется).

Одним из основных признаков расчетного счета является наличие договора дистанционного банковского обслуживания. С помощью сервиса «Клиент-Банк» можно выполнять все необходимые банковские операции, кроме снятия и внесения наличных денежных средств.

Что такое лицевой счет?

Как правило лицевой счет открывается обычными гражданами. Открытие лицевого счета производится при заключении человеком договора о внесении средств на вклад. Также как и расчетный счет, лицевой представляет собой двадцатизначный уникальный код. С его помощью в банке ведется аналитический учет при выполнении расчетных операций с денежными средствами физического лица.

Чтобы перевести деньги своему родственнику, или перечислить кому-либо вознаграждение за оказанные услуги либо проданные товары, необходимо знать его лицевой счет. В настоящее время можно встретиться с ситуациями, когда лицевой счет «привязан» к номеру телефона или кредитной (дебетовой карте), что упрощает процесс перечисления. Наличие лицевого счета для осуществления любых платежных операций при этом является обязательным.

Под лицевым счетом в банке следует понимать:

Использование лицевого счета возможно для следующих целей:

Главным ограничением, которое имеет лицевой счет, является невозможность его использования для ведения предпринимательской деятельности за исключением операций по перечислению налогов и других обязательных платежей.

При этом, юридические лица и ИП также могут открыть лицевой счет в банковской организации. Но такие счета не используются для расчетов с контрагентами за оказанные услуги или проданные товары. Чаще всего они создаются для перечисления заработной платы работникам, а также при получении кредитов. С помощью лицевого счета компания получает кредитные средства и совершает платежи по займу.

Расчетный и лицевой счет: отличия

Итак, основная разница между двумя видами счетов, которые клиенты открывают в банках, заключается в следующем:

Расчетный счет, в отличие от лицевого, обладает следующими характеристиками:

Некоторые предприниматели и юридические лица открывают лицевые счета и пытаются использовать их для ведения коммерческой деятельности, однако сделать это крайне затруднительно. Банки обладают полномочиями отслеживать операции своих клиентов, и в случае обнаружения регулярных поступлений и платежей по лицевому счету, имеющих признак коммерческой деятельности, финансовые учреждения могут блокировать такие операции и прекращать отношения с такими клиентами. Поэтому на вопрос: «Лицевой и расчетный счет — в чем разница?» можно коротко ответить так: первый предназначен для некоммерческого, а второй — для коммерческого использования.

Желание использовать лицевые счета обусловлено тем, что они отличаются от расчетных более низкими тарифами обслуживания и упрощенным характером работы с наличными денежными средствами. Однако в настоящее время банки очень жестко отслеживают оборот наличных денег и правильность ведения кассовых операций предприятиями, поскольку данная функция предписана им законодательством. Поэтому кроме прекращения сотрудничества, банки могут также сообщить о подозрительных операциях в налоговые органы, что чревато для их клиентов уже административной и уголовной ответственностью.

Если вас интересует, счет получателя — это расчетный или лицевой, ответ зависит от того, кому и за что вы платите. Компании за товар или услуги? Значит, расчетный. Частному лицу? Лицевой!

Таким образом, рекомендуется в разных ситуациях пользоваться разными банковскими услугами и учитывать отличия, которыми обладают лицевой и расчетный счета. Юридическим лицам и предпринимателям для осуществления своей деятельности следует открывать расчетные счета, лицевые могут использоваться для перечисления зарплаты сотрудникам или получения банковского займа. Физические лица могут использовать лицевые для совершения всех операций. При этом в обоих случаях имеется возможность дистанционного обслуживания для их совершения необходимых операций (проведения платежей, открытия вкладов и депозитов, получения вознаграждений и так далее). Нарушение соглашений с банками с целью сэкономить или получить дополнительные возможности могут привести к существенным потерям.

Чем отличается расчетный счет от лицевого

Индивидуальные предприниматели и юридические лица часто включают в реквизиты два счета: расчетный и лицевой. Зачем нужны эти счета, какой из них нужно использовать и куда переводить деньги — рассказываем в материале.

Большинство операций делового характера проходят через расчетный счет, но предприниматели пользуются и лицевыми счетами.

Расчетный счет — это банковский счет для бизнеса. С ним предприниматель переводит деньги контрагентам, оплачивает расходы компании, выдает зарплату, меняет валюту и проводит другие операции делового характера. Чтобы открыть расчетный счет, владельцу бизнеса нужно обратиться в банк и представить документы. Какие именно — решает сам банк. Обычно список для ИП выглядит так:

Юридическое лицо собирает больше документов из-за того, что деятельность и отчетность сложнее:

Банк может запросить любые другие документы о бизнесе, которые помогут удостовериться в надежности будущего клиента.

Чтобы открыть расчетный счет для бизнеса, обычно достаточно оставить заявку на сайте банка и дождаться звонка менеджера. Счет будет готов через 5 минут, но пользоваться им нельзя — сначала нужно заключить договор. Для заключения договора и нужны все эти документы.

Лицевой счет — это банковский счет для физических лиц, с которым они переводят деньги друзьям и родственникам, оплачивают услуги ЖКХ, получают переводы или просто хранят сбережения. Главный инструмент работы с лицевым счетом — это банковская карта, которая к нему привязана. Поэтому когда вы переводите деньги человеку на карту, то фактически переводите их на лицевой счет.

Бизнес тоже может открыть лицевой счет, но не для ведения деятельности. Например, на лицевой счет компания может получить кредит или использовать его для погашения займов.

Почему путают расчетный и лицевой счет?

Расчетный и лицевой счет легко спутать, потому что оба счета открываются в банке, их номера очень похожи, а также с обоих счетов можно оплачивать товары и услуги.

Пользоваться расчетным и лицевым счетом можно онлайн: в личном кабинете на сайте банка или мобильном приложении. Поэтому их легко спутать.

Однако путать не стоит, потому что если вести бизнес с помощью лицевого счета, банк может его заблокировать и вернуть деньги с вычетом комиссии. В этом случае компания потеряет и репутацию, и часть денег.

Разница между лицевым и расчетным счетом

Лицевой счет — для личных переводов, расчетный — для бизнеса. Если нужно пополнить баланс мобильного, перевести деньги другу или оплатить ужин в ресторане, следует использоваться лицевой счет. Если хотите закупить товар на перепродажу, принять оплату от клиента или рассчитаться с арендодателем, пользуйтесь расчетным счетом.

Если работаете с иностранными компаниями, тоже нужен расчетный счет. Вы также проходите валютный контроль, когда переводите деньги иностранцам. При прохождении контроля вы подтверждаете банку, что деньги заработаны честным путем, а банк отчитывается о переводе перед ЦБ. Чтобы проходить валютный контроль без бумажной волокиты и всего за два часа, откройте расчетный счет в Модульбанке: и специалисты будут готовить для вас все необходимые документы.

С расчетного счета обычно невыгодно выводить деньги, но с опцией «Зеленый лимит» вы сможете переводить на карту любые суммы с небольшой комиссией — от 0,75%.

Лицевой счет и расчетный счет: в чем отличия

Бухгалтерские и банковские термины не всегда и не все трактуют верно и однозначно. И у граждан, чья сфера деятельности не связана напрямую с финансами, наступает путаница. Еще хуже, когда понятия пересекаются или их используют в разных областях или когда одним и тем же словом называют разные вещи. Так происходит с расчётными и лицевыми счетами. Если одни встречаются только у банкиров, то другие используют повсеместно.

Сервис Бробанк расскажет, какая у понятий лицевой счет и расчетный счет разница, в чем их схожесть и различия и почему возникает смешение терминов.

Определение понятий

Расчетные счета открывают банк или другая финансовая организация для проведения денежных операций. Баланс такого счета соответствует сумме остатка денежных средств, в пределах которых владелец может проводить расчеты по своим обязательствам.

Этот тип счетов не используют для накопления, сбережения средств или получения другого пассивного дохода. А хранимая на расчетном счете сумма доступна владельцу по первому требованию. Такой вид счетов нередко именуют также счетами до востребования или текущими счетами.

Расчетные счета открывают как предпринимателям и юридическим компаниям, так и физическим лицам. У одного клиента может быть несколько расчетных счетов, например в разных валютах или в разных банках. В современной банковской практике, для того чтобы различать понятия и не допускать путаницу принято правило, что счета, оформленные юридическим лицам и ИП, именуют расчетными, а физическим — текущими.

Однако разделение довольно условное и нередко происходит смешение терминов. Понятие «расчетного счета физического лица» встречается чаще всего в договорах на банковское обслуживание. А также в другой юридической документации, регламентирующей взаимоотношения частных лиц и кредитных организаций.

Лицевые счета в банковской практике относятся к записям аналитического учета. Это могут внутренние счета банков для отражения операций клиента с другими физическими или юридическими лицами, либо расчеты с самим банком. Кроме финансовых организаций лицевые счета открывают:

Лицевые счета могут открывать и любые другие учреждения, в которых требуется внутренний учет. Их присваивают как частным лицам, так и юридическим компаниям.

Внешний вид лицевого и расчетного счета

Пересечение понятий лицевого и расчетного счета и их смешение часто происходит и по другой причине. В 20 цифр расчетного счета, который открывают финансовые организации всем своим клиентам, входит 7 цифр внутрибанковского лицевого счета. Такой порядок установлен правилами ведения бухгалтерского учета в финансово-кредитных компаниях.

Номер банковского счета с 14-й по 20-ю цифру именуется внутренним лицевым счетом. Если кредитно-финансовое учреждение исчерпает лимит 20-тизначных номеров, то у него есть право использовать 25-тизначные. В этом случае лицевой счет будет состоять не из 7, а из 12 цифр.

Количество цифр в лицевых счетах других компаний установлены внутренним регламентом или распоряжением министерства или ведомства, которым они подчинены. Это могут быть и номера состоящие только из цифр, букв, символов или смешанный вариант.

Лицевой счет: кому его открывают, и кто им пользуется

Нередко для упрощения терминов под лицевым счетом в банке подразумевают любой текущий счет физического лица, который ему открывают в финансовой компании. Но как было разъяснено выше, каждый счет банка уже содержит лицевой идентификатор. Поэтому такая часть есть и у предпринимателей, и у юридических компаний. Утверждать, что все лицевые счета принадлежат только физическим лицам — неверно.

Кроме того лицевым счетом могут именовать комбинацию цифр, с помощью которой физическое лицо или компания получают доступ к кабинету в интернет-банке или Клиент-Банке. Этот параметр с номером расчетного или текущего счета вообще никак не связан.

Иногда в качестве синонима лицевого счета используют карт-счет, который открывают физическому лицу при оформлении пластиковой карты. На самом деле понятие текущего или расчетного счета гораздо ближе к карточному, чем лицевого. Чтобы не запутаться окончательно, помните, что номер карты — это цифры, написанные на ней. Они не зависят ни от номера лицевого, ни от номера расчетного счета. Это абсолютно другая комбинация цифр. Узнайте как ее найти и для чего использовать.

Кому открывают расчетные счета

Как следует из термина, расчетные счета целенаправленно оформляют для операций прихода и расхода денежных средств. По ним проходят зачисления от других компаний, платежи по налогам, расчеты с контрагентами и поставщиками, выдача наличных на законных основаниях, прием выручки и другие операции. Без расчетного счета не обходится ни один предприниматель или предприятие в РФ.

Если компания не открывает расчетный счет в банке, то она не сможет осуществлять экономическую деятельность, платить по счетам или получать расчеты от других клиентов. Либо активность компании будет сильно ограничена.

Физические лица могут не открывать расчетные или текущие счета, но в этом случае им недоступны никакие безналичные операции. Они не смогут получить пластиковую карту, заработную плату на счет или подключить дистанционные банковские сервисы. Поэтому если сотруднику безналично перечисляют зарплату или физлицо по собственной инициативе оформляет карту, то в первую очередь банк откроет счет. Через него будут проходить персональные расчеты работодателя и другие приходно-расходные операции.

Документы для открытия счета

Клиенты с текущими счетами получают право пользоваться любыми другими банковскими продуктами. Например, кредитными картами, потребительскими займами, картами рассрочки, СМС-банкингом, уведомлениями о приходе-расходе, участвовать в программах лояльности.

Перечень операций по расчетному счету для ИП и юрлиц строго регламентирован. Например, они не вправе снимать наличные без обосновывающих документов или брать средства на командировочные расходы без должного оформления. К расчетному счету предпринимателя или ООО банки также могут подключать дистанционные сервисы или корпоративные карты, для удобства безналичных платежей клиентов.

Для оформления расчетного счета предприниматели и юридические лица обязаны предоставить в банк определенный перечень документов:

На основании перечисленных документов ИП и юридическим лицам банки оформляют карточки образцов подписей и оттиска печати. Если предприниматель или компания осуществляют лицензированную деятельность, то при открытии расчетного счета они предоставляют сотрудникам банка оригиналы действующих лицензий.

Отличия между расчетным и лицевым счетом

Основные различия между лицевым и расчетным счетом сведены в таблицу:

| Описание | Расчетный | Лицевой |

| Где оформляют | В финансовом учреждении. | В любой компании, где требуется аналитический учет |

| Цель открытия | Проведение расчетов. | Для удобства учета информации и количества пользователей системы. |

| Область применения | Банки и другие кредитно-финансовые учреждения. | Используют в банках и многих других компаниях, где требуется учет как физических, так и юридических лиц. |

| Уникальность | Расчетный счет — уникальная комбинация цифр, которая никогда и нигде не повторяется. Даже если одному клиенту открыты счета в разных банках, то в каждом будет свой собственный расчетный счет. | Внутри одной компании каждому пользователю присвоен уникальный лицевой счет. Но, например, данные у сотового оператора и компании ЖКХ с одинаковой комбинацией цифр могут принадлежать разным лицам, в разных частях страны. |

| Перечень документов | Опубликован на сайте финансовой компании. Также его можно узнать у обслуживающего специалиста при обращении или по номеру горячей линии. | Паспорт или любой другой порядок, установленный внутренним регламентом компании. |

| Инициатива открытия | По заявлению будущего владельца счета. | По желанию клиента или без него. Например, когда лицевой счет закреплен за квартирой или абонентом. Возможна автоматическая регистрация в системе. |

Открытие расчетного счета — право, а не обязанность физических и юридических лиц. Однако у юрлиц больше ограничений при осуществлении деятельности без расчетного счета.

Расчет между ИП и компанией в рамках одного договора может быть проведен наличными, если общая сумма не превышает 100 тысяч рублей РФ, иначе расчетный счет обязателен. Кроме того наличные, которые разрешено держать в организации, не могут превышать установленный лимит. Излишки выручки должны быть переданы на хранение в банк. Дополнительный повод для открытия расчетного счета — налоговые платежи, Минфин РФ обязывает вносить их в безналичной форме.