чем отличается новая счет фактура с 1 июля 2021

Изменение счетов-фактур с 1 июля 2021 года

С 1 июля 2021 года требуется применять скорректированные формы счетов-фактур. Что именно в них изменилось и на что нужно обратить особое внимание?

Изменения в счетах-фактурах

В РФ внедрена система прослеживаемости продукции, которая начала работать с 1 июля (Закон от 09.11.2020 г. № 371). С этого же времени применяются скорректированные формы счетов-фактур и обновленные правила работы с ними. Обновленные формы документов регламентированы Постановлением Правительства от 02.04.2021 г. № 534.

В скорректированную форму счета-фактуры включены новые графы, строчки и реквизиты. К примеру, добавлена графа 5а для фиксации реквизитов документа об отгрузке продукции.

Согласно обновленным правилам в поле 1 требуется ставить порядковый номер записи продукции, работ, услуг, а в поле 1а — их наименование. В поле 16 необходимо ставить код вида продукции согласно единой ТНВЭД. Данное поле заполняется в отношении продукции, вывезенной в страну — участницу ЕАЭС.

Одним из основных изменений является добавление в счет-фактуру реквизитов, связанных с прослеживанием продукции. К примеру, по п. 5.2 ст. 169 НК РФ ими являются:

В счете-фактуре, выставляемом при поступлении оплаты или предоплаты на будущие поставки, в строках 3, 4 и 5а, а также в полях 2-6 и 10-13 налогоплательщик имеет право поставить прочерки. При создании счета-фактуры на бумаге на продукцию, не подлежащую прослеживанию, поля 12 и 13 заполнять не нужно.

Прослеживаемую продукцию с одинаковым наименованием, указываемым в поле 1а, единицу измерения в поле 2а, цену за единицу в поле 4 указывают в одной строчке счета-фактуры. К ней требуется также внести информацию в подстроки поля 11-13 по всем регистрационным номерам партий прослеживаемой продукции, которые стоят в поле 11.

Измененные формы счетов-фактур требуется применять всем юрлицам и ИП без исключения. Но если они не работают с прослеживаемой продукцией, то добавленные реквизиты в заполняемых счетах-фактурах не указываются.

Кроме обновленных форм счетов-фактур введены и новые правила выставления этих документов покупателям.

Важно своевременно выполнять обновление платформы 1С, чтобы не оказаться в неприятной ситуации. Это позволит избежать проблем с налоговой проверкой и вашими партнерами (клиентами). Звоните нашим специалистам, и мы поможем вам с обновлением программ 1С.

Изменения в порядке работы со счетами-фактурами

По Приказу Минфина от 05.02.2021 г. № 14н установлены новые правила работы со счетами-фактурами. Корректировки внесены в основном в связи с внедрением системы прослеживания.

Согласно обновленным правилам продавцы прослеживаемой продукции, являющиеся налогоплательщиками по НДС, с 1 июля должны выставлять счета-фактуры всем покупателям без каких-либо исключений. Это касается и тех, кто освобожден от уплаты НДС и не является его плательщиком (пп. 1 п. 3 ст. 169 НК РФ).

Не важно, кто именно покупает продукцию — юрлицо, ИП или физлицо. При любой продаже прослеживаемой продукции, даже для личных целей физлица, продавец должен выдать счет-фактуру с реквизитами этой продукции.

Другим важным изменением является момент, касаемый электронного счета-фактуры. С 1 июля формирование электронного документа по-прежнему производится по обоюдному согласию сторон сделки, однако если ее предметом является прослеживаемая продукция, то счет-фактура оформляется только электронно.

В данном случае исключение — ситуации, при которых прослеживаемая продукция продается физлицам для личного использования. Также бумажные счета-фактуры разрешено выставлять, если производится продажа и перемещение прослеживаемой продукции с территории РФ согласно таможенной процедуре экспорта и реэкспорта или продажа и перемещение в страну — участницу ЕАЭС (п. 1.1 ст. 169 НК РФ).

С 1 июля введены более серьезные ограничения по электронным счетам-фактурам в зашифрованном формате. Зашифрованные документы используются только в таких ситуациях:

При работе с электронными счетами-фактурами покупатель и продавец ведут электронный документооборот отдельно по каждому документу.

Электронный документ является исходящим от продавца, когда он подписан ЭЦП его уполномоченного лица и передан через оператора ЭДО по телекоммуникационным каналам связи.

Электронный документ является выставленным продавцом и полученным покупателем, когда им поступило соответствующее необходимое подтверждение от оператора ЭДО. При этом дата выставления или получения документа — это дата, которая зафиксирована в подтверждении (п. 8-9 Приказа Минфина от 05.02.2021 г. № 14н).

Счет-фактура 2021 в 1С

В программе «1С:Бухгалтерия 8» начиная с версии 3.0.95 добавлена информация о прослеживаемости в форму счета-фактуры и в форму корректировочного счета-фактуры (Постановление Правительства РФ от 02.04.2021 № 534).

Обновление 1С для работы с прослеживаемыми товарами

Как в «1С:Бухгалтерии 8″с 1 июля 2021 года в счете-фактуре заполнить новую строку «5а»?

На данный момент нет каких-либо пояснений, как именно требуется заполнять строку «5а». Однако на основании устных разъяснений специалистов ФНС можно сделать определенные выводы.

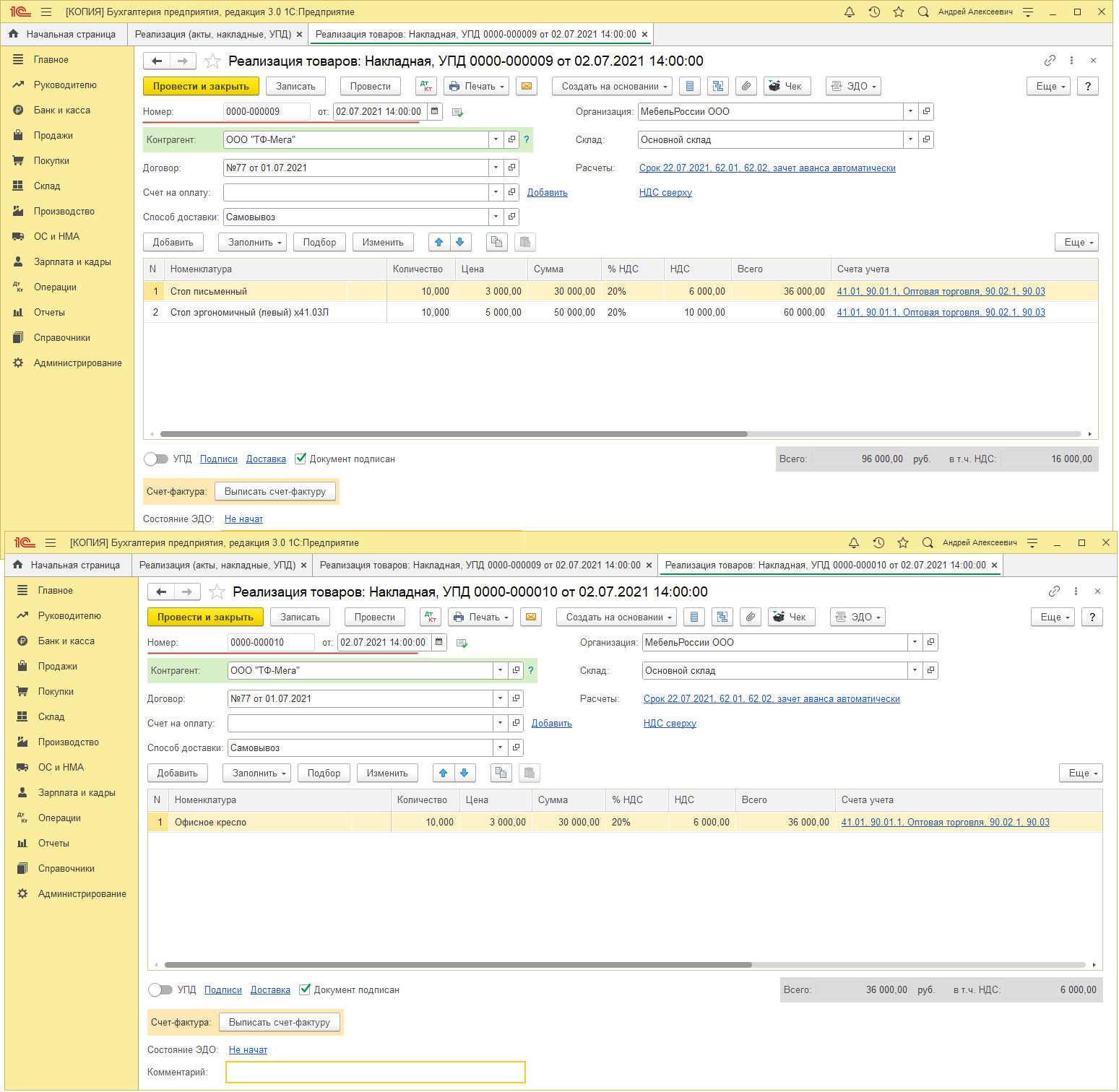

К примеру, заполним два документа реализации и создадим на них один счет-фактуру.

Первый документ — это «Реализация (акт, накладная, УПД)» с проставлением вида операции «Товары (накладная, УПД)». Для его формирования нужно зайти в меню «Продажи» и далее перейти в «Реализация (акт, накладная, УПД)». При нажатии кнопки «Реализация» выбирается необходимый вид операции.

Затем документ требуется провести и закрыть. Пользователю не нужно нажимать кнопку «Выписать счет-фактуру», поскольку на оба документа по реализации будет оформлен один счет-фактура.

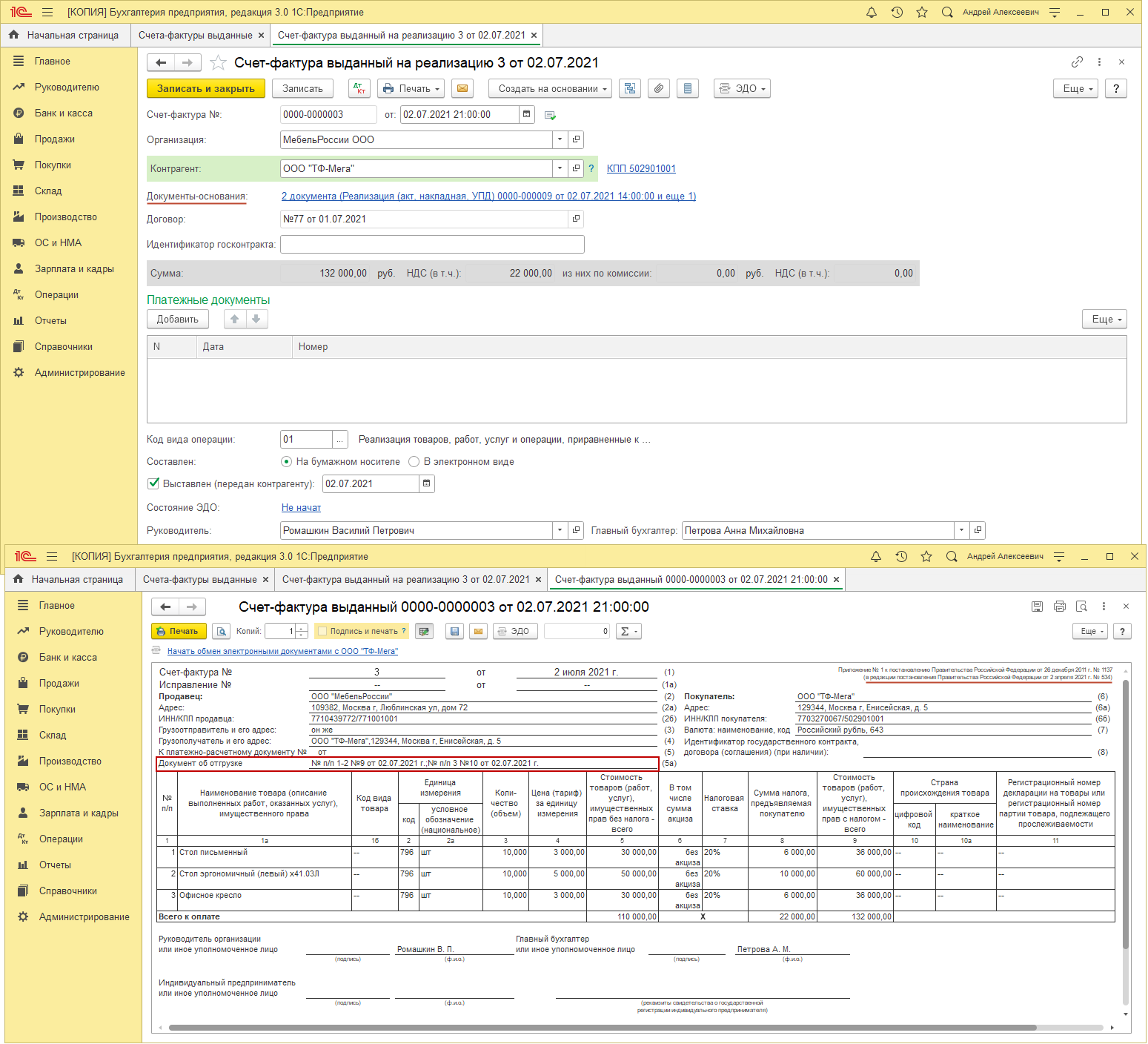

Второй документ — это «Счет-фактура выданный». Для его формирования нужно зайти в меню «Продажи» и далее выбрать «Счета-фактуры выданные». При использовании кнопки «Создать» заполняется «Счет-фактура на реализацию». В графе «Документы-основания» через гиперссылку «Выбор» пользователь может создать перечень документов на реализацию, и тогда по ним сформируется один счет-фактура. Для печати нужно нажать специальную кнопку, выбрать «Счет-фактура» и отправить документ на печать.

В строке «5а» счета-фактуры указываются два документа по реализации:

Изменения действуют с 01.07.2021. Не забудьте обновить программу 1С! Если вам нужна помощь с обновлением, звоните нашим специалистам!

Чем отличается новая счет фактура с 1 июля 2021

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

С 01.07.2021 внесены изменения в формы счета-фактуры и корректировочного счета-фактуры.

По какой форме начиная с 01.07.2021 нужно формировать корректировочный счет-фактуру, корректирующий счет-фактуру, сформированный по старой форме (до 01.07.2021)? По какой форме формировать исправление счета-фактуры с 01.07.2021 к счету-фактуре, который был сформирован до 01.07.2021? По какой форме исправлять корректировочный счет-фактуру с 01.07.2021 к корректировочному счету-фактуре, сформированному до 01.07.2021?

По данному вопросу мы придерживаемся следующей позиции:

В случае внесения исправлений в счет-фактуру, составленный до 1 июля 2021 года, следует применять форму счета-фактуры, которая действовала на дату составления первоначального счета-фактуры.

Оснований для составления после 1 июля 2021 года корректировочных счетов-фактур по старым формам мы не видим. Полагаем, что после 1 июля 2021 года корректировочные счета-фактуры должны составляться по формам, утвержденным постановлением N 1137 в редакции постановления N 534.

Вместе с тем когда речь идет о составлении исправительного корректировочного счета-фактуры, на наш взгляд, следует применять тот же принцип, что и при составлении исправительного счета-фактуры, т.е. составлять его по той форме, которая действовала на дату составления первоначального корректировочного счета-фактуры.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Счет-фактура: назначение и правила заполнения

Счет-фактура — это документ, подтверждающий совершенную отгрузку товара с выделением суммы налога на добавленную стоимость. Ошибки в составлении приведут к проблемам с возмещением НДС. Форма изменилась с 01.07.2021.

Что такое счет-фактура

Счет-фактура — главный учетный документ, подтверждающий факт отгрузки товара или предоставления услуг по установленной стоимости. Это не единственная функция данной формы. Он играет основную роль при подтверждении суммы НДС как по реализации товаров (услуг), так и входящего НДС для доказательства права на налоговый вычет в целях избегания двойного налогообложения. В п. 3 статьи 169 Налогового кодекса РФ указано, что такое счет-фактура и для чего она нужна — составлять эти документы должны все плательщики НДС по облагаемым операциям.

Это очень важный документ, нередко используемый в судебных спорах, поэтому его необходимо заполнять правильно.

Кто составляет счета-фактуры

Документ выставляет продавец (подрядчик, исполнитель) покупателю или заказчику. Составление этой формы обязательно для субъектов хозяйствующей деятельности, осуществляющих реализацию товаров, выполнение работ или оказание услуг.

Составлять счет-фактуру обязаны:

Сроки выставления счета-фактуры

Общее правило следующее: счет-фактура выписывается в течение 5 дней с момента передачи (отгрузки) товара, выполнения работ или оказания услуг. Дни учитываются календарные. Эта норма закреплена в п. 3 ст. 168 НК РФ. Правила одинаковые как для бумажных счетов-фактур, так и для электронных. Также, согласно п. 3 ст. 168 НК РФ, при оформлении авансовых документов эту форму оформляют в течение тех же 5 календарных дней, но уже с момента получения оплаты в счет будущих поставок, выполнения работ, оказания услуг.

Когда счет-фактура не нужна

В законодательстве указаны случаи, когда счет-фактура не является обязательным документом, а совершение и исполнение сделки подтверждается другими данными: накладной, счетом на оплату. Исходя из нормативных актов, счет-фактура не заполняется при следующих обстоятельствах:

Виды счетов-фактур

Есть три основных вида счета-фактуры:

Законодательное регулирование содержания счетов-фактур

Понятие счет-фактура закреплено в ст. 169 НК РФ. Форма утверждена Постановлением Правительства Российской Федерации от 26.12.2011 № 1137. Но в 2013 году ИФНС рекомендовала использовать универсальный передаточный документ, разработанный на основе утвержденной формы. В бланке должны присутствовать реквизиты согласно НК РФ, добавление в него оптимальных для продавца и покупателя дополнительных реквизитов не должно влиять на действительность документа.

Реквизиты счета-фактуры

Как выглядит бланк счет-фактуры? Это таблица с графами о товаре и шапкой, предоставляющей информацию о сторонах договора.

Обязательные реквизиты счета-фактуры:

Строка счета-фактуры «Идентификатор государственного контракта, договора (соглашения)» применяется в случае поставок по госконтракту. В правилах заполнения отдельно указывается, что строка заполняется только при наличии идентификатора. При отсутствии строка остается незаполненной (прочерк ставить не нужно).

Заполнение счета-фактуры по строкам

Графы заполняются следующим образом:

Так выглядит заполненный счет-фактура:

Если бланк авансовый или корректирующий, это следует указать в документе. Как и то, какие изменения и на основании чего вносятся в форму. От договоренности сторон зависит, ставится ли печать на счет-фактуре, — она не является обязательным реквизитом, но чаще ставится (например, по просьбе покупателя), если юрлицо, оформляющее документ, ее использует по уставу.

Все бланки хранятся в хронологическом порядке не менее 4 лет, фиксируются в журнале учета полученных и выставленных счетов-фактур, в книге покупок и продаж в целях возможности проверки расчета и уплаты НДС.

Распространенные ошибки в счете-фактуре

Ошибки, которые чаще всего встречаются при заполнении счета-фактуры, и их последствия:

Незначительные ошибки в виде пропуска знаков, прописных букв, неточностей в платежных реквизитах обычно налоговыми органами не преследуются. Сокращать наименования тоже можно, если такое сокращение позволяет установить предприятие или товар.

Правила исправления ошибок

Продавец, выставивший счет-фактуру, вправе внести необходимые исправления, сделать корректировку. У покупателя такого права нет, но оно есть у продавца. Для исправления документа предусмотрена специальная операция — корректировка счета-фактуры.

Корректировочный счет-фактура

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) выставляют корректировочные счета-фактуры (п. 3 статьи 168 НК РФ). При корректировке необходимо соблюдать следующие правила:

Если ошибок слишком много, создайте новый документ. Нормы НК РФ запрета на такое действие не содержат.

Новая форма счета-фактуры в 2021 году

Минфин России Приказом от 05.02.2021 № 14н утвердил новый порядок выставления и получения электронных счетов-фактур. А ФНС России изменила форму счета-фактуры. Состав реквизитов счета-фактуры и корректировочного счета-фактуры дополнили новыми реквизитами:

Все изменения вступили в силу с 01.07.2021, когда заработала новая система прослеживаемости товаров.

По новому порядку налогоплательщики и налоговые агенты должны выставлять и получать электронные счета-фактуры с применением усиленной квалифицированной электронной подписи. Кроме того:

Новый порядок распространили на все счета-фактуры, выставленные в рамках системы прослеживаемости товаров.

Новый формат счета-фактуры начнет действовать с 1 июля 2021 года

Со второго полугодия 2021 года начинают действовать поправки в НК РФ, предусмотренные 371-м законом. Рассказываем, что поменяется для ИП и организаций, а также рассмотрим специфику выставления счетов-фактур в ЭДО.

С чего все началось?

Летом 2019 года в Правительстве озвучили идею масштабного эксперимента, связанного с импортными товарами. ФНС поручили разработать программное обеспечение для сбора, учета, хранения и обработки информации по всей зарубежной продукции, предназначенной для использования на территории РФ.

В Приложении к официальному документу приведен полный перечень подобных товаров, среди которых представлены бытовая техника, спецтранспорт, электроника, мебель, детские товары и многое другое. Сам эксперимент проходил с 1 июля по 31 декабря 2020 г. и был признан удачным.

Прослеживание реализовано исключительно на «бумажном» уровне, поэтому маркировать товары или как-то менять складские процедуры не потребуется.

Что изменится в Налоговом кодексе?

В соответствии с 371-м законом, юридические лица и ИП:

При совершении любых операций с товарами, указанными в перечне, должны отправлять в ФНС отчеты о подобной деятельности, а также предоставлять документы с реквизитами прослеживаемости. Это требование прописано в п 1. ст.1 закона.

При продаже прослеживаемой продукции обязаны оформлять счета-фактуры (в т.ч. корректировочные) только в электронном виде. Для этого заранее нужно будет заключить договор с любым из лицензированных операторов ЭДО: список рекомендованных операторов представлен на официальном сайте ФНС.

Счет-фактуру не обязательно оформлять в электронном виде, если:

товары приобретаются для личных нужд, не связанными с коммерческими операциями (к примеру, холодильник или стиральная машина для дома);

в качестве покупателя выступают физические лица со статусом «самозанятый»;

речь идет об экспорте и реэкспорте товара;

продукцию планируется отправить в одну из стран, входящих в ЕАЭС.

Изменения вступят в силу уже с 1 июля этого года.

Как поменялись правила оформления счета-фактуры?

Эксперимент законодатели признали удачным, поэтому с этого года планируется постепенный переход документооборота в электронный формат. В качестве первого шага выступят счета-фактуры. Для этого даже изменили привычную форму документа, добавив новые реквизиты, обязательные для заполнения (полный перечень содержится в пп. 5-6 ст. 169 НК РФ):

регистрационные номера партии товара и таможенной декларации;

единица измерения товара;

количество товара в указанных ранее единицах измерения (килограммы, коробки, штуки и пр.).

Сейчас счета-фактуры можно не оформлять, если в качестве покупателя выступают лица, не являющиеся плательщиками НДС (по письменному согласию сторон). С 1 июля 2021 года для прослеживаемых товаров такая возможность будет недоступна: документы нужно будет оформлять в обязательном порядке.

Актуальная форма документа приводится в Приложении №1 1137-го Постановления Правительства. В ФНС разъяснили, что при необходимости дополнительные реквизиты можно указывать либо над таблицей, либо сразу после подписей ответственных лиц (руководителя и главного бухгалтера). Если нужно, то изменения можно делать и в самой таблице – добавлять строки и столбцы в конце, не нарушая начальное расположение граф.

Заполнять документы можно от руки, на компьютере или совмещать оба варианта. При отправке счета-фактуры необходимо заверить электронную копию с помощью квалифицированной ЭЦП.

Общие правила заполнения счета-фактуры

Если речь идет о реализации товаров, нужно:

Заполнить поля с номером и датой документа.

Внести данные о продавце и покупателе, а также указать отправителя и получателя груза.

Обязательными для заполнения считаются поля об оплате и валюте: цена и стоимость товара, сумма акциза (если есть) и налоговая ставка.

Внести реквизиты договора или госконтракта, если операции совершаются в соответствии с госзаказом.

В таблицу вносится все актуальные сведения о товаре. Если предоплаты в денежной форме не было (например, аванс был получен в натуральной форме), в строке 5 нужно поставить прочерк.

В таблице графы с 10 по 11 актуальны только для товаров иностранного происхождения.

Если речь идет о работах или услугах, то:

В первой части (до таблицы) заполняются все строки, кроме 3 и 4 (они касаются отправителя и получателя груза).

В таблице прочерк ставят в графах 10-11, а в графы 2-4 сведения вносятся только в том случае, если услуги или работы можно изменить в каких-либо единицах.

Под таблицей располагаются поля для подписей ответственных лиц. Для юридических лиц это руководитель и главный бухгалтер, либо уполномоченные лица. ИП сам подписывает документ, указывая помимо Ф.И.О. (расшифровка подписи) и реквизиты регистрационного свидетельства.

Эксперты прогнозируют, что введение системы прослеживаемости товаров, а также новые правила оформления счетов-фактур значительно увеличат документооборот организаций и индивидуальных предпринимателей.

Однако в масштабах государства эти изменения являются первым шагом к полноценному переходу на ЭДО и отказу от привычных бумажных носителей. По задумке законодателей электронный формат обмена документами будет сквозным и прозрачным, что положительно скажется на собираемости налогов.

Первые разъяснения по заполнению обновленных счетов-фактур

Автор: Рябинин В. В., эксперт журнала

С 1 июля 2021 года действуют обновленные формы счетов-фактур, а также налоговых регистров по их учету. У налогоплательщиков уже появились вопросы по применению новых форм. Ответы на некоторые из них дала ФНС. О том, что изменилось в счетах-фактурах и как это применять на практике, – в нашем материале.

Обновленные счета-фактуры.

С 1 июля 2021 года вступили в силу поправки, внесенные в НК РФ Федеральным законом от 09.11.2020 № 371-ФЗ[1], которые связаны с созданием национальной системы прослеживаемости товаров (НСПТ). Данная система потребовала изменений в действующих формах счета-фактуры и корректировочного счета-фактуры.

Постановлением Правительства РФ от 02.04.2021 № 534 (далее – Постановление № 534) утверждена новая форма счета-фактуры, в которую добавлены:

графа 11, в которой указывается регистрационный номер партии товара;

графы 12, 12а – количественная единица измерения товара, используемая в целях осуществления прослеживаемости (код и условное обозначение);

13 – количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

В счете-фактуре появилась строка 5а, в которой указываются номер и дата документа об отгрузке товара. Соответствующие поправки внесены также в книгу продаж и книгу покупок, журнал учета счетов-фактур. Новые формы документов действуют с 01.07.2021.

Формат счета-фактуры утвержден Приказом ФНС РФ от 19.12.2018 № ММВ-7-15/820@[2], который уже содержит реквизиты прослеживаемости (Письмо ФНС РФ от 14.05.2021 № ЕА-4-15/6592@). Следовательно, для целей п. 5 ст. 169 НК РФ налогоплательщик может использовать как счет-фактуру, так и УПД в действующем формате (Письмо ФНС РФ от 27.04.2021 № ЕА-4-15/5834@).

ФНС Письмом от 28.05.2021 № ЕА-4-15/7407 направила для использования в работе рекомендуемые форматы (и xsd-схемы к ним) универсального передаточного документа и корректировочного универсального передаточного документа.

Новый порядок выставления и получения счетов-фактур.

Также с 01.07.2021 вступил в силу Приказ Минфина РФ от 05.02.2021 № 14н, которым установлены процедуры документооборота между участниками электронного взаимодействия в рамках выставления и получения счетов-фактур в электронной форме по ТКС с применением усиленной квалифицированной электронной подписи (УКЭП), в том числе содержащих регистрационные номера партии товара, подлежащего прослеживаемости, в случаях, предусмотренных п. 5 ст. 169 НК РФ.

В соответствии со ст. 169 НК РФ при реализации товаров, подлежащих прослеживаемости, счета-фактуры выставляются в электронном виде.

Согласно п. 7 Порядка выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи, утвержденного Приказом Минфина РФ № 14н, счета-фактуры в электронной форме могут быть выставлены и получены продавцом и покупателем в зашифрованном виде, за исключением случаев:

когда нормативными правовыми актами установлен запрет на шифрование информации счетов-фактур в электронной форме;

при выставлении в соответствии со ст. 169 НК РФ счетов-фактур в электронной форме, содержащих регистрационные номера партии товара, подлежащего прослеживаемости;

при наличии в договоре, заключенном между продавцом (покупателем) и оператором электронного документооборота (ОЭД), заключившим договор с продавцом (ОЭД, заключившим договор с покупателем), поручения о проведении соответствующим ОЭД проверки счета-фактуры в электронной форме, в том числе на соответствие формату, утвержденному на момент создания счета-фактуры в электронной форме.

По мнению ФНС, счета-фактуры, содержащие реквизиты прослеживаемости товаров, в соответствии с Приказом Минфина РФ от 05.02.2021 № 14н не должны шифроваться при их передаче вне зависимости от наличия или отсутствия шифрования канала передачи данных, используемого для этих целей (Письмо от 12.07.2021 № СД-4-26/9778@).

Новый формат журна

С 23 июля 2021 года действует Приказ ФНС РФ от 08.06.2021 № ЕД-7-26/547@[3], которым утверждены форматы следующих документов, представляемых в электронном виде:

журнал учета полученных и выставленных счетов-фактур;

дополнительный лист книги покупок;

дополнительный лист книги продаж.

Форматы указанных документов обновлены в связи с введением НСПТ. Новая версия форматов (версия 5.05, часть 910) разработана в соответствии с формами журнала учета полученных и выставленных счетов-фактур, книг продаж и покупок и дополнительных листов к ним с учетом изменений, внесенных в них Постановлением № 534 и действующих с 1 июля 2021 года.

Применение обновленного счета-фактуры.

Как уже было сказано, с 1 июля 2021 года действует обновленная форма счета-фактуры. Но для реализации принятых изменений на практике налогоплательщикам нужно обновить программное обеспечение, а на это потребуется время. В итоге возникает вопрос: можно ли составлять счета-фактуры с указанной даты по форме, действовавшей до этого, до момента доработки программного обеспечения для реализации соответствующих изменений?

Ответ на него дали представители ФНС в Письме от 17.08.2021 № СД-4-3/11571@.

Согласно пп. 4 и 5 п. 5 ст. 169 НК РФ с 1 июля 2021 года в счетах-фактурах указываются реквизиты, позволяющие идентифицировать документ об отгрузке товаров (о выполнении работ, об оказании услуг), о передаче имущественных прав, порядковый номер записи поставляемых (отгруженных) товаров (работ, услуг), переданных имущественных прав, а также иные сведения, предусмотренные пп. 16 – 18 данной нормы.

В связи с этим на основании Постановления № 534 форма счета-фактуры была дополнена строкой 5а, а также графами 11, 12, 12а и 13. С 1 июля 2021 года новая форма счета-фактуры обязательна к применению всеми налогоплательщиками.

Вместе с тем в соответствии с п. 2(2) Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137), графы 12, 12а и 13 в счете-фактуре, составляемом на бумажном носителе, не формируются. Таким образом, их указывать в счете-фактуре необязательно, если налогоплательщик не реализует товары, подлежащие прослеживаемости, или осуществляет операции по реализации работ (услуг), передаче имущественных прав.

Что касается применения формы счета-фактуры, действовавшей до 1 июля 2021 года, налогоплательщиками, реализующими товары, не подлежащие прослеживаемости, (работы, услуги), имущественные права, то ФНС однозначно считает, что применение налогоплательщиком с указанной даты формы счета-фактуры, действовавшей до этого и не учитывающей требования, установленные п. 5 ст. 169 НК РФ, неправомерно. Обоснование следующее.

Согласно п. 1 ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем к вычету НДС, предъявляемого продавцом товаров (работ, услуг). В силу п. 8 данной статьи форма счета-фактуры и порядок его заполнения устанавливаются Правительством РФ.

Форма счета-фактуры, подлежащая применению с 1 июля 2021 года, утверждена Постановлением № 1137 (в редакции Постановления № 534) и учитывает состав сведений, предусмотренных п. 5 ст. 169 НК РФ (в редакции Федерального закона № 371-ФЗ, действующей с указанной даты). При этом право налогоплательщика исключать строки и графы из утвержденной формы счета-фактуры (корректировочного счета-фактуры) данным постановлением не установлено.

Таким образом, независимо от даты реализации товаров (работ, услуг) с 1 июля 2021 года продавцы должны выставлять счета-фактуры в обязательном порядке по новой форме.

Заполнение корректировочного счет-фактуры.

Согласно пп. 13 п. 5.2 ст. 169 НК РФ налогоплательщик вправе составить единый корректировочный счет-фактуру на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, указанных в двух и более счетах-фактурах, составленных им ранее.

Единый корректировочный счет-фактура за III квартал 2021 года следует оформлять уже по новым правилам.

Порядковый номер записи.

На основании пп. 4 п. 5.2 ст. 169 НК РФ с 1 июля 2021 года корректировочный счет-фактура дополнен порядковым номером записи поставляемых (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Этот реквизит подлежит отражению в графе 1 корректировочного счета-фактуры и должен соответствовать номеру записи в счете-фактуре, к которому составляется корректировочный счет-фактура (пп. «а» п. 2 приложения 2 к Постановлению № 1137).

Таким образом, введенный порядок предусматривает формирование в корректировочном счете-фактуре стольких записей о корректировке стоимости товаров (работ, услуг), имущественных прав, сколько записей, по которым осуществляется корректировка, было сформировано в ранее выставленных счетах-фактурах. Следовательно, при составлении единого корректировочного счета-фактуры в отдельных позициях должны быть отражены соответствующие данные из всех счетов-фактур, к которым составляется единый корректировочный счет-фактура, с указанием в графе 1 номера записи из каждого счета-фактуры, к которому составляется единый корректировочный счет-фактура.

Данный порядок подлежит применению и в тех случаях, когда в счетах-фактурах, к которым составляется единый корректировочный счет-фактура, указаны товары (работы, услуги), имущественные права, имеющие одинаковое наименование (описание) и цену (тариф).

В Приказе ФНС РФ от 12.10.2020 № ЕД-7-26/736@[4] для указания в корректировочном (в том числе в едином корректировочном) счете-фактуре значения реквизита порядкового номера записи поставляемых (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав в счете-фактуре, к которому составляется корректировочный счет-фактура, предусмотрен элемент с сокращенным наименованием «ПорНомТовВСЧФ» (таблица 5.12 «Сведения о товаре (работе, услуге), имущественном праве (СведТов)»).

При этом указание в формате такого элемента в качестве необязательного означает, что отсутствие этого реквизита не является нарушением формата и не будет являться препятствием для его приема-передачи в налоговые органы по ТКС. Вместе с тем необходимость указания конкретного показателя в счетах-фактурах (корректировочных счетах-фактурах) определяется не установленным форматом электронного документа, а действующим законодательством о налогах и сборах, в частности требованиями названных норм НК РФ (Письмо ФНС РФ от 17.08.2021 № СД-4-3/11571@).

Если страной происхождения товара не является РФ.

Приказом ФНС РФ от 12.10.2020 № ЕД-7-26/736@ утверждены формат корректировочного счета-фактуры, формат представления документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающий в себя корректировочный счет-фактуру, и формат представления документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в электронной форме.

Налогоплательщики, формирующие корректировочные счета-фактуры в электронной форме на отгруженные товары, страной происхождения которых не является Российская Федерация, в целях соблюдения требований Постановления № 1137 о заполнении введенных граф 10, 10а и 11 формы корректировочного счета-фактуры до внесения соответствующих изменений в формат могут использовать структуру элемента «Информационное поле события (факта хозяйственной жизни) 2 (ИнфПолФХЖ2)» таблицы 5.12 формата (Письмо ФНС России от 19.07.2021 № СД-4-26/10096@), то есть формировать сведения в элементах, приведенных в таблице 5.13 формата:

«Идентификатор» – указывается наименование вводимого реквизита («цифровой код страны происхождения», или «краткое наименование страны происхождения», или «регистрационный номер декларации на товары»);

«Значение» – проставляется конкретный код, или краткое наименование страны происхождения, или конкретный регистрационный номер декларации на товары соответственно.

Напомним, что в рассматриваемых графах корректировочного счета-фактуры указываются:

в графах 10 и 10а – цифровой код и соответствующее ему краткое наименование страны происхождения товара в соответствии с Общероссийским классификатором стран мира, отраженные в графах 10 и 10а счета-фактуры, к которому составляется корректировочный счет-фактура;

в графе 11 – регистрационный номер декларации на товары, отраженный в графе 11 счета-фактуры, к которому составляется корректировочный счет-фактура.

В Письме ФНС РФ от 29.07.2021 № СД-4-3/10681@ по вопросу отражения значений в графах 10, 10а и 11 в корректировочном счете-фактуре разъясняется, что в настоящее время в формате корректировочного счета-фактуры не поименованы элементы для отражения информации о стране происхождения товаров и регистрационном номере декларации на товары (кроме регистрационного номера партии товара, подлежащего прослеживаемости).

Поскольку налогоплательщикам с учетом положений ст. 169 НК РФ следует руководствоваться установленным форматом счета-фактуры (корректировочного счета-фактуры), то до внесения соответствующих изменений в действующие форматы счета-фактуры (корректировочные счета-фактуры), составленные налогоплательщиками в соответствии с такими форматами без формирования наименований и значений вышеуказанных элементов в свободных информационных полях, не могут рассматриваться в качестве ненадлежащего исполнения ими положений ст. 169 НК РФ и являются основанием для применения налоговых вычетов покупателем.

С 1 июля 2021 года вступили в силу поправки, внесенные в НК РФ, которые связаны с созданием НСПТ и потребовали обновления формы счета-фактуры. В связи с этим с указанной даты действует новая форма счета-фактуры, а также книги продаж и книги покупок, журнала учета счетов-фактур.

Также с 1 июля вступил в силу новый порядок выставления и получения счетов-фактур в электронной форме по ТКС с применением УКЭП.

С 23 июля действуют новые форматы журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж.

ФНС разъяснила, что применение налогоплательщиком с 1 июля формы счета-фактуры, действовавшей до этой даты, неправомерно. Соответственно, независимо от даты реализации товаров (работ, услуг) с 1 июля продавцы в обязательном порядке должны выставлять счета-фактуры по новой форме.

Налоговая служба дала отдельные разъяснения по заполнению новых форм счета-фактуры, в том числе единого корректировочного счета-фактуры, а также по применению действующих форматов.

[1] «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и Закон Российской Федерации «О налоговых органах Российской Федерации».

[2] «Об утверждении формата счета-фактуры, формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, и формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг) в электронной форме».

[3] «Об утверждении форматов журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, дополнительных листов книги покупок и книги продаж в электронной форме».

[4] «Об утверждении формата корректировочного счета-фактуры, формата представления документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, и формата представления документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в электронной форме».

(1).jpg)