чем отличается ндс и налог на прибыль

В чем разница: НДС и налог на прибыль

Одни из основных взносов, которые должно уплачивать большинство организаций – на прибыль и НДС. Есть некоторая разница между данными видами отчислений. Сбор представляет собой косвенный платеж, форму изъятия части цены товара, работы или услуги. Конечный потребитель продукции выплачивает сумму со всей стоимости товара, однако в бюджет данная сумма поступает до окончательной реализации.

Отчисление на доход является прямым, берется с организации. Прибыль устанавливается как доход от деятельности организации за минусом суммы вычетов. В случае несвоевременного внесения данных платежей есть риск начисления штрафов и пени, размер которых зависит от степени нарушений в уплате, размера просроченной задолженности.

НДС и налог на прибыль: в чем сходство и в чем разница

Чтобы установить у налога на прибыль и НДС разницу, рекомендуется более подробно ознакомиться, что это за отчисления в бюджет. Сбор по НДС представляет собой косвенный платеж, этим он отличается от налога на доходы – последний является прямым.

Плательщиками являются организации, а также ИП. Некоторые организации освобождаются от внесения платежа – например, организации, у которых за три предшествующих месяца подряд размер выручки от продажи товаров не превысил в совокупности 2 млн.

Для подсчета платежа следует установить сумму взноса, исчисленную при продаже, размер вычетов, а также сумму, которая должна быть восстановлена к уплате. Для установления исчисленной стоимости база умножается на размер ставки. Для расчета суммы к уплате берется показатель исчисленного платежа, из него убирают вычеты,

прибавляется размер восстановленной суммы.

Сбор на доход является прямым, его размер имеет зависимость от итоговых финансовых результатов деятельности компании. Для расчета нужно из доходов вычесть расходы, полученный показатель является объектом обложения.

Вносить средства должны юридические лица России, иностранные юрлица, работающие в РФ, иностранные организации – резиденты, зарубежные компании, местом фактического управления которых считается РФ. Плательщики, применяющие специальный режим, не должны вносить деньги. Если нет объекта обложения, нет оснований для внесения средств. Размер рассчитывается как ставка, умноженная на базу. Основная ставка – 20%.

В чем сходство двух данных платежей:

Основное отличие – отчисление на доходы – прямое, а на добавленную цену – косвенное. ИП, применяющие ОСНО, должны платить добавленную стоимость, но вместо сбора на прибыль вносят НДФЛ. Различаются сроки, во время которых нужно сдать отчетность.

При выполнении проверок инспекторы проводят сравнение выручки из декларации по отчислениям на доход, базу в декларации по отчислениям добавленной стоимости. Если есть расхождения, могут потребоваться объяснения. В случае их непредоставления могут быть применены санкции в отношении организации, возможно осуществление выездной проверки.

Анализ расхождений выручки НДС и налога на прибыль в декларациях

При выполнении проверки фискальные органы проводят соотношение данных разных деклараций плательщиков. Сопоставляется информация в налоге на прибыль и на добавленную стоимость. Если выявлены расхождения при определении НДС, при расчете налога на прибыль, могут потребоваться объяснения, либо потребуется внести коррективы в отчетность.

Расхождения не всегда свидетельствуют о допущении ошибок. Они могут быть связаны с различиями в правилах учета по разным взносам. Пояснения должны быть поданы в течение 5 рабочих суток, которые следуют за днем требования разъяснений от фискальных органов.

Учет по налогу на добавленную стоимость НДС

Рекомендуется заранее ознакомиться с учетом НДС, а также это важно при учете налога на прибыль. Есть некоторые правила включения отчислений в стоимость ценностей. Если ценности применяются для совершения операций, которые не относятся к облагаемым, взнос, предъявленный поставщиками, учитывается в цене этих ценностей.

Также может быть осуществлено включение сбора в цену на более поздних этапах – при перемещении товара в розничную точку, если розничная продажа подпадает под систему ЕНВД, либо при продаже с пометкой без учета добавленной стоимости.

Требуется своевременно вносить декларации, в случае непредставления данных, а также невнесения полной суммы, будут применены санкции к плательщику. Вычет возможен только в случае представления требуемой документации.

Пояснения о расхождениях между доходами в декларациях по налогу на прибыль и НДС, когда нужно подать пояснения.

При осуществлении камеральной проверки фискальными органами проверяются показатели по декларациям НДС и налогу на прибыль. Подсчитываются данные о доходах, а также показатели по добавленной стоимости за все кварталы. Если сведения в декларациях по налогу на прибыль и НДС не совпадают, есть несоответствия, фискальными органами запрашиваются пояснения.

Если ошибок во внесении данных нет, расхождения, вероятно, связаны с разными правилами учета по данным платежам. Организация должна вовремя представить пояснения – в течение 5 рабочих дней после получения требований ФНС. Если проигнорировать данный запрос, в отношении организации может быть организована выездная проверка.

НДС и расходы при расчете налога на прибыль

НДС и сбор на прибыль в большинстве случаев являются обязательными платежами для организаций. При составлении расчета для установления суммы налога на прибыль, может быть непонятно, к чему относить показатели по отчислениям. В отдельных случаях сбор на добавленную стоимость включается в расходы по отчислениям за доходы.

Когда входящий сбор входит в расходы:

Есть некоторые нюансы при осуществлении налогового учета добавленной стоимости и отчисления на доходы. Эти платежи пересекаются в случаях, указанных в статье 170 НК, где сбор на добавленную стоимость относится к тратам по производству и осуществлению продажи продукции.

Как работает налог на добавленную стоимость

Просто и с примерами о том, почему НДС — это не расход бизнеса, с чего вдруг налог в балансе показывают в составе активов и как считать сколько нужно отдать государству.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Порядок исчисления и уплаты налога на добавленную стоимость регулирует глава 21 Налогового кодекса. Объект налогообложения НДС — реализация товаров, работ или услуг на территории России. Обязанность заплатить налог у компаний и предпринимателей возникает при продаже. К ней приравнивают безвозмездную передачу активов, оказание работ и услуг для собственного потребления внутри организации.

Механизм НДС

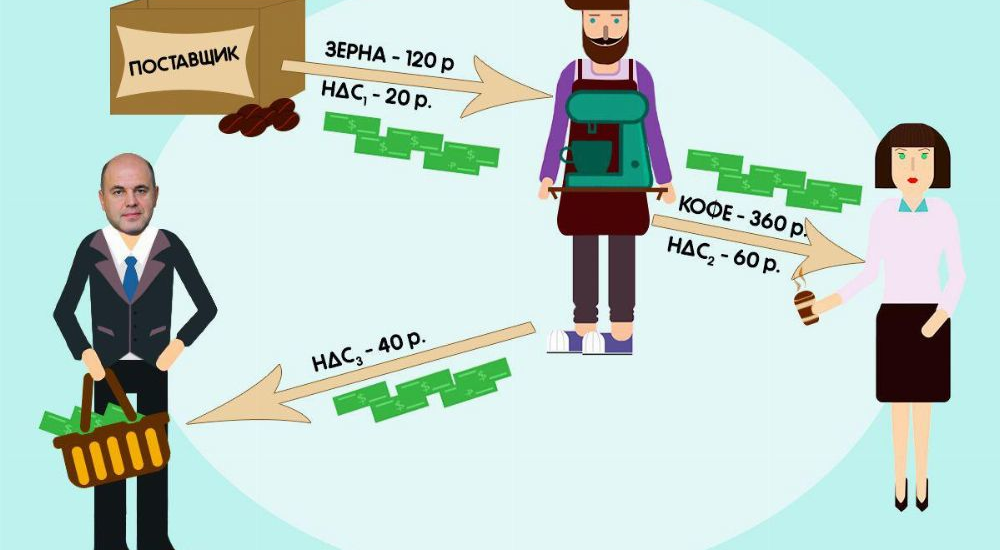

НДС — это второй по сложности исчисления налог в России. Сложнее только налог на прибыль. Но базовый механизм его довольно прост. На любую продажу продавец обязан накрутить налог, после чего покупатель платит ему цену плюс НДС. Когда покупатель сам выступает в роли продавца — он делает точно так же. Но продавец не оставляет налог себе — это государственные деньги, которые ему доверено собрать. До 25 числа каждого месяца НДС перечисляется в бюджет. То есть предприниматель выступает в роли кондуктора в автобусе, который ведёт Мишустин.

Компания «Уральские баристы» покупает кофейные зёрна и делает из них кофе. Поставщик продаёт зёрна за 100 руб. Но из-за 20% НДС традиционным уральским ремесленникам придётся заплатить ему 120 руб. (100 руб. цена 20 руб. налог) Кофе они продают уже по 300 руб. Однако, конечному покупателю он обойдется в 360 руб. Ибо 60 руб. — государевы деньги, их нужно отдать хозяину.

А дальше начинается магия. Когда продавец был покупателем, он платил НДС с покупки зёрен. В нашем примере — 20 руб. Эти деньги в бюджет перечислил предыдущий продавец. Государству лишнего не надо — всего оно хочет получить 20% от конечной цены товара. Поэтому в бюджет перечисляется разница между полученным и уплаченным НДС. Точнее, между НДС, который должен уплатить конечный покупатель и НДС, который предъявил к оплате предыдущий продавец. Это принципиальное уточнение. К нему ещё вернусь.

Вся тяжесть налога ложится на последнего в цепочке покупателя, который платит полную сумму налога и ничего не может возместить. Обычно это физлица. Так что НДС на самом деле — налог с населения, а не с бизнеса. Организация не имеет права на вычет входящего НДС, только если сама не является его плательщиком. Например, если применяет специальные налоговые режимы.

Баристы из предыдущего примера должны заплатить 60 руб. НДС государству и 20 руб. — поставщику зёрен. Итого 80 руб. Откуда берутся эти деньги? Следите за руками:

Итого баристы заплятят 60 руб. НДС и столько же они получат от покупателя.

Налоги, которые финансируют одни, а перечисляют в бюджет другие, называются косвенными. В России, кроме НДС, так работают акцизы.

Почему же бизнес не любит НДС? Есть две причины.

Кофе покупателю баристы отдали под честное слово. А продавец зёрен уверен, что доверие к клиенту лучше всего повышает стопроцентная предоплата. Поэтому 20 руб. НДС уже уплачено продавцу, а 60 руб. ещё не получены от покупателя. С налоговиками договариваться об отсрочке бессмысленно: в положенный срок ударники капиталистического труда платят в бюджет 40 руб. своих кровных за того парня (с учётом вычета). Тоже беспроцентный кредит — только покупателю. А ведь эти деньги могли работать.

Налоговая база и налоговые ставки по НДС

Налоговая база по НДС — это стоимость реализованных товаров, работ, услуг (ст. 153 НК РФ). Ставка налога зависит от того, что и кому плательщик НДС продаёт (ст. 164 НК РФ):

Налоговые вычеты по НДС

Предъявленный поставщиком НДС принимается к вычету. Правда, после камеральной налоговой проверки. Для этого нужно соблюсти три условия.

Обоснованность вычетов — вопрос, который давно беспокоит государство. Ещё в начале 2010-х возместить НДС, купив документы у поставщика без реальной поставки было нормальной деловой практикой. «Бумажный» НДС существует и сейчас, но дельцам этого бизнеса стало намного сложнее работать. А объём самого рынка сократился в несколько раз. Именно разрывы в цепочках НДС подтолкнули ФНС к созданию самой автоматизированной системы налогового администрирования в мире. Но это тема отдельного разговора.

Книги покупок и книги продаж

Чтобы определить суммы налога к уплате и возмещению, ведутся специальные налоговые регистры: книги покупок и книги продаж. В первых регистрируются входящие счета-фактуры, во вторых — исходящие. Формы книги покупок и книги продаж утверждены Постановлением Правительства РФ от 26.12.2011 N1137. Счета-фактуры, книги покупок и книги продаж — это самостоятельная система налогового учёта, которая позволяет рассчитать НДС без привлечения бухгалтерских данных. Например, ИП на ОСНО бухучёт может не вести, а НДС всё равно считает. Это к вопросу нужен ли налоговой бухгалтерский учёт.

Декларация по НДС

Налоговый период по НДС — квартал (ст. 163 НК РФ). Отчётных периодов внутри нет — налоговые декларации сдаются ежеквартально до 25 числа месяца, следующего за кварталом. Например, декларацию за первый квартал нужно сдать до 25 апреля.

Платится налог тремя равными частями до 25 числа каждого из трёх месяцев, следующих за кварталом (ст. 174 НК РФ). Например, по ⅓ НДС за первый квартал нужно заплатить до 25 апреля, 25 мая и 25 июня.

Почему НДС — актив

В завершение о том, почему НДС фигурирует в бухгалтерском балансе как актив. Актив — это не весь НДС, а только та его часть, которую компания должна заплатить продавцу. Его называют «НДС по приобретенным ценностям» или «входящий НДС». В нашем примере — 20 руб. Фактически, это дебиторская задолженность государства. Её не получить деньгами, но на неё можно будет уменьшить долг перед бюджетом. Потому и актив.

Теоретически, если входящий НДС больше, чем НДС, который вы предъявили к уплате покупателям (а такое бывает, когда вы много покупали и мало продавали), такую дебиторку можно даже получить деньгами. Но это квест для сильных духом. А сумма НДС, которую нужно уплатить в бюджет, отражается в пассиве баланса по статье «Кредиторская задолженность».

Кстати, в интернет-бухгалтерии «Моё дело» налоги рассчитываются автоматически. Попробуйте — это удобно и экономит массу времени!

Какие налоги платит ООО на разных системах налогообложения

Этот материал обновлен 01.02.2021

На каждой системе налогообложения компания платит разный состав налогов.

Это может быть один налог, как на упрощенке, или целый список, как на общей системе. Расскажу, как выбрать систему налогообложения и чем они между собой различаются.

Это обзорная статья, а не руководство по налогообложению. Мы не будем писать про экзотику: акцизы, водный налог, налог на добычу полезных ископаемых, сельскохозяйственный налог. И главное: не доверяйте в вопросах налогов только статьям из интернета. Для этого нужен опытный бухгалтер.

Общая система налогообложения

На общей системе налогообложения, или ОСН, придется платить несколько налогов и вести налоговый учет. Зато нет ограничений по доходу, количеству сотрудников и видам деятельности.

Компании на общей системе платят НДС, налог на прибыль, налог на имущество и другие налоги.

НДС. При продаже и перепродаже товаров и услуг компания обязана заложить в цену НДС. Чем больше посредников прошел товар, тем он дороже для конечного покупателя.

Вот какие ставки НДС действуют:

Компания экономит на НДС, если заключает сделки с партнерами на общей системе налогообложения. В этом случае она может принять к вычету НДС из счетов поставщиков.

Например, мебельный завод заказал у поставщика массив дуба. Его цена со всеми затратами и прибылью — 100 000 рублей. Поставщик начисляет на нее еще 20% НДС — 20 000 рублей. Стоимость массива для завода становится 120 000 рублей.

Завод купил массив и сделал из него шкаф. Окончательная цена шкафа со всеми накрутками — 500 000 рублей.

Завод начисляет на цену НДС 20% — 100 000 рублей. Цена шкафа для покупателей становится 600 000 рублей.

Представим, что поставщик дуба работает на упрощенке. Тогда он не платит НДС и не включает его в цену. ООО «Диван» не может сделать вычет по НДС и платит все 100 000 рублей налога.

Налог на прибыль. Если очень упрощенно, прибыль — разница между доходами и расходами. На нее начисляется 20% налога.

Налог на имущество. Налогом облагается недвижимость, которая числится на балансе компании в качестве основных средств. Например, офисное здание или склад. Такое имущество обычно в собственности компании, и его изначально приобретали не для перепродажи.

Если имущество входит в региональный перечень, налог начисляют на кадастровую стоимость, если нет — на балансовую. Весь список объектов и их кадастровая стоимость указаны в Едином государственном реестре недвижимости (ЕГРН).

Каждый регион устанавливает свою ставку налога на имущество в пределах 2,2%. А для недвижимости, которая облагается налогом по кадастровой стоимости, ставка не может быть больше 2%. Компания обязана сама считать налог на имущество и отчитываться по нему. По всем видам недвижимости есть свои нюансы, поэтому лучше, если налог посчитает бухгалтер.

Торговый сбор. Его платят владельцы торговых точек: магазинов, рынков, ярмарок, киосков, палаток, торговых автоматов. А автозаправкам его платить не нужно. Пока торговый сбор есть только в Москве, но в будущем может появиться в Севастополе и Санкт-Петербурге.

Сумма зависит от вида торговли и района: чем ближе к центру города, тем дороже. Ставки в законе Москвы — от 21 000 до 81 000 рублей за квартал.

Другие налоги. Все остальные налоги компании платят, если есть причина. За транспорт — транспортный налог, за землю в собственности или бессрочном пользовании — земельный налог.

Упрощенная система налогообложения

Упрощенная система налогообложения (УСН), или упрощенка, — система, на которой компания платит единый налог. Он заменяет НДС и налог на прибыль.

Компания может начать работу на УСН сразу после регистрации или перейти на нее позже. Вот каким требованиям нужно соответствовать, чтобы работать на УСН:

Налоги ООО на УСН условно можно разделить на три группы.

Основной налог УСН. Тут два варианта: платить налог с доходов или с разницы доходов и расходов.

Налог на имущество для объектов в специальном перечне, который устанавливают региональные законы. Обычно это касается офисных и торговых центров и помещений в них. Если недвижимости нет в перечне или он не утвержден на начало года, налог платить не нужно.

Прочие налоги. Например:

Для работы на упрощенке компания выбирает между системами «Доходы» с налоговой ставкой до 6% и «Доходы минус расходы» с налоговой ставкой от 5 до 15%. Ставка налога зависит от региона.

Работать на системе «Доходы минус расходы» выгодно, если расходы компании больше 60—65% от оборота. Например, такая схема подойдет продуктовому магазину или палатке с шаурмой. Если расходов мало, выгоднее система «Доходы».

Компания может менять систему упрощенки раз в год. Если сначала выбрали «Доходы минус расходы», но поняли, что это невыгодно, перейти на «Доходы» можно только в конце года. Для этого нужно подать заявление до 31 декабря.

Минимальный налог для УСН «Доходы минус расходы»

Если расходы превысят доходы, все равно придется заплатить минимальный налог. Это 1% от доходов за минусом начисленных авансовых платежей по итогам года.

Компания рассчитывает два налога: по обычной ставке и минимальный налог. Заплатить нужно сумму, которая оказалась больше.

Компании на УСН «Доходы» могут уменьшить налог до 50% на сумму уплаченных страховых взносов за сотрудников. А на УСН «Доходы минус расходы» — включить страховые взносы в расходы и так уменьшить доход, с которого платят налог.

В большинстве случаев компании на упрощенке не платят НДС и налог на прибыль. Но есть исключения — иногда эти налоги платить нужно:

Единый налог на вмененный доход

ЕНВД — специальный налоговый режим для некоторых видов деятельности, например розницы, общепита, бытовых услуг.

Налог на ЕНВД не зависит от дохода компании. Его платят с дохода, предполагаемого государством в этой сфере.

Например, государство решает, что ателье по пошиву одежды в Екатеринбурге зарабатывает с каждого квадратного метра помещения 100 000 рублей в квартал. На основе этого показателя нужно будет считать налог.

Ставка на ЕНВД — от 7,5 до 15%, зависит от муниципалитета. В Москве ЕНВД не действует.

Налог считают по сложной формуле: учитывают вид деятельности, площадь торгового зала, количество сотрудников. С этим лучше обращаться к бухгалтеру.

Вот в каких сферах можно работать на ЕНВД:

Чтобы работать на ЕНВД, тоже нужно соответствовать требованиям: среднесписочная численность сотрудников за год должна быть не более 100 человек, доля участия других компаний в уставном капитале — до 25%.

Кроме единого налога, компания на ЕНВД платит налог на имущество из регионального перечня, земельный и транспортный налоги.

ЕНВД можно сочетать с общей и упрощенной системой, но придется вести раздельный учет.

Этот режим отменили с 1 января 2021 года

Отчисления за сотрудников

Если в компании работают сотрудники, за них придется платить НДФЛ и страховые взносы.

НДФЛ. Компания удерживает 13% с любых выплат сотрудникам: зарплаты, отпускные, больничные. Исключения — пособия по беременности и родам, выплаты по увольнению в пределах трех среднемесячных заработков, компенсации за вред здоровью на производстве и некоторые другие.

По НДФЛ компания выступает налоговым агентом. Она не платит налог из своих денег, а вычитает из зарплаты сотрудников и отправляет в бюджет.

Страховые взносы. Компания обязана заплатить взносы за сотрудников, даже если у нее не было доходов:

Какую систему налогообложения выбрать для ООО

На ОСН могут работать все компании, для остальных режимов есть ограничения. Сначала проверьте, под какие системы налогообложения вы подходите, а потом выберите вариант, где будете платить меньше налогов.

Проверьте, попадает ли вид деятельности под ЕНВД. Каждый муниципалитет имеет право отменить ЕНВД на своей территории или сократить список видов деятельности — читайте местные документы. Например, в Москве нельзя работать на ЕНВД.

Проверьте ограничения: количество сотрудников и годовой доход компании. На ЕНВД и УСН нельзя работать, если среднесписочное количество сотрудников за год больше 100 человек.

Посмотрите, на какой системе налогообложения работает большинство контрагентов. Если на общей, то, скорее всего, придется выбрать такую же систему. Компаниям на ОСН будет невыгодно работать с партнером на упрощенке, потому что они не смогут принимать НДС к вычету.

С выбором режима поможет опытный бухгалтер. Если компания подходит под несколько режимов налогообложения, он посчитает налоговую нагрузку и скажет, как можно законно сэкономить на налогах. Если у бизнеса есть льготы, поможет их получить.

Ответственность за неуплату налогов

Компания может получить штраф и пени за ошибки в отчетности и суммах налога или просрочку платежей. Сумма штрафа зависит от того, намеренная это ошибка или случайная:

Директор может получить штраф от 5 до 10 тысяч рублей, дисквалификацию на срок до двух лет или уголовный срок. Все зависит от того, какую сумму недоплатили в бюджет, случайно или намеренно, первое это нарушение или нет.

Как уменьшить сумму налогов для ООО

Есть несколько законных способов уменьшить налог.

Налоговые льготы. На любом режиме налогообложения есть льготы для некоторых категорий предпринимателей. Они прописаны в местных законах.

Например, ставка 6% на УСН «Доходы» может быть уменьшена до 1—5% в разных регионах. В республике Бурятия действует ставка 5% для дошкольного и дополнительного образования, производства мебели и некоторых других видов деятельности. А в Крыму и Севастополе есть шанс работать по ставке 0%.

А на УСН «Доходы минус расходы» регион может установить ставку от 5 до 15%. Например, в Санкт-Петербурге ставка 7%, а в Крыму — 3% до 2021 года.

На ЕНВД ставка 15% может быть уменьшена до 7,5%. Чтобы узнать, действует ли в вашем регионе пониженная ставка, читайте решения муниципалитетов на сайте ФНС.

Налоговые спецрежимы. Малый и средний бизнес может работать на упрощенке, а в некоторых сферах, например рознице и общепите, — на ЕНВД.

Льготные налоговые территории. Компания может стать резидентом центра инноваций, технопарка или индустриального парка, например ИЦ «Сколково».

Выглядит это примерно так: в одном месте открывают научные и исследовательские институты, выставочные площадки, деловые и обучающие центры. Работать туда пускают не всех: нужно быть высокотехнологичной или ИТ-компанией и соответствовать критериям площадки.

Участники получают льготы на налог на прибыль, частично или полностью освобождаются от налога на имущество, а в случае со «Сколково» — еще и от НДС.

Экономия на взносах за сотрудников. Можно отдать часть функций на аутсорс и не платить страховые взносы. Например, можно не нанимать уборщицу, а приглашать клининговую компанию раз в месяц, не держать в штате юристов и бухгалтеров, а найти компанию-подрядчика.

Что такое НДС простыми словами. Откуда взялся этот налог, почему важен для каждого и когда вы его платите

О НДС слышал каждый. Даже если вы не занимаетесь бизнесом и не ведёте бухгалтерские отчётности. Заветная аббревиатура встречается в любом магазинном чеке. То есть, может быть того не подозревая, вы всегда платите налог на добавленную стоимость.

Большинству людей термин «налог на добавленную стоимость» не скажет ничего. Ну налог и налог, мы к таким привычные. А меж тем, знать нужно. Ведь касается он каждого, будь вы простым менеджером в офисе, рабочим на заводе или директором франшизы.

В первую очередь, нужно понимать, что НДС накладывается на любой товар и на любую услугу, которую вы покупаете. Если цена выше себестоимости. А она всегда выше. Размер налога в этом случае будет вычисляться исходя из разницы между себестоимостью продукта и его ценой при продаже.

Откуда взялся НДС

Более века назад в двадцатые годы двадцатого столетия НДС пришёл в мир на смену налогу с продаж. До этого «подать» бралась со всей выручки, которую получал предприниматель. Сложно и отчасти несправедливо, ведь не учитывался фактический доход. Брали за голую выручку, а не за прибыль бизнесмена.

Тогда правительство подняло ставку до 20%, а общественность начала возмущаться. Ну как возмущать… политологи и экономисты разводили полемику, выступали с критикой новшества, другая сторона отстаивала необходимость, заявляя, что 2% погоды не сыграют. И люди верили. Ну что такое 2%? Мелочь. Вот только на самом деле совсем не мелочь. Потому что налог берётся со всего.

Один производит дерево и продаёт его франшизе магазина кухонь, который делает из него товар и продаёт конечному потребителю (и это самая примитивная цепочка). А налог накапливается в прогрессии на каждой цене всех участников этой цепи. Ведь никому не хочется платить лишнее. И в цены нужно закладывать покрытие этого налога.

Тем не менее, с 1 января 2019 года, НДС в России стал официально равняться 20%.

Такая ставка распространяется за некоторым исключением на большинство товаров и услуг. Но существуют и другие её варианты. Так, ставкой в 10 процентов, например, облагаются медицинские препараты, чем пользуются франшизы аптек, детские товары и некоторые продукты сферы питания, чем также активно пользуются бренды и франшизы питания. А вот продукт на экспорт (вывоз) вообще этим налогом не облагается. Там ставка НДС равна нулю. Но возможно, это ненадолго. И большинство всё-таки платит 20%

Кто платит НДС

В голове обывателя может родиться схема, предполагающая, что его этот налог совсем не касается. Ну, платит себе предприниматель, и пусть платит. Но это ошибочное мнение. Потому что в реальности всю сумму этого налога оплачивает в итоге сам покупатель. Чтобы понять, почему же так происходит, обратимся к простенькому примеру и посмотрим какие этапы проходит формирующийся налог на добавленную стоимость.

Вот такая простая схема, которая показывает, что цена товара в магазине уже включает в себя налог на добавленную стоимость. И если бы его не учитывалось, товар бы стоил меньше. Даже новые франшизы, которые хотят выйти на рынок с новым товаром, произведённым лично, включают в стоимость товара НДС, потому что платят его, покупая для производства материал.

Расчёт НДС

Для понимания всего процесса, снова обратимся к примеру.

Открыли мы по франшизе магазина одежды точку, где продаём джинсы. Чтобы что-то продать, нужно сначала это произвести или купить. В нашем случае, мы находим фирму, которая продаёт джинсы оптом. И тратим 100 тысяч рублей на покупку партии товара, где одна пара джинсов обходится в 10 тысяч рублей (дорогие джинсы получаются, но для примера сойдёт). То есть мы приобрели 10 единиц товара.

В эти 100 тысяч рублей, которые были потрачены на товар, уже вошёл НДС 20 процентов. Так как джинсы нам продал их поставщик, который уже включил в стоимость этот налог, ведь он его должен будет оплатить государству за то, что продаёт товар выше себестоимости. То есть именно мы оплатили 20 процентов налога. Если бы его не было, партия стоила бы не 100 тысяч рублей, а 80 тысяч рублей.

Эту сумму мы рассчитываем как входящий взнос или вычет. И нам нужно будет иметь доказательства, что оплачивали мы джинсы с уже включённым НДС. Поэтому важно иметь один из подтверждающих документов — это либо счёт-фактура, либо чек, либо накладная, где отдельно сумма налога указывается. Вот почему на всех подобных документах мы можем встретить строчку с НДС.

Далее, когда мы сами формируем цену, по которой будем сбывать в розницу уже наши джинсы, эту сумму НДС мы убираем из цены за товар. И следующий НДС, которым будет облагаться уже наша продажа, будет рассчитываться из полученной суммы. То есть мы складываем наши затраты на товар (туда будет входить не только себестоимость, но и другие наши расходы, которые мы несём во время организации продажи) без НДС и уже к этой сумме прибавляем 20 процентов.

Формулы расчёта НДС

Предварительно отметим, что формулы для расчёта налогов не так просты, особенно для человека, не привыкшего иметь дело с математическими уравнениями. Поэтому существует не один калькулятор, который сам вам высчитает НДС или сумму без НДС. Найти их можно на просторах сети интернет, на специализированных сайтах. Учиться пользоваться им не нужно, там всё предельно просто — есть пара полей для ввода суммы и всё. Для тех же, кто хочет разобраться в алгоритме просчёта процента налога, разберём формулы подробнее.

Формула расчёта НДС

Возьмём известную нам сумму и обозначим её буквой «Х». Чтобы понять, сколько будет составлять налог НДС, воспользуемся простой формулой:

НДС=Х*20/100

То есть, если наша сумма товара равна 100 тысячам рублей, то НДС, на неё станет равен, исходя из формулы, 20 000 рублям. Столько мы заплатили, покупая товар у поставщика, чтобы обеспечить ему оплату его налога на добавленную стоимость.

Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 120 000 рублей, потому что нужно будет включать туда ещё и НДС (это делает поставщик), либо заплатим 100 000 рублей с уже включённым НДС, и по факту купим меньшее количество товара.

Потому что на самом деле цена будет составлять 83 333 руб. 33 коп., а ещё 16 666 руб. 67 коп. — это цена НДС на эту сумму, которая уже включена в счёт для нас поставщиком. Можете открыть любой калькулятор НДС в интернете и проверить расчёт, а мы пока перейдём как раз к формуле, которая покажет нам почему получается 120 тысяч.

Формула расчёта суммы с НДС

Сумма — Х.

Сумма с налогом — Хн.

Хн = Х+Х*20/100

Либо

Хн=Х*(1+20/100)=Х*1,20

То есть от нашей суммы 100 000 рублей сумма с НДС будет равна 120 000 рублей. Это мы уже описали выше, то есть если хотим купить 10 пар джинсов, то придётся заплатить на самом деле 120 тысяч, а не 100, ведь поставщик включит в счёт НДС.

Формула расчёта суммы без НДС

Сумма с НДС = Хн. Требуется понять, чему будет равна сумма Х — сумма без НДС. Для понимания формулы, вспомним вторую формулу, которая рассчитывала сумму с налогом. И вводим обозначение самого налога — это будет Y. Y, если НДС равен 20 процентам = 20/100. Тогда формулы будут выглядеть так:

Хн = Х+Y*Х

Либо

Хн = Х*(1+Y)

Отсюда получаем, что Х = Хн/ (1+Y) = Хн / (1+0,20) = Хн / 1,20

Мы хотим купить товара на сумму 100 000 рублей, но так, чтобы в эту цифру уже входил НДС, и при этом понять, сколько составит истинная сумма, которую мы платим за товар, а не за налог. Пользуемся расчётом:

Сумма без НДС (Х в данном случае) = 100 000 рублей (Хн) / 1,20 = 83 333 рублей с копейками.

То есть, если действительно нам одна пара джинсов обходится без НДС в 10 тысяч рублей, то заплатив всего 100 000 рублей мы сможем приобрести у поставщика не более чем 8 пар (денег чуть-чуть останется). Либо же, если мы всё-таки потратили 100 000 рублей и купили именно 10 пар, а НДС был уже учтён в этой сумме, то значит, пара джинсов стоит 10 000 рублей с уже включённым в неё НДС. И мы его всё равно заплатили за поставщика (который в свою очередь также платил НДС за поставщика материалов, из которых эти джинсы сделаны).

Налоговый кредит и налоговое обязательство

Мы посмотрели на формулы, но, сколько же должно быть заплачено нами в бюджет этого налога, спросите вы. Давайте «добьём» тему с джинсами и решим этот вопрос, а заодно разберёмся с такими составляющими понятиями налога на добавленную стоимость, как кредит и обязательство.

Купили мы всё-таки джинсов на 120 000 рублей. Из которых 20 тысяч заплатили как НДС для поставщика. У нас есть от этого поставщика счёт-фактура на нашу партию джинсов, где чёрным по белому написано, что цена товара без НДС — 100 000 рублей, сумма НДС — 20 000 рублей, а общая стоимость — 120 000 рублей.

Далее, цифру НДС при расчётах мы отложили и запомнили как налоговый кредит.

Налоговый кредит — эта та сумма, на которую можно будет в конце отчётного периода сделать налоговый вычет из налогового обязательства — то есть уменьшить сумму налога, оплачиваемого нами в бюджет. А то, что мы должны будем оплатить в бюджет и есть — налоговое обязательство.

Смотрим дальше на джинсы.

В реальности мы будем из суммы в 120 000 рублей для формирования своей цены вычитать уплаченный нами уже НДС. То есть сумма составит те самые 100 тысяч рублей.

Допустим, включив все остальные факторы себестоимости и затрат, да прибавив процент желаемой прибыли, мы получили цену в 200 000 рублей. Именно за столько и будут проданы наши джинсы в нашем магазине конечному потребителю. И именно с этой суммы будет вычитываться наше налоговое обязательство — то есть налог, который мы должны заплатить в бюджет.

От 200 тысяч рублей, по формуле или калькулятору выходит, что НДС равен 33 333 рублей. Это наше налоговое обязательство. Но! У нас ведь есть ещё документы, которые подтверждают наш налоговый кредит в 20 000 рублей (то есть то, что мы уже заплатили 20 тысяч в виде налога на добавленную стоимость). А значит, мы из 33 тысяч можем вычесть 20 уже выплаченных. Итого получим 13 тысяч рублей, которые мы будем платить после продажи всех 10 пар джинсов (допустим, это произошло за один отчётный период).

В бюджет от нас с 200 тысяч рублей 13 000 пошли в виде налога. Но не нужно забывать, что наш поставщик также заплатил свои 13 тысяч в бюджет, которые получил от нас во время покупки джинсов изначально.

Виды НДС

Как уже было сказано выше, существует ряд товаров и услуг, на которые не накладывается данный налог. Поэтому можно говорить о существовании нулевой ставки. Это экспорт товара, продукты космической ниши, ниши перевозки газа и нефти и некоторые другие виды товаров. Регулирует список таких позиций 164-ая статья налогового кодекса РФ.

Также существует список товарных наименований, которые подлежат обложению налогом в десять процентов. Это в основном продукты сферы питания — мясо, овощи, молочные продукты. Также туда относят детскую одежду, детскую мебель и другое. Опять же, список немаленький, лучше с ним ознакомиться лично в налоговом кодексе, если этот вопрос вас заинтересовал.

Ну и ставка 20 процентов — самая популярная. Её вы можете повстречать почти везде.

Примечание: так как изменения в законодательстве произошли сравнительно недавно (01.01.2019), в интернете ещё можно встретить устаревшие данные, где описана ставка в 18%.

Операции подлежащие обложению НДС

С каких процессов не взимается НДС

Способы начисления НДС

Так, как второй вариант сложен для реализации, потому что зачастую таких отдельных наименований чрезвычайно много, первый вариант применяется гораздо чаще.

Отчётность по НДС

Вроде бы стало немного понятнее, что же собой представляет налог на добавленную стоимость, откуда он берётся, как высчитывается и кто его платит. Однако за него ведь нужно ещё отчитываться в органы ФСН. Давайте разбираться, как это делается.

Первое, что нужно знать — отчитываться нужно ежеквартально. Причём по срокам — до 25 числа послеотчётного месяца. В ином случае ждут некрасивые штрафы.

Важно! Если вы отправляете отчёт по НДС почтой, то учитывайте обозначение даты подачи — это дата, которая будет стоять в штампе на письме.

Пример: От отделения почты, где вы отправляли заказное письмо с декларацией до самой налоговой посылка шла 10 дней. Отправили 18-ого, пришло 28-ого. Будет ли считаться, что вы подали отчёт не в установленный срок? Ответ — нет. Ведь 18-ое число будет значиться на штампе письма.

Налоговые вычеты

В случае налога на добавленную стоимость, вычетами считается та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас.

Но есть свои нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой этих вычетов. Нужно, чтобы было соблюдено три правила:

И только после выполнения этих условий, фирма сможет в конце налогового периода принять в качестве вычета целиком сумму платежей. Естественно, если все процедуры были налогооблагаемыми.

Счёт-фактура

В этом документе будет отражены несколько сумм. Во-первых, — стоимость товара без НДС. Во-вторых, конечная сумма с учётом НДС.

Счёт-фактура предоставляется на проданный товар клиенту. Сделать это нужно в течение 5 дней. Вся документация подшивается и отмечается в книге продаж.

Бывает так, что проверка выносит решение, вычеркнуть все высчитанные вычеты и начислить неуплаченный НДС. Такое может произойти, если в счёт-фактуре допущены ошибки. А допустить их не так и сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик.

Знать, что такое НДС — важно для любого. Уметь его рассчитывать — важно для тех, кто непосредственно занимается заполнением документов и сдачей отчётности в налоговое ведомство. С непривычки делать это по формулам сложно и муторно. Поэтому для проверки себя и своих контрагентов существует множество электронных ресурсов, где можно найти калькулятор НДС, который вычислит вам его за два клика. Главное, помните, что внимательность — важная составляющая в деле об НДС, а опаздывать со сдачей отчётности в налоговую никак нельзя.