что делать если сотрудник банка обманул клиента

Если банк обманывает, куда обратиться?

К несчастью, нередко случается, что банк нарушает условия договоров, обманывает клиента, а порой и вовсе грубо нарушает закон. Куда жаловаться и как это правильно сделать, расскажем в этой статье.

Составляем жалобу грамотно

Процесс составления претензии требует учёта всех нюансов. Прежде всего, нужно:

Это фактические данные, на основе которых будут рассматривать суть жалобы, и определять виновных. Если потерпевший не знает некоторых нюансов (например, ФИО сотрудника, совершившего нарушение) стоит попытаться их узнать или, в крайнем случае, подавать жалобу без этой информации.

В основной части жалобы нужно указать обстоятельства и описать суть нарушений. Важно упомянуть:

После составления банка нужно выбрать её адресата и способ подачи: онлайн, почтой или лично через приёмную. В последнем случае можно будет получить официальное подтверждение поданной жалобы.

Банк, допустивший нарушения

Раздумывая, куда обратиться, если обманывает банк, нужно учитывать несколько вариантов. Каждый из адресатов имеет собственные полномочия. Первым делом стоит обратиться к руководству банка, сотрудник которого нарушил права клиента.

Если нарушение было сделано рядовым сотрудникам, скорее всего, требования жалобы удовлетворят прямо в банке, а сотрудника накажут. Но если нарушения являются частью системы махинаций со стороны банка, то нужно жаловаться в вышестоящие структуры.

Есть вопрос к юристу? Спросите прямо сейчас, позвоните и получите бесплатную консультацию от ведущих юристов вашего города. Мы ответим на ваши вопросы быстро и постараемся помочь именно с вашим конкретным случаем.

Телефон в Москве и Московской области:

+7 (495) 266-02-45

Телефон в Санкт-Петербурге и Ленинградская области:

+7 (812) 603-78-25

Бесплатная горячая линия по всей России:

8 (800) 301-39-20

Банки.ру и другие народные рейтинги

Очень часто эффективным средством является публикация жалобы на банк. Для этого есть различные форумы и рейтинги, в частности «Народный рейтинг» на сайте банки.ру. На этом же сайте есть форум «Конфликтные ситуации». Важно писать жалобы по существу с информативными заголовками, чтобы они не превращались в возмущённый крик без каких-либо объяснений произошедшего.

Также не стоит давать советы руководству банка и возмущаться законными действиями, которые не понравились лично клиенту. Жалоба должна касаться непосредственно нарушений, совершённых в отношении заявителя.

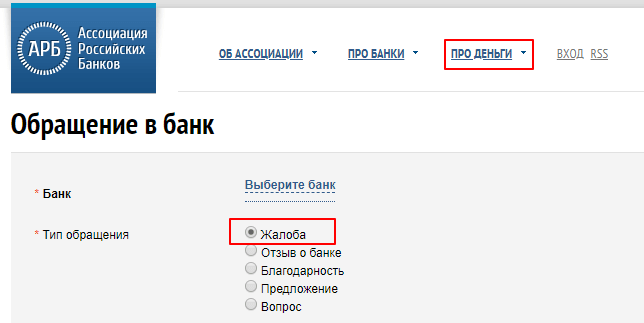

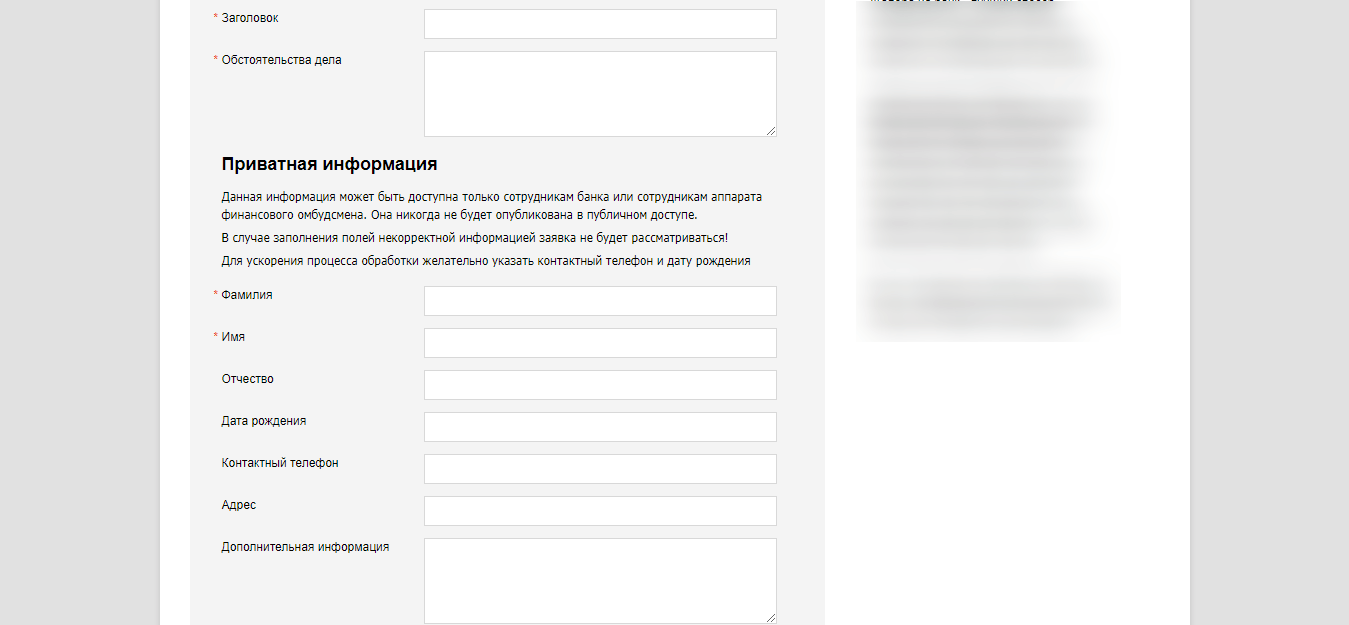

Ассоциация российских банков и финансовый омбудсмен

В случае подачи жалобы на сайте этой организации, её получит, как финансовый омбудсмен, так и сам банк, на который пожаловался клиент.

Особенность подачи такой претензии в том, что омбудсмен не является карающим и контролирующим органом. Он посредник между банком и клиентом, который помогает им договориться. Зато к нему можно обратиться в ситуации, когда банк не нарушил закон, но не хочет идти клиенту на уступки.

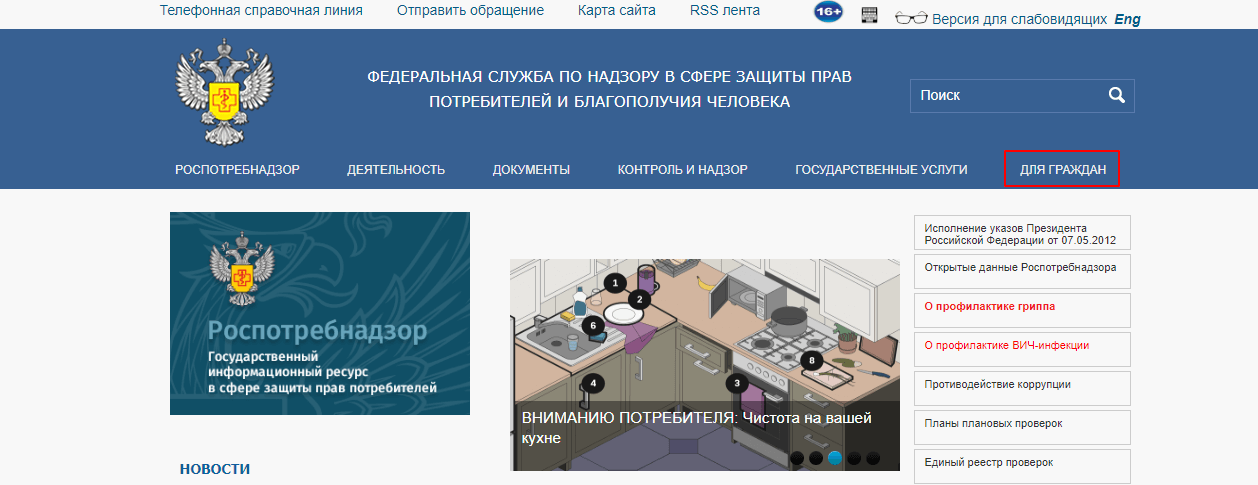

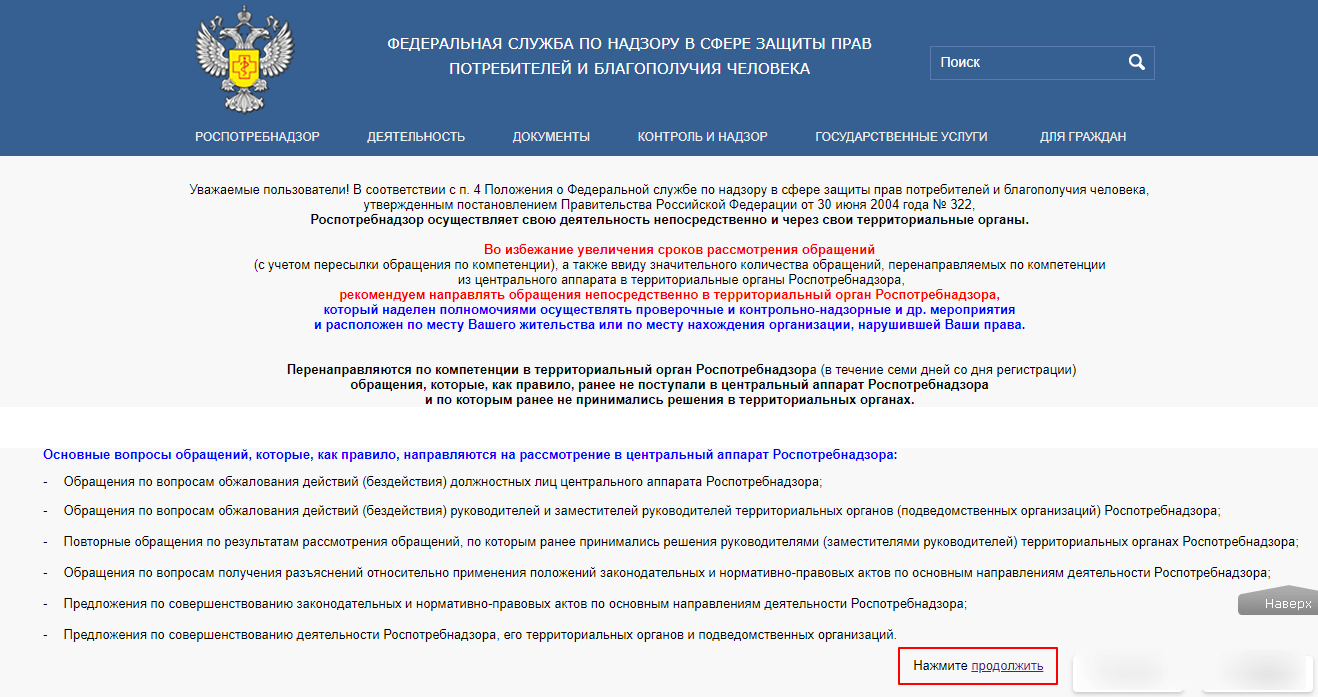

Роспотребнадзор

На вопрос куда обратиться, если обманывает банк, многие люди сразу вспоминают Роспотребнадзор. Это логично, ведь данный орган создан для контроля над соблюдением прав потребителя. Клиент банка также является потребителем его услуг, а значит, имеет право на защиту своих прав.

Подать жалобу можно на сайте Роспотребнадзора. Её размер должен быть не более 2000 знаков, поэтому писать необходимо максимально кратко и по делу. Перед подачей жалобы стоит почитать, какие права имеет потребитель и, следовательно, в каких случаях из-за их нарушения можно обращаться в данный контролирующий орган.

Федеральная антимонопольная служба

Данная организация принимает только жалобы на нарушение правил конкуренции и закона о рекламе. На официальный электронный адрес можно прислать фото незаконной рекламы банка.

Центральный банк Российской Федерации

Это главная инстанция, контролирующая деятельность банков в стране. Жалоба в неё является наиболее действенным инструментом. На сайте Центробанка создана форма, в которой можно описать ситуацию. Сообщение не должно превышать 15 тысяч знаков.

Можно в ЦБ отправить жалобу, поданную в другие инстанции. Даже если там проблему решили, Центробанк примет жалобу к сведению в отношении будущей работы банка с клиентами.

Куда жаловаться на мошенничество сотрудников банка?

Наиболее важный вопрос, куда обратиться, если банк обманывает, и в его действиях есть явные признаки мошенничества с целью завладеть деньгами клиента? Это уголовно наказуемое преступление, поэтому подавать такую жалобу необходимо в полицию или в Прокуратуру. Оба органа должны провести проверку заявления потерпевшего и, если признаки мошенничества будут установлены, инициировать возбуждение уголовного дела.

Тяжкий долг: что делать с оформленным через мошенников кредитом

Мошенники ежедневно обманывают россиян на крупные суммы, вынуждая их брать кредиты. Так, только за последние дни стало известно о многодетной матери из Калининграда, которая дважды взяла кредит на 250 тыс. рублей, и жительнице Ульяновска, одолжившей в банке 1 млн рублей. Суды в таких ситуациях чаще всего не выносят решения в пользу потерпевших: если человек взял на себя обязательства — неважно, каким образом, — их надо исполнять. Можно ли решить эту проблему — разбирались «Известия».

Мошенничество не имеет значения

Жительнице Калининграда позвонили неизвестные с московского номера, представились сотрудниками банка и уточнили, не оформляла ли она сейчас потребительский кредит. Женщина ответила отрицательно, на что ей сообщили: мошенники пытаются оформить заем на ее имя и надо срочно отменить заявку. Схема по отмене заявки оказалась довольно странной: чтобы перехватить деньги перед уходом в другой банк, нужно оформить кредит на ту же сумму, после чего перевести заем на страховые ячейки. Напуганная женщина послушалась злоумышленников и оформила кредит на 200 тыс. рублей, который тут же обналичила и перевела на указанные телефоны. Разумеется, деньги эти ей уже не вернулись.

Более того, позже ей снова звонили и требовали никому не рассказывать об этих разговорах, пугали уголовным делом за разглашение секретных сведений. Для этого с ней связался человек, который представился сотрудником полиции.

На следующий день история повторилась: пострадавшая таким же образом оформила кредит еще на 50 тыс. рублей. Только на третий день она поняла, что ее обманули. Возбуждено дело, мошенников разыскивают, а женщине придется оплачивать кредиты.

У жительницы Ульяновска траты оказались еще больше: у нее телефонные мошенники выманили миллион рублей. Схема аналогичная: звонивший представился сотрудником службы безопасности банка, заявил, что нужно срочно помешать злоумышленникам оформить кредит. Таким же образом по 500 тыс. рублей отобрали у жителей еще двух районов Ульяновской области.

Между тем в Бурятии завершились судебные разбирательства по похожему делу. Жительница Улан-Удэ оказалась жертвой преступников, которые вынудили ее взять кредит на 220 тыс. рублей. Она пыталась доказать, что не должна его выплачивать, однако Верховный суд Бурятии поддержал все нижестоящие судебные инстанции и потребовал от женщины исполнить свои обязательства. Пресс-релиз на сайте Верховного суда Бурятии на эту тему так и называется: «Обязательства должны исполняться».

В последнем случае схема обмана немного отличалась. Женщина разместила на сайте объявлений сообщение о продаже земельного участка. Ей позвонила некая гражданка из другого города, которая изъявила желание внести залог в размере 50 тыс. рублей, но в итоге на счет поступили 220 тыс. рублей. Незнакомка заявила, что ошиблась, и попросила перевести обратно всю сумму на указанные ею счета. Владелица участка так и поступила, но после окончания разговора получила SMS-сообщение об оформлении кредита на сумму 220 тыс. рублей. Дозвониться до неизвестной не удалось — телефон оказался выключен.

Представитель банка в суде заявил, что кредитный договор был заключен с использованием «Мобильного банка», который привязан к банковской карте, операция была подтверждена посредством ввода ПИН-кода. А согласно ст. 425 ГК РФ, после подписания кредитного договора он сразу вступает в силу и является обязательным для исполнения. Одностороннее расторжение невозможно. Мошеннические действия третьего лица для суда оказались не имеющими правовое значение.

В МВД по Бурятии «Известиям» сообщили, что производство по этому факту еще продолжается: дело возбуждено по ч. 2 ст. 159 УК РФ («Мошенничество с причинением значительного ущерба гражданину»).

Мой кредит — твой кредит

Адвокат, партнер Адвокатского бюро «Казаков и партнеры» Елена Муратова отметила, что, в случае если доказано реальное получение денежных средств по договору кредита лицом, даже «заблуждающимся относительно оснований получения таких денежных средств», расторгнуть кредитный договор мало шансов.

В пример адвокат приводит еще одно судебное разбирательство, по которому вынесено апелляционное определение Самарского областного суда от 23 июля. Тогда истец также пытался оспорить кредитный договор.

— Было размещено объявление о сдаче квартиры, мошенник захотел внести предоплату на банковскую карту истицы, однако ему потребовался чек-подтверждение для отчета затраченных средств, — рассказала Муратова. — Дальше жертва мошенника направилась в банкомат, где выполнила некие команды мошенника, предоставив данные от своего мобильного банка. Соответственно, был получен кредит, и кредитные денежные средства были перечислены мошеннику. Несмотря на факт возбуждения уголовного дела по ст. 159 УК РФ, жертва не смогла признать договор недействительным/расторгнутым. При рассмотрении дела суд руководствовался тем, что, согласно банковским правилам, направление определенных SMS и введение соответствующих кодов свидетельствует о согласии на заключение договора банковского кредита.

По ее словам, шансы признать недействительным кредитный договор в этом случае будут существенно выше, если в суде будет доказана полная безучастность «получателя» кредита: то есть если на кредитных договорах будут поддельные подписи и тому подобное.

— Чтобы обезопасить себя от подобных ситуаций, не следует сообщать данные своих личных кабинетов, банковских карт, — отмечает Муратова. — При получении подозрительных денежных средств немедленно возвращать таковые лицу, приславшему денежные средства.

Кандидат юридических наук, доцент МГЮА имени Кутафина Елена Гринь отмечает, что с 1 октября 2019 года вступили в силу поправки в ст. 160 ГК РФ, позволяющие заключать сделки с использованием электронной формы.

— В соответствии с пользовательскими соглашениями, которые оформляют клиенты с банками, как правило, закрепляется положение о том, что подтверждение операций паролями, PIN-кодом, кодом из SMS-сообщений является аналогом подписи гражданина, — пояснила она «Известиям».

Гринь отмечает, что в описанных выше ситуациях граждане очевидно подверглись обману, сообщив мошенникам конфиденциальную информацию. Но расторгнуть на этом основании договор в таких условиях — когда все пароли были сообщены добровольно, — по ее словам, практически невозможно.

— Гражданам стоит не забывать о том, что эта информация аналогична их собственноручной подписи, — отметила Гринь. — Поэтому ни в коем случае эти данные не должны никому сообщаться. Аргумент о том, что «меня обманули», в этой ситуации аналогичен аргументу «я не понимал, что подписывал» для целей оспаривая договора.

По ее словам, только если в рамках уголовного дела будет установлено, что договор была заключен не потерпевшим, а другим гражданином и виновные будут привлечены к ответственности, можно будет обратиться за пересмотром судебного решения.

Легче совершить, чем раскрыть

Мошенничество при оформлении кредита сотрудником банка

Защита от мошенничества

с помощью DLP-системы

М ожно ли представить себе, что при оформлении кредита в банке человек способен стать жертвой мошенников? Достаточно сложно. Обман может быть системным, в типовые договоры, предлагаемые всем клиентам, ранее могли быть включены незаметные условия, увеличивающие суммы выплат по кредиту. Сейчас за недопущением таких ситуаций пристально следит Центральный банк РФ. Тем не менее случаи мошенничества такого рода в практике встречаются, и их виновниками становятся сотрудники банков.

Причины мошенничества

Как ни странно, чаще всего жертвами своих сотрудников становятся сами кредитные учреждения. Банки, специализирующиеся на розничном кредитовании, имеющие сотни и тысячи отделений, ограничены в выборе сотрудников. На работу для оформления кредитов принимаются недавние школьники, бывшие бухгалтеры, иногда и люди с криминальным прошлым. Они не обладают необходимым опытом и компетенцией, поэтому часто заключают договоры с заемщиками, заведомо не способными вернуть долг. Администрация банков рассчитывает на то, что ошибки не допустит скоринговая программа, автоматически определяющая платежеспособность клиента по ответам на поставленные вопросы, и не учитывает человеческий фактор, носителем которого являются сотрудники банков. Но документы – справки о доходах, документы на владение имуществом – смотрят люди, и они иногда не видят подделку. А иногда могут и сами вступить в сговор с клиентом, оформив кредит, который он не получил бы, если бы обратился к другому сотруднику. Конечно, такая деятельность вознаграждается. И если в случае с гражданами суммы и кредитов и мзды невелики, то для юридических лиц размеры ссуд составляют миллионы, а вознаграждение коррумпированного сотрудника иногда достигает 10–20% объема полученных средств.

Типология мошенничества при оформлении кредита

Преступления, имеющие характер мошенничества, должны содержать два основных признака. Целью их совершения должно стать присвоение чужих денежных средств и имущества, а способом совершения – обман или злоупотребление доверием. Если говорить конкретно о мошенничествах, связанных с оформлением или получением кредита, они распадаются на две группы по признаку жертвы, то есть совершаемые в отношении кредитного учреждения или в отношении клиента банка.

Преступником в обоих случаях выступает уполномоченный сотрудник или должностное лицо банка. Банк несет ущерб в виде невозвращенной своевременно суммы кредита, а клиент, гражданин, компания или предприниматель или оказываются должны существенно большую сумму, чем планировали, или теряют заложенное имущество, или просто становятся жертвами контролируемого банкротства, когда их имущество за бесценок переходит в распоряжение банковских структур. Стать жертвой мошенников может практически любой клиент, недостаточно внимательно относящийся к условиям заключаемых им договоров. Досрочное востребование, огромные штрафы за просрочку, требования о введении сотрудников банка в органы управления заемщика – все это может существенно ухудшить его финансовое положение.

Мошенничество в отношении банков

Основным способом хищения средств банков становится заключение кредитного договора на основании недостоверных документов. Поддельные справки о доходах, бухгалтерские балансы, документы на владение имуществом вводят кредитное учреждение в заблуждение в отношении действительной платежеспособности заемщика. Можно выделить следующие группы такого типа мошенничеств, часто невозможных без попустительства сотрудника банка:

Большинство этих действий могут получить уголовно-правовую квалификацию. В УК РФ в 2012 году была введена статья 159.1, говорящая о мошенничестве именно в сфере кредитования. Важно, что большинство приведенных способов обмана банков невозможны без активного пособничества их сотрудников.

Преступные действия, жертвами которых становятся формальные заемщики

Механизмы распространены достаточно широко. Чаще всего они реализуются в региональных филиалах крупных розничных банков. Контроль службы безопасности на местах часто бывает ослаблен, так как суммы мошенники получают небольшие, такие кредитные договоры контролируются существенно слабее, чем связанные с крупными суммами.

Как обманывают банки

Банковские учреждения также далеко не всегда бывают добросовестными по отношению к заемщику. В кредитном договоре часто можно найти скрытые комиссии и дополнительные платежи, о которых клиента не ставят в известность. Так, некоторые банки вынуждают клиента при оформлении кредита заключать договор страхования жизни и здоровья с их кэптивными страховыми компаниями. Сумма платежа – страхового взноса – не вносится клиентом банка самостоятельно, а уплачивается кредитным учреждением по договорам коллективного страхования. Она увеличивает сумму долга, на страховой взнос уплачиваются проценты. Досрочное погашение кредита при этом не дает возможности вернуть пропорциональную сумму средств страхового платежа. Центральный банк дает возможность расторгнуть такой навязанный договор страхования в течение 14 дней после заключения и вернуть деньги, но не все знают о существовании этой возможности.

Вынуждение к заключению таких договоров страхования не является мошенничеством в прямом смысле, но при этом клиент теряет существенные суммы, которые пополняют собой доходы банковских и страховых групп. Существует возможность повлиять на банкиров, написав заявление в Центробанк РФ и попросив проверить корректность действий банка, скрывшего действительную стоимость кредита. В частных случаях такая тактика оказывается действенной.

Особенности расследования и рассмотрения дел подобного рода в судах

Большинство мошенничеств, совершаемых сотрудниками банков при оформлении кредита, расследуются с существенными процессуальными трудностями. Крайне сложно установить факт их совершения при отсутствии документов или свидетельских показаний. Далеко не все офисы банков оборудованы камерами видеонаблюдения, которые могли бы указать на направление поиска виновника правонарушения.

Человек, чьи документы были использованы с целями мошенничества, также оказывается в сложной ситуации. Правоохранительные органы не всегда могут установить истинного виновника, а пострадавший гражданин вынужден отбиваться от кредиторов. При попадании в такую ситуацию профессионалы советуют пострадавшему выполнить следующую последовательность действий:

Важно, что в иске можно потребовать возложить на банк не только оплату почерковедческой экспертизы, но и компенсацию морального ущерба, связанного с постоянными звонками коллекторских агентств, давлением и шантажом. Но крайне сложно убедить суд в том, что кредит взят другим лицом. Банк приложит все усилия для сокрытия ошибок своих сотрудников. Необходимо тесное сотрудничество с правоохранительными органами, выявление рецидива мошенничества, использование всех доступных видов доказательств. Гражданин пока не защищен от агрессивных действий банкиров в полной мере, и ему необходимо использовать весь арсенал доступных способов защиты своих прав.

Куда пожаловаться на банк

Клиенты кредитных организаций являются потребителями, права которых охраняются действующим законодательством. В процессе взаимодействия гражданина с банком эти самые права могут быть нарушены. Портал Бробанк.ру расскажет, куда и как подать жалобу на банк, и в какие сроки она будет удовлетворена.

Виды нарушений со стороны кредитных организаций

Пользуясь продуктами и услугами банков, клиенты находятся под защитой нескольких федеральных законов, один из которых — ФЗ «О защите прав потребителей». Для отстаивания собственных интересов нормы этого закона полезно знать каждому физическому лицу, которое взаимодействует с кредитной организацией.

Очертить весь круг нарушений, которые потенциально может допустит банк, — невозможно. Случае достаточно много, и половина из них остается незамеченной. Причина этого — незнание предписаний закона, и, как следствие, собственных прав. Вместе с этим, существуют нарушения, которые банки допускают особенно часто. В их числе следующие:

Крупные банки серьезно следят за своей репутацией, поэтому отклонения от предписаний законодательства чаще встречаются в небольших кредитных организациях. Для восстановления своих прав и для принуждения банка соблюдать условия договора, клиент обращается в компетентные органы.

В какие органы подается жалоба на банк

Изначально важно понимать суть и причину подачи жалобы. Клиенты нередко пренебрегают обращением в службу поддержки кредитной организации, так как считают, что этот вариант не принесет никакого результата.

В некоторых случаях нарушение связано с действиями одного или нескольких отдельных сотрудников банка. Человеческий фактор необходимо учитывать для быстрого решения сложившейся проблемы. Поэтому первым делом вопрос решается через службу поддержки, которая функционирует от имени головного офиса.

Телефон управления можно найти на официальном сайте кредитной организации. К примеру, клиент планирует подать жалобу на Сбербанк. В этом случае сначала можно и нужно сообщить о проблеме на федеральный номер. Такие бесплатные номера для звонков по всей России есть практически у каждого банка.

Если сообщение в главный офис не даст никакого результата, проблема решается через обращение в контролирующие органы. В число таких органов входят:

До обращения в одну из этих организаций необходимо брать в расчет причину подачи жалобы. Рассмотрение отдельных видов жалоб может не входить в компетенцию конкретного органа. Соблюдать последовательность, начиная с обращения в управление банка, не обязательно.

Жалоба на банк в АРБ (Ассоциацию Российских Банков)

АРБ — негосударственная и некоммерческая организация, в сферу интересов которой входит отстаивание интересов банковского сообщества России. АРБ выполняет функции финансового омбудсмена, который попытается найти решение в досудебном порядке.

Сюда можно обращаться в том случае, когда банк формально прав. Пример: клиент не может выполнить условия кредитного договора, а кредитор отказывает в реструктуризации. Так вот АРБ попытается добиться, чтобы банк пошел навстречу клиенту.

Ассоциация не является контролирующим органом наподобие Банка России или ФАС РФ. Поэтому она не оштрафует банк за допущенное нарушение, но поможет решить проблему путем компромисса или передачи жалобы клиента в компетентные органы. В АРБ обращение подается следующим образом:

1. На официальном сайте ассоциации открывается вкладка «Про деньги», и далее «Жалоба в банк».

2. Заполняется форма с обстоятельствами дела — нужно подробно описать все, что стало причиной обращения в АРБ, с приложением файлов и дополнительной информации. Указываются контакты — ассоциация не рассматривает анонимные обращения.

Всего в ассоциации состоит 192 члена, из которых 111 кредитных организаций. Если банк, нарушивший права клиента, состоит в АРБ, то вопрос будет решен достаточно быстро. Минусом считается отсутствие в членах ассоциации крупных российских банков. К примеру, Сбербанк России в АРБ не состоит.

Как подается жалоба на банк в Роспотребнадзор

В отличие от АРБ, Роспотребнадзор обладает широкими полномочиями по контролю за соблюдением прав потребителя на территории России. Сюда следует обращаться в том случае, если банк нарушил потребительские права клиента. Под нарушение может подпадать практически что угодно — от навязывания дополнительных услуг до использования скрытых условий в кредитном договоре.

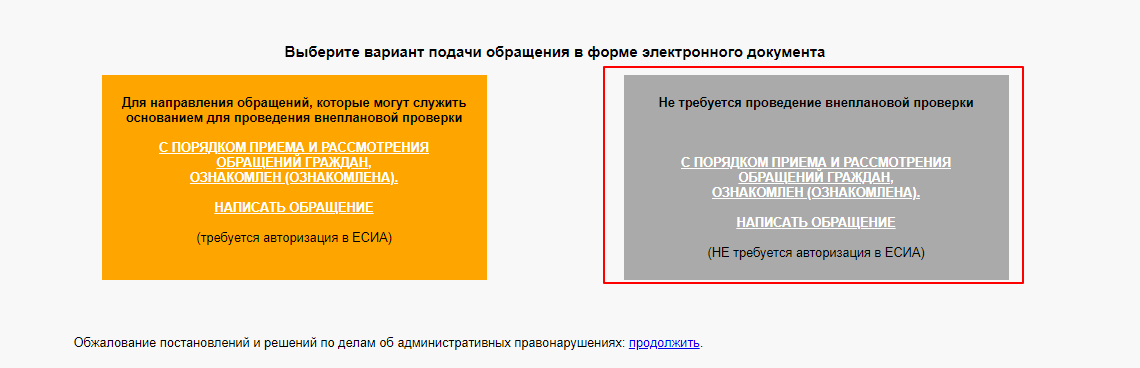

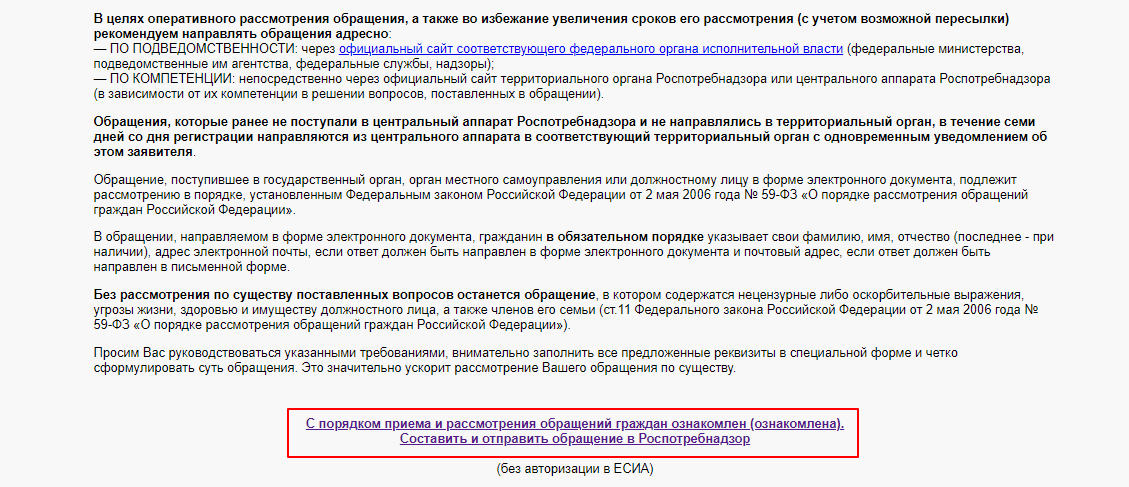

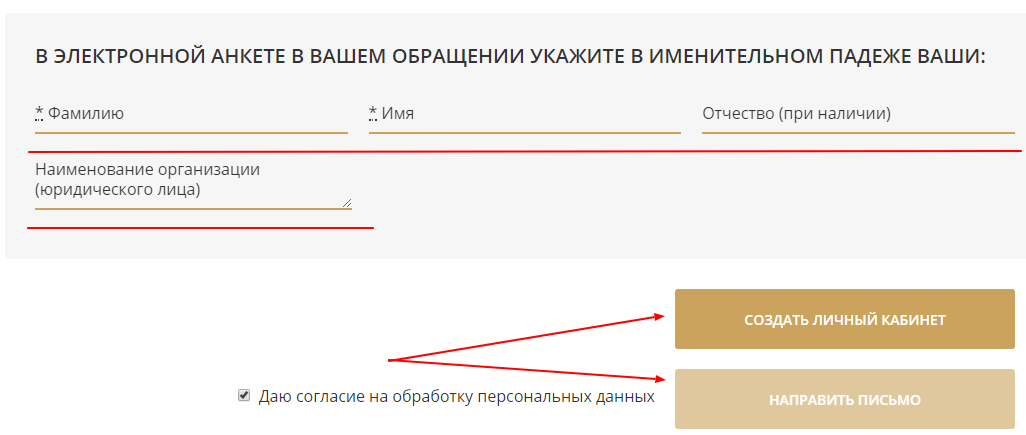

Жалоба подается только через официальный сайт государственной структуры. После перехода на ресурс пользователю необходимо проделать следующий путь:

1. Открыть раздел «Для граждан» и выбрать вкладку «Обращения граждан».

2. Спуститься в самый низ страницы и нажать на кнопку «Продолжить».

3. Выбрать вариант подачи обращения, не требующий авторизации через ЕСИА.

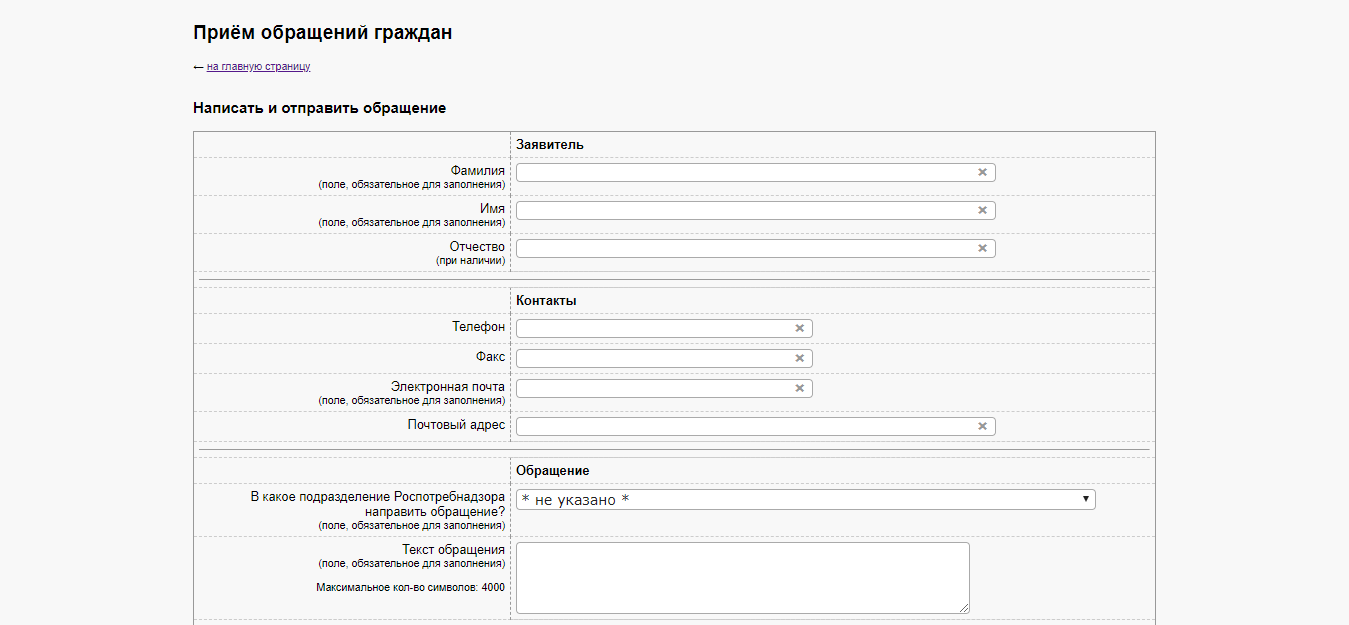

4. Перейти по ссылке «Составить и отправить обращение в Роспотребнадзор».

5. Заполнить поля формы, и отправить обращение на рассмотрение.

Текст жалобы на банк в Роспотребнадзор не может превышать 4000 символов. Для подачи более объемных жалоб необходимо писать их от руки и передавать на рассмотрение через общественную приемную государственного органа.

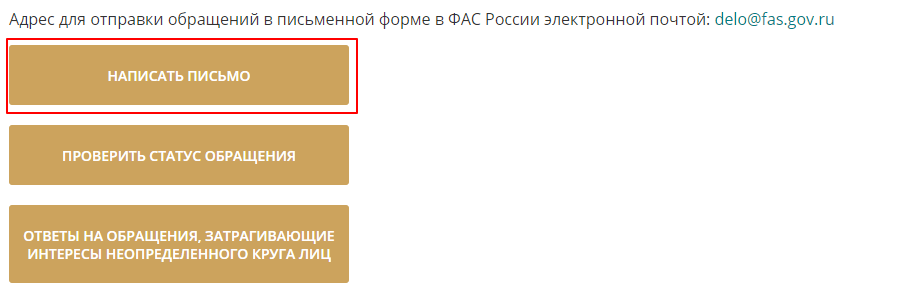

Как пожаловаться на банк в ФАС

ФАС — Федеральная Антимонопольная Служба, занимается рассмотрением жалоб в сфере свободной конкуренции и защиты предпринимательства. В части банковской сферы ФАС РФ наблюдает за рекламой банковских услуг, а также за тем, чтобы предложения кредитных организаций соответствовали реальным условиям.

Если банк в рекламе своего продукта указал какие-то непонятные или запутанные условия, что повлекло возникновение проблем у клиента, то это прямой повод для обращения в антимонопольную службу. Жалоба в ФАС подается следующим образом:

1. Открыть официальный сайт ведомства, и в верхней панели инструментов выбрать опцию «Написать в ФАС».

2. Ознакомиться с правилами подачи электронных обращений в ФАС, и выбрать опцию «Написать письмо».

3. Указать личные данные и получить доступ к личному кабинету, и сформулировать обращение в письменном виде.

Потребуется четкое описание сложившейся ситуации, с указанием контактных данных. На указанный адрес электронной почты ФАС направляет ответ в форме электронного документа. При наличии объективных причин по результатам рассмотрения обращения проводится проверка сведений, указанных гражданином.

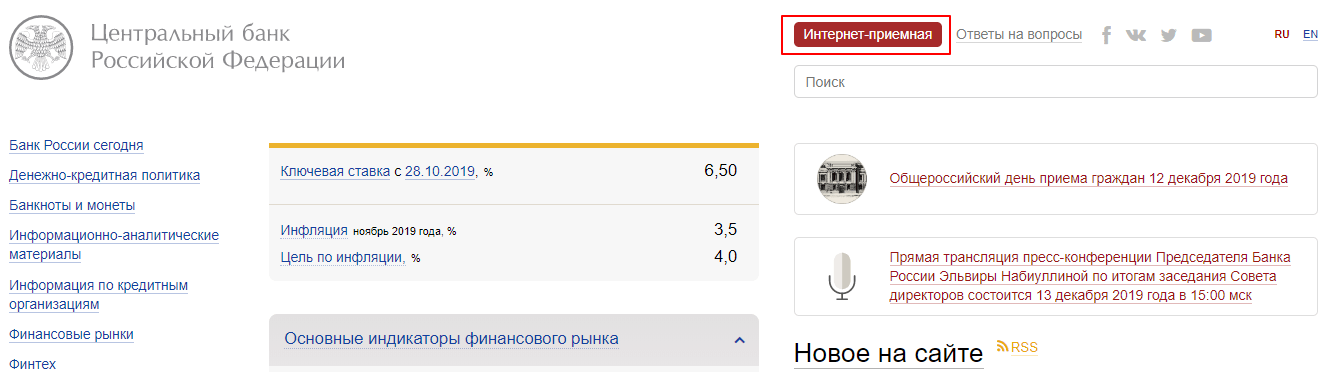

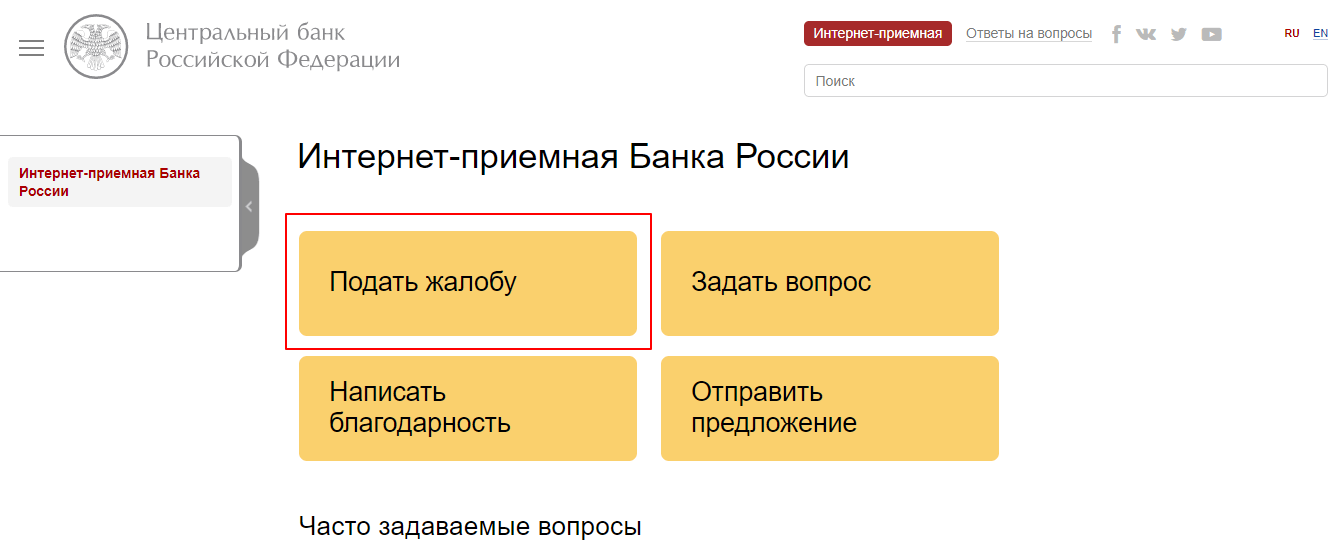

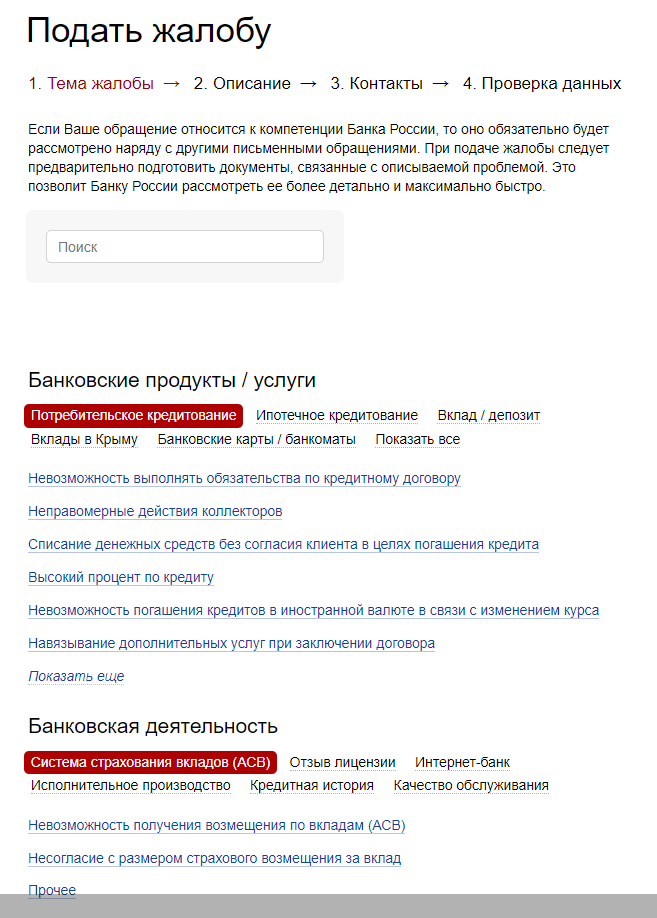

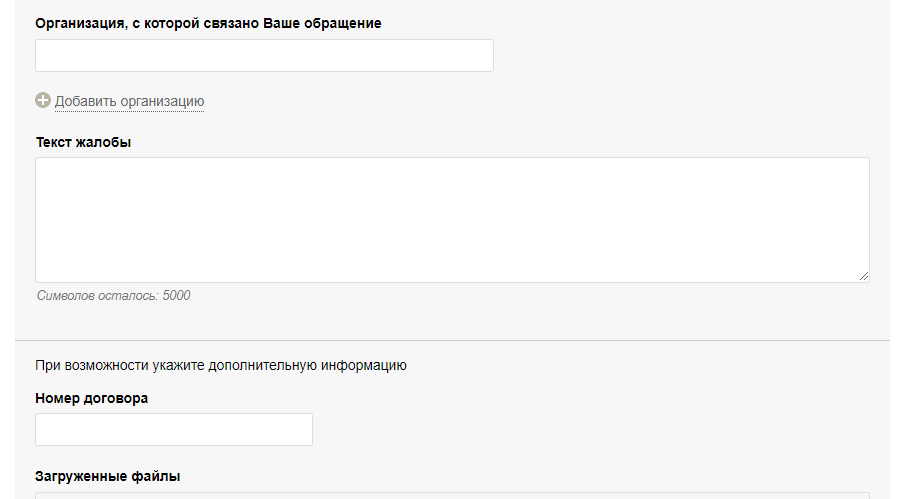

Жалоба в Центральный Банк России на действия банка

Конечная инстанция и главный регулятор — ЦБ РФ. Пожаловаться на кредитную организацию, МФО или страховую компанию могут клиенты, права которых нарушаются компаниями. Для подачи жалобы рекомендуется придерживаться следующего алгоритма:

1. На официальном сайте ведомства выбрать опцию «Интернет-приемная».

2. В группе видов обращения выбрать «Подать жалобу».

3. Указать тему подаваемой жалобы — необходимо выбрать из предложенного системой списка.

4. Заполнить форму с описанием ситуации, номером кредитного договора, данными кредитной организации — максимально полная и только достоверная информация.

После этих действий указываются контакты, по которым главный регулятор направит ответ на обращение. Поступившая жалобы рассматривается в течение 30 банковских дней. Если информация в обращении будет недостоверной или недостаточной, ЦБ РФ оставит его без рассмотрения.

При обнаружении нарушения Банк России направляет кредитной организации предписание об устранении всех фактов. Клиент, подавший жалобу, при наличии достаточных оснований, восстанавливается в правах.

Комментарии: 229

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Здравствуйте, подскажите пожалуйста, если я закрываю банковскую дебетовую карту, то банковский счёт к которому привязана карта тоже закрывается? В 2014 году закрывала банковскую карту, сотрудник банка сказал, что через 2 месяца, счёт будет закрыт, однако на сайте ФНС этот счёт числится, как открытый. В банк ВТБ я уже обращалась, предоставляли копию заявления о закрытии данной карте, но воз и ныне там, никакого внятного ответа от сотрудников банка. Что делать в этой ситуации?

Уважаемая Людмила, да, карточный счет должен был быть закрыт. Рекомендуем вам получит письменный ответ от банка с причина отказа в закрытии счета и после этого обратиться с жалобой в ЦБ.

Здравствуйте, заемщик перестал погашать платежи по автокредиту. Личная жизнь и работа рухнули у человека. Он уезжает в Москву (перед отъездом описав свою проблему в письменном виде в банке, что конечно не снимает с него ответственность платить). Банк перестав получать платежи (банк прав) подает на заемщика в суд. Суд выносит решение и банк передает решение в ФССП. Это в 2012 году. Заемщик находясь в другом городе, находит покупателя в городе где был оформлен автокредит. И в 2014 году под присмотром банка продает машину. ПТС находилось у банка, на

машине было обременение. Покупатель вносит деньги в кассу банка. Получает ПТС, едет в ГАИ и оформляет договор купли-продажи. Машина переходит к покупателю. От имени продавца (должника/заемщика) выступает по доверенности адвокат из известной адвокатской конторы. Банк выдал справку о погашении долга, которую адвокат отправила Заемщику. Далее Заемщик потерял справку и не горевал, кредит же погашен, до той поры пока не списали с его карты в погашение уже погашенного кредита сумму гораздо больше, чем 70 %. Далее, по неоднократным письменным заявлениям Заемщика в банк, выдать ему акт выверки взаиморасчетов, банк присылает на электронную почту, что все необходимые документы клиент может получить на их сайте. На сайте можно получить кредитный договор, но не выверку. Там нет такого документа. А деньги с карты приставы списывают. Заемщик полностью в обращении написал суть просьбы, но банк не реагирует. Далее вопрос, как получить выверку, при том что отделение банка в котором брался кредит находится в Самаре, а заявление Заемщик подает по месту проживания, в Москве. Сотрудники московского офиса говорят, что им нужно сделать запрос в Самару, что у них общей базы нет. Заемщик который погасил кредит, пусть позже, но с учетом пеней и штрафов, ходит по кругу равнодушия или не компетенции работников и просто не знает что ему делать. Кредит брался в 2007 году. Банки тогда накладывали обременение на автомобили и забирали ПТС. Что получается? Прошу Вас помочь.

Уважаемая Ася, в данной ситуации непредоставление информации может оспариваться только с позиции пристава-исполнителя, а не третьих лиц.

А куда обращаться с жалобой, если банк нарушает закон, отказывая в праве оплатить долги по налогам и сборам в пользу государства из тех средств, которые были заблокированы банком?

Уважаемый Евгений, в вашем случае необходимо обратиться в суд с исковым заявлением к банку.

Добрый день, заключила договор потребительского кредитования по программе Кредитная карта в Почтабанке, 27.08.2021 г. полностью погасила кредит и 03.10.2021 г. обратилась в банк расторгнуть договор. представитель банка сообщил что по договору не доплата 10 р. 33 коп. Погасила 11 р. 14.10.2021 г. Банк вместо того чтобы расторгнуть договор восстановил мне лимит 15.10.2021 г. и 28.10.2021 прислал СМС оповещение что, у меня образовался долг в 1361 р. 85 к. Когад обратилась за разъяснением, сказали что за СМС оповещение была списана сумма 49 р. 11 р. я оплатила, а за период с 04.10.2021 г. по 28.10.2021 г. начислены проценты в сумме 1361р. 85к. Подскажите как правильно рассчитать проценты и куда можно обратиться что бы все таки расторгнуть договор и пересчитали проценты?

Уважаемая Наталья, в первую очередь, обратится необходимо с жалобой в клиентскую службу банка и если ситуация не будет урегулирована, то подать жалобу в Центробанк через интернет-приемную по этой ссылке.

Евгений, здравствуйте. Направить претензию в банк Уралсиб можно по этой ссылке. Кроме того, вы можете подать жалобу в Центробанк через интернет-приемную по этой ссылке.

Здравствуйте. Ситуация. Пришли в Сбербанк, чтобы досрочно погасить ипотечный кредит, но банк к долгу приплюсовал неустойку за непредоставленные вовремя документы, 22тр, о страховке. Страховка оплачивалась ежегодно, вовремя. Никаких уведомлений о нарушениях не приходило.Правомерны ли требования банка

Уважаемая Юлия, вы можете подать жалобу на действия банка в ЦБ РФ или Ассоциацию российских банков. Они проведут проверку правомерности действий специалистов.

Пользовалась кред. Картой тинькоф. Два года. Просрочек не было. Решила. Полностью погасить. И рассторгнуть. Договор. Пришла. Справка. Что все погашено. Расторгнуто. Но банк в отместку в б к и подал как недобросовестного заемщика. Куда жаловаться?

Ирина, добрый день. Обратитесь в Тинькофф с требованием внести изменения в переданную в БКИ информацию. Кроме того, можете самостоятельно обратиться в БКИ и написать жалобу в Центробанк по этой ссылке.

Добрый день. Ситуация следующая. Почти двадцать лет назад по почте пришла карта Хаум кредит банка. Я её активировала, но никогда не пользовалась. В этом году узнала, что состою в списке неблагонадежных заёмщиков и за мной уже 15 лет числится долг в 161р. В отделении банка выяснилось, что по карте были движения денежных средств, которые я не осуществляла. Долг оплатила, т.к.долще искать правду, и написала заявление на закрытие счета в банке. Прошло уже больше трех месяцев. Счёт не закрывают. Пояснить в отделении банка ничего не могут. Как быть?

Уважаемая Елена, срок закрытия счета по любым картам Хоум Кредит Банка (дебетовым, кредитным, карты рассрочки) составляет 45 дней после написания заявления по закрытию счета при условии отсутствия задолженности. Вы можете обратиться с жалобой к финансовому примирителю:

— Почтой России: письмо в свободной форме с пометкой «Финансовому примирителю» по адресу Банка Хоум Кредит: 125040, Москва, ул. Правды, д.8, корп.1;

— через отделения банка: обращение в свободной форме в любом офисе Банка Хоум Кредит с пометкой «Финансовому примирителю»;

— по электронной почте: письмо в свободной форме на личный адрес финансового примирителя: mir@homecredit.ru

— через форму обратной связи на этой странице.

Уважаемая Елена, вам будет достаточно показать документы о погашении кредита, чтобы суд принял решение в вашу пользу.

Здравствуйте у меня автокредит в Росбанк, при посещении банка его сотрудница заставила скачать приложение для оплаты кредита без комиссии. После уплаты взноса с меня сняли комиссию не уведомив меня об этом. Возвращать незаконно снятые денежных средств он не собирается.

Дмитрий, здравствуйте. Вы можете подать жалобу на действия сотрудников в Центробанк по этой ссылке, а также обратиться на горячую линию Росбанка за разъяснениями (8 800 234 44 34).

Добрый день.

Столкнулся с мошенническими действиями, 18.10.2021 поступил звонок от злоумышленников, в последствии которого мной был оформлен кредит в банке ВТБ почти на 3,5 млн рублей, деньги были переданы мошенникам посредством пополнения их карт в банке Открытие. ВТБ ответил отказом на моё заявление с просьбой аннулировать кредит, заявление в полицию и банк Открытие тоже написано. Подскажите куда ещё можно обратиться для аннулирования кредита и возможно ли это вообще сделать? Или всё же придётся оплачивать весь кредит? И если сталкивались, возможно ли с банком договориться о выкупе 3-м лицом кредита по договору цессии?

Уважаемый Алексей, аннулировать кредит нельзя, если будет установлен факт мошенничества и определено виновное лицо, финансовые обязательства с вас будут сняты.

Добрый день. Ранее в Росбанке у меня был договор на покупку квартиры, который погашен в августе 2021 г. После этого я заключила новый договор на покупку автомобиля. Все счета остались с предыдущего договора. В сентября я своевременно зачислила на рублевый счет сумму для погашения кредита, но по независящим от меня причинам, сумма была переведена на валютный счет и находится там. На все мои обращения банк сообщает, что разбирается. Но в кредитной истории появилась информация о просрочке по данному кредиту. Банк ничего не предпринимает. К кому обратиться. Заранее спасибо

Уважаемая Ольга, поскольку просрочка связана с ошибкой банка, рекомендуем вам обратиться в интернет-приемную ЦБ РФ с жалобой и приложить документы по счетам и дате зачисления средств. Сделать это можно по этой ссылке.

Здравствуйте! Банк при ипотечном страховании указал в договоре возможность выбора только одной страховой компании, при смене страховой поднятие на 2%. В банке аккредитованно 5 компаний. На сколько правомерны действия и куда можно подать жалобу

Уважаемая Анна, такими условиями кредита ограничивается свобода договора, которая гарантирована гражданским законодательством всем участникам гражданского оборота. Обратитесь в ЦБ РФ с жалобой, сделать это можно по этой ссылке.

Уважаемый Роман, такая позиция банка некорректна. Рекомендуем вам обратиться с жалобой в клиентскую службу банка, а если этого будет недостаточно, то через интернет-приемную в ЦБ РФ по этой ссылке.

Уважаемый Петр, если вы не оформляли кредита, то вам необходимо обратиться в полицию в соответствующим заявлением.

Уважаемый Петр, благодарим вас за отзыв! Надеемся, он поможет нашим посетителям при выборе кредитного учреждения.

Благодарим за отзыв?

Это что ответ робота. У человека явно какое-то проблемы с банком, а консультант площадки ему отвечает спасибо за отзыв.

Уважаемый автор, мы выразили благодарность автору комментария за честный отзыв о работе банка. Относительно ситуации, которая возникла, клиент был проконсультирован отдельно.

Здравствуйте, подскажите. Во время пандемии подала появление на каникулы ипотечные по федеральной программе в связи с сокращением на работе. До этого Уточнила у менеджеров Сбера, не будет ли ни каких доплат и капать проценты- ответили нет, на полгода продлят ипотеку только, срок сместят. После подачи заявления, через два месяца без уведомления и всякого договора, начались каникулы, перестали списывать деньги. По окончанию срока, мне позвонили и сообщили, что надо приехать в офис банка подписать доп соглашение, если не приеду и не подпишу будет считаться что просрочка пол года. Приехала, ничего не поняла из доп соглашения, очень размыто и не понятно, попросила у менеджера рассказать какие условия и нет ли процентов, она сказала нет, это каникулы, просто отсрочка. Я подписала. В итоге увеличили ежемесячный платёж, срок пропилили на год а не на полгода и долг 160000 руб. хотела сейчас досрочно внести некую сумму, у меня пооовину забирать Сбер на % но в моем кредитном договоре должна идти вся сумма на основной долг. Теперь я так понимаю в доп соглашении другие правила. Подала жалобу, на что мне стёр ответил что мне дали не каникулы а реструктуризацию и что в доп соглашении все это прописано, а я его подписала, не надо было подписывать. Как так, мои я не умею читает такие договора и менеджер мне подтвердила что все ок.Подскажите, прав ли Сбер и что мне теперь делать? Я ведь подавала заявление на каникулы, они должны были уведомить что мне реструктуризацию дают? Мне подсунули какое то страшное доп соглашение, где я теперь попала на большие суммы. Кто мне может помочь?

Подавала несколько раз в ЦБ РФ жалобу на Сбербанк, были только отписки, что обращение направлено в ваш банк. А смысл, если там не решили мой вопрос. Так что по поводу того что ЦБ РФ будет разбираться и помогать сам, вряд ли

Уважаемая Мария, указанных действий достаточно. Дождитесь реакции ЦБ РФ и обратитесь в банк повторно, с учетом позиции центрального регулятора.

Уважаемая Ирина, первоначально необходимо обратиться к договору рефинансирования, который вы заключили. Договор рефинансирования вы должны были получить в электронном виде, иначе предоставление средств невозможно. Далее, правила досрочного погашения кредита прописаны в договоре с первичным кредитором, а не в рамках договора рефинансирования, учесть правила такого погашения должны были вы, а не банк, где в произвели рефинансирование.

Рекомендуем вам написать обращения в оба банка, получить письменные ответы и после этого еще раз оценить ситуацию с учетом позиции кредитных организаций.