что дает снижение ключевой ставки простыми словами для физических лиц

Что такое ключевая ставка

Где применяется и зачем нужна

Ключевая ставка — это один из главных инструментов денежно-кредитной политики государства.

С точки зрения коммерческих банков, ключевая ставка — это стоимость денег. ЦБ дает деньги в долг коммерческим банкам минимум под процент ключевой ставки и принимает деньги на хранение максимум под процент ключевой ставки. На январь 2021 года ключевая ставка ЦБ равна 4,25% годовых. В марте 2021 года — после двух лет последовательного снижения ключевой ставки с 7,75 до 4,25% — ЦБ повысил ключевую ставку до 4,5% годовых.

Ключевую ставку устанавливает совет директоров Банка России. Заседания проводятся восемь раз в год по заранее определенному графику. Заседания бывают опорные и промежуточные. Опорные заседания проводятся раз в квартал, после них ЦБ публикует доклад о кредитно-денежной политике.

С помощью ключевой ставки ЦБ таргетирует инфляцию. Таргетирование — это поддержание определенного уровня инфляции, оптимального для экономики страны. ЦБ считает, что инфляция в 2019—2022 годах должна быть около 4%. Это значит, что потребительские цены за год должны вырасти в среднем на 4%, но у разных товаров и услуг рост цен может отличаться.

Стабильно низкая инфляция защищает сбережения людей от обесценивания, поддерживает определенный уровень жизни и позволяет планировать долгосрочные расходы. Компании могут брать больше кредитов на развитие бизнеса и увеличивать инвестиции.

Отличие ключевой ставки от ставки рефинансирования. С 1 января 2016 года ставка рефинансирования и ключевая ставка совпадают. До 1 января 2016 года с помощью ставки рефинансирования обозначали стоимость заемных средств, которые ЦБ дает коммерческим банкам.

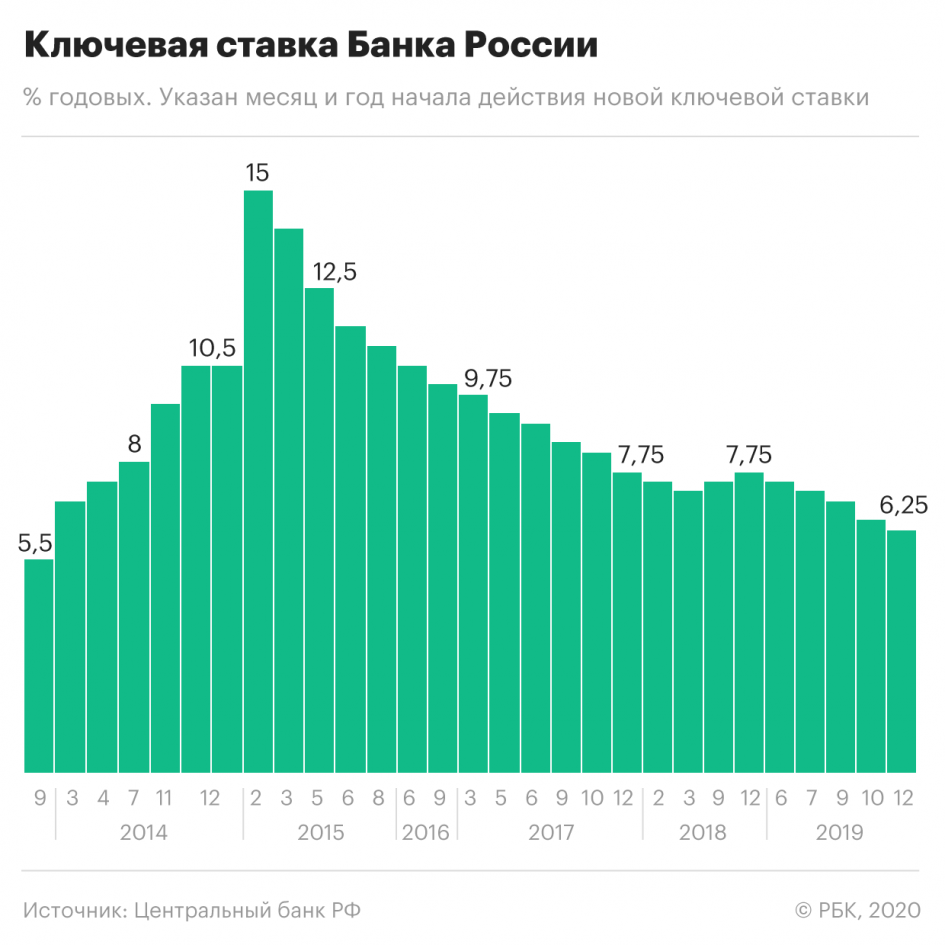

История изменения ключевой ставки. На сайте ЦБ доступны данные по ключевой ставке с 2013 года. Максимальное изменение ключевой ставки произошло 16 декабря 2014 года: она выросла сразу на 6,5 процентного пункта. Так ЦБ отреагировал на резкое падение рубля.

Никакого отношения к таргетированию инфляции ключевая ставка в 17% не имела. ЦБ резко сделал деньги дороже для коммерческих банков, чтобы они не смогли брать дешевые рубли у ЦБ, покупать дорожающую валюту и ослаблять курс рубля. В период с 2016 по 2019 годы ЦБ не менял ключевую ставку более чем на 0,5 процентного пункта за одно заседание. Но 22 июня 2020 года ЦБ опустил ключевую ставку сразу на 1 процентный пункт: с 5,5 до 4,5%.

ЦБ снизил ключевую ставку: как это влияет на простых людей

Центробанк в конце октября принял решение снизить ключевую ставку до 6,5%. Как это влияет на простых людей и стоит ли ждать последующего снижения ставок по ипотеке и потребительским кредитам?

Для кого снижение ставки хорошо, а для кого плохо?

У понижения ставки есть как положительные, так и отрицательные стороны.

Снизит ли Центробанк ставку еще раз?

Поэтому не стоит ждать резкого падения стоимости кредитов, хотя тенденция к этому будет прослеживаться. Те, у кого есть на руках ипотечный кредит, могут рефинансировать свои задолженности уже сегодня, хотя имеет смысл подождать дальнейшего смягчения политики ЦБ и реакции банков на это событие. Если же ставка регулятора упадет ниже 6,0%, то это может привести к очередному расцвету потребительского кредитования. Это не повод, чтобы увлекаться финансовыми займами на длительный срок. Ситуация в экономике может измениться в течение 3-5 лет, поэтому главным правилом заемщика должна оставаться осторожность.

Как распоряжаться деньгами в этих условиях?

Поэтому нельзя откладывать вопрос активного управления сбережениями на отдаленное будущее.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Как изменение ключевой ставки ЦБ влияет на сбережения населения

Ситуация на рынке может вынудить Банк России поднять ключевую ставку. После этого банки вправе пересчитать проценты по вкладам и кредитам?

Что такое ключевая ставка?

Ключевая ставка – основной инструмент воздействия Центрального банка РФ на денежно-кредитные отношения в государстве. Это минимальная ставка, по которой Банк России предоставляет кредиты (рефинансирование) кредитным организациям. Фактически показатель ключевой ставки демонстрирует «стоимость» денежных ресурсов для банков и других кредитных организаций. Ее повышение или понижение ведет, соответственно, к росту или снижению процентов по кредитам, которые кредитные организации предоставляют гражданам и организациям.

Ключевая ставка как процентная ставка появилась в России в 2013 г. При этом более привычным термином является «ставка рефинансирования». Она используется также во многих зарубежных государствах.

Ключевая ставка и ставка рефинансирования: в чем отличия и сходства?

Ставка рефинансирования – это ставка в процентах годовых, по которой центральные банки выдают денежные средства кредитным организациям. То есть основное отличие ставки рефинансирования от ключевой ставки заключается в том, что первая относится к годичным кредитам, а вторая – к краткосрочному кредитованию.

С 1992 г. ставка рефинансирования являлась ключевым показателем для российской монетарной политики и много раз пересматривалась финансовыми властями с целью воздействия на валютные курсы и кредитную активность банков. Однако с 1 января 2016 г. ставка рефинансирования привязана к ключевой ставке, т. е. ее размер не устанавливается отдельно, а изменяется одновременно с размером ключевой ставки.

Почему продолжают сохраняться оба понятия?

Сохранение ставки рефинансирования объясняется наличием в нормативных правовых актах отсылок к ней при расчете величины штрафов и пеней. Так, она является важным элементом законодательства о налогах и сборах. В ст. 75 НК РФ устанавливается, что, если физлицо, ИП и организация просрочили уплату налога на срок до 30 дней, пеня за каждый календарный день неисполнения такой обязанности определяется 1/300 действующей в это время ставки рефинансирования, а при просрочке более чем на 30 дней – 1/150 ставки рефинансирования.

При этом в гражданском законодательстве величина ключевой ставки применяется уже как полноценный инструмент. Например, согласно ст. 809 ГК РФ, если стороны договора займа не установили условия о величине процентов за пользование займом, их размер определяется действовавшей на тот момент ключевой ставкой. Аналогичная норма предусмотрена ст. 395 ГК РФ в отношении процентов за неправомерное удержание денежных средств и уклонение от их возврата.

В актах Правительства также было принято решение использовать как индикатор и процентный показатель ключевую ставку, что закреплено в Постановлении Правительства РФ от 8 декабря 2015 г. № 1340 «О применении с 1 января 2016 года ключевой ставки Банка России».

Таким образом, несмотря на то что ставка рефинансирования была приравнена к ключевой с 2016 г., они продолжают использоваться параллельно при расчете величины процентов по займам, пеням и штрафам.

На что влияет изменение ключевой ставки?

Повышение и понижение ключевой ставки – основной инструмент воздействия на валютные курсы. Ее повышение обычно влечет рост стоимости национальной валюты, так как повышается стоимость кредитов, отчего уменьшается желание населения и бизнеса брать деньги «в долг» у банков.

Изменение ключевой ставки также является одним из важнейших рычагов воздействия Банка России на накопления граждан и процентные ставки по вкладам, которые изменяются пропорционально ставке. Это объясняется тем, что при понижении ставки банкам становится выгоднее брать деньги у ЦБ, поэтому у граждан они начинают брать деньги под меньший процент для получения большей выгоды. Также изменение ключевой ставки влияет на соотношение накоплений в иностранной валюте и рублях.

Одновременно с этим россияне стали чаще брать кредиты: с 2013 г. общий объем их увеличился с 7,74 трлн до 14,9 трлн руб. (+92,5%). Такому активному спросу на кредиты способствовало постоянное снижение ключевой ставки, которое подталкивало к увеличению денежной массы в обращении.

Когда меняется ключевая ставка?

Заседания Совета директоров Банка России по вопросам денежно-кредитной политики проходят по пятницам. В своем Письме от 19 июля 2017 г. № 20-ОЭ/15938 Банк России установил, что с понедельника следующей недели после принятия решения об изменении ключевой ставки оно вступает в силу. Минимальный шаг изменения процентной ставки составляет 0,25 процентных пункта. Впервые такая величина изменения ставки была использована лишь в октябре 2017 г. Ранее регулятор использовал шаг минимум в половину процента.

Последнее заседание Совета директоров состоялось 22 марта 2019 г. На нем было принято решение о сохранении размера ключевой ставки на уровне 7,75%. Это решение нацелено на сдерживание потенциального падения рубля после серьезного укрепления (с начала года рубль заметно вырос по отношению к доллару и евро), а также говорит об умеренном уровне инфляции, не превышающем ожиданий. Такой шаг ЦБ был предполагаемым. При этом его можно признать осторожным, вызванным опасениями внешних санкций и окончанием квартального налогового периода. Следующее заседание Совета директоров, на котором будет рассматриваться вопрос о размере ключевой ставки, запланировано на 26 апреля.

История изменения ключевой ставки

| Срок, с которого установлена ставка | Размер ключевой ставки (%, годовых) |

|---|---|

| с 17 декабря 2018 г. | 7,75 |

| с 17 сентября 2018 г. | 7,50 |

| с 26 марта 2018 г. | 7,25 |

| с 12 февраля 2018 г. | 7,50 |

| с 18 декабря 2017 г. | 7,75 |

| с 30 октября 2017 г. | 8,25 |

| с 18 сентября 2017 г. | 8,50 |

| с 19 июня 2017 г. | 9,00 |

| со 2 мая 2017 г. | 9,25 |

| с 27 марта 2017 г. | 9,75 |

| с 19 сентября 2016 г. | 10,00 |

| с 14 июня 2016 г. | 10,50 |

| с 3 августа 2015 г. | 11,00 |

| с 16 июня 2015 г. | 11,50 |

| с 5 мая 2015 г. | 12,50 |

| с 16 марта 2015 г. | 14,00 |

| cо 2 февраля 2015 г. | 15,00 |

| c 16 декабря 2014 г. | 17,00 |

| c 12 декабря 2014 г. | 10,50 |

| с 5 ноября 2014 г. | 9,50 |

| с 28 июля 2014 г. | 8,00 |

| с 28 апреля 2014 г. | 7,50 |

| с 3 марта 2014 г. | 7,00 |

| с 13 сентября 2013 г. | 5,50 |

Источник: «Ключевая ставка и процентная ставка рефинансирования (учетная ставка), установленные Банком России» («КонсультантПлюс»).

Изменения ключевой ставки: что уже было и чего ждать?

В период с декабря 2014 г. по март 2018 г. ключевая ставка снизилась с 17% до 7,25%, а затем была дважды повышена Банком России и в декабре 2018 г. достигла 7,75%. Снижение ставки было связано со множеством факторов: снижение уровня инфляции до рекордного минимума, действие программы доступных кредитов и ипотеки, уменьшение количества кредитных организаций (с 2013 г. Банк России отозвал более 400 лицензий на осуществление банковской деятельности) и др. Все это привело к снижению ставок по кредитам и исторически рекордному показателю выдачи ипотечных займов в 2018 г. – 1,3 трлн руб., как сообщало БКИ «Эквифакс». Сейчас снижение ставки Банком России крайне маловероятно. Большинство экспертов спорят лишь о сохранении или небольшом повышении до 8%.

Учитывать необходимо и другие факторы воздействия ЦБ. Они используются параллельно изменению ставки. В первую очередь речь идет о валютных интервенциях, т.е. прямом участии Банка России на валютном рынке. ЦБ осуществляет операции по покупке и продаже иностранной валюты в целях пополнения или использования золотовалютных резервов. Покупая иностранную валюту, Банк России увеличивает ее стоимость, так как она выводится из обращения и переходит в категорию резервов, а значит, ее количество на рынке уменьшается.

Поскольку ЦБ уже объявил о намерениях в сфере валютных интервенций, а именно о ежедневных закупках на сумму 15,6 млрд руб., ситуация может вынудить регулятора поднять ставку. Ведь в совокупности с еще одной волной ожидаемых санкций и возвращением Банка России к накоплению иностранной валюты рубль может оказаться под большим давлением, а доллар и евро смогут восстановить позиции, потерянные в декабре–январе.

Может ли банк из-за изменения ключевой ставки пересчитать проценты по кредиту или вкладу?

Денежно-кредитная политика государства – далекая от понимания рядовых граждан сфера. Людей интересуют обычно лишь низкая инфляция и дешевые кредиты. Кстати, эти два явления нередко противопоставлены друг другу, так как дешевые кредиты влекут за собой обесценивание денег.

Есть еще один вопрос, который заботит граждан: может ли банк после изменения ключевой ставки пересчитать в одностороннем порядке проценты по вкладам и кредитам? Лишь внимательное изучение договора позволит ответить на этот вопрос.

С одной стороны, в феврале прошлого года ЦБ рекомендовал банкам прописывать в кредитных договорах «плавающую ставку», изменение которой будет пропорционально изменению ключевой ставки. Такая зависимость может быть выгодна клиенту, если ставка снижается. Но это может быть и накладно: если ставка вырастет, то заемщик заплатит значительно больше процентов по кредиту. С другой стороны, доля таких кредитов в российских банках ничтожно мала: 3–5%, по данным ВТБ.

Большинство случаев одностороннего увеличения ставки по кредитам связано не с изменением ключевой ставки, а с отказом граждан от страховых услуг по потребительским кредитам. Тут закон стоит на стороне банка, так как ст. 7 Федерального закона «О потребительском кредите (займе)» предусматривает право кредитора повысить ставку по кредиту, подразумевающему обязательное заключение страхового договора. Такое же право предоставлено банку, если клиент нарушил сроки возврата кредита или если деньги были выданы на льготных условиях (например, в рамках зарплатного проекта), но в период действия договора основания выдачи льготного кредита отпали.

Что касается вкладов, согласно ст. 838 ГК РФ, если не установлен размер процентов в договоре, он определяется ключевой ставкой, а значит, и изменяется вместе с ней. При этом указано, что по срочным вкладам физических лиц банк не может в одностороннем порядке уменьшать процентную ставку даже при изменении рыночной обстановки и ставки рефинансирования, а вот в случае со вкладами юридических лиц возможно предусмотреть такое право в договоре (но эта возможность не распространяется на вклады, удостоверенные сберегательными и депозитными сертификатами). Поэтому отразиться изменение ключевой ставки может в первую очередь на сбережениях организаций, а не населения.

Большие риски должны учитывать валютные заемщики и вкладчики. Ведь банк не обязан пересчитывать проценты по вкладам и кредитам в иностранной валюте при резких колебаниях курса, которые нередко связаны и с изменением ставки. А повышение курсов валют может привести к невозможности заемщиков платить проценты. Поэтому в данном случае кредитные организации могут пойти на изменение ставок и рефинансирование кредитов, т.е. повторно предоставить деньги в долг для погашения ранее полученных кредитов. Параллельно государство может запустить программы поддержки и льготного рефинансирования. Однако они нередко вызывали критику банковского сообщества, так как «убивают» рисковую составляющую валютных кредитов, сохраняя при этом такие риски для банков.

Как частному инвестору реагировать на изменение процентной ставки ЦБ

Базовая процентная ставка — что это такое?

Базовая (или ключевая) процентная ставка — это минимальный процент, под который Банк России (он же Центробанк, или ЦБ) выдает кредиты коммерческим банкам. Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и обычным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Зачем ЦБ меняет ставку?

Ключевая ставка — это один из инструментов, который позволяет Центробанку контролировать курс рубля и влиять на экономику в стране.

Низкая ставка означает, что деньги стоят дешево. В результате компании и население активнее берут кредиты, бизнес, а с ним и экономика, развиваются. Негативным эффектом такой политики может стать рост инфляции — деньги стоят дешево, поэтому их становится много. В этой ситуации ЦБ повышает процентную ставку. Покупательная способность населения и темпы развития экономики проседают, но зато инфляция оказывается под контролем.

При низкой ставке растет привлекательность спекулирования, поэтому банки активно скупают иностранную валюту. Это приводит к снижению курса рубля, которого на рынке становится много. В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

Какая связь между ставкой и фондовым рынком?

На стоимость акций ключевая ставка тоже влияет, и может даже существенно. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше. Это тоже подстегивает спрос и помогает котировкам расти. Изменение процентной ставки не влияет на бумаги отдельной компании, но оказывает влияние на рынок акций в целом.

Что будет на ближайшем заседании ЦБ?

Опрошенные РБК Quote аналитики прогнозируют, что на ближайшем заседании Центробанк с большой долей вероятности откажется от снижения процентной ставки и оставит ее в силе — на уровне 6,25% годовых.

Связано это в первую очередь со вспышкой коронавируса, полагает эксперт долгового рынка «Иволга Капитала» Илья Григорьев: «Если до проявления ситуации снижение ставки было под вопросом из-за нестабильности на сырьевых рынках и продолжавшихся эффектов предыдущих снижений ставок, то сейчас давление на монетарную ситуацию происходит еще сильнее. ЦБ, вероятнее всего, пока возьмет паузу для оценки эффектов происходящего на мировых рынках до апреля».

С этим согласен руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. По его словам, если ЦБ все же снизит ставку, это станет потрясением для рубля.

«И большинство опрошенных аналитиков, и диспозиция на денежном рынке предполагают отсутствие изменений, — пояснил Коган. — Банк России на текущий момент не обладает всей полнотой информации о том, как будет развиваться эпидемия нового коронавируса, насколько сократится потребление энергоносителей и как долго будет продолжаться бегство от риска на мировых финансовых рынках, против которого сохранение высокой с учетом инфляции ключевой ставки может служить компенсаторным механизмом».

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

ЦБ понизил ключевую ставку до 5,5%. Что это значит для инвестора

Совет директоров Банка России понизил ключевую ставку на 0,5 п.п. — до 5,5% годовых, говорится в сообщении регулятора. Такого решения от ЦБ ждали 25 из 30 экспертов, ранее опрошенных Reuters. Остальные предполагали, что снижение составит 0,25 п.п.

О том, что на заседании будет рассматриваться возможность смягчения денежно-кредитной политики, еще неделю назад отмечала глава ЦБ Эльвира Набиуллина. По ее словам, в пользу снижения ставки говорила низкая инфляция — 2,9% против целевого уровня 4%.

«Ситуация кардинально изменилась с момента заседания в марте. Для борьбы с пандемией коронавируса существенные ограничительные меры введены и в мире, и в России, что негативно отражается на экономической активности. Это создает значительное и продолжительное дезинфляционное влияние на динамику цен со стороны совокупного спроса, что компенсирует эффекты временных проинфляционных факторов, в том числе связанных с падением цены на нефть», — говорится в документе.

По оценке регулятора, ущерб от нерабочего апреля может обернуться потерями 1–2% ВВП. Так что более мягкие финансовые условия станут еще одной стимулирующей мерой вдобавок к антикризисному пакету, принятому ранее правительством РФ, считает аналитик группы компаний «Финам» Сергей Дроздов.

При развитии ситуации в соответствии с базовым прогнозом ЦБ допускает возможность снижения ставки на ближайших заседаниях. Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 19 июня 2020 года.

Как решение Банка России повлияет на рубль

Аналитик группы компаний «Финам» Сергей Дроздов полагает, что поскольку рубль уже укрепился в ожидании снижения ставки, то по факту он может потерять часть завоеванных позиций. Но большинство экспертов, опрошенных РБК Quote, уверены, что снижение ставки, скорее, позитивно отразится на российской валюте.

«Смягчение политики регулятора обычно приводит к ослаблению национальной валюты. Однако изменение ставки на 25–50 базисных пункта не лишит рубль его высокой положительной доходности по сравнению с отрицательными доходностями в евро и долларе», — считает ведущий аналитик компании «Открытие Брокер» Андрей Кочетков.

По мнению эксперта инвестиционной компании «Фридом Финанс» Георгия Ващенко, есть риск того, что спекулянты смогут попытаться устроить атаку на рубль, за счет чего курс российской валюты будет снижаться. «Но риск этот, на мой взгляд, в большей степени гипотетический», — говорит он.

«Курс рубля сейчас в большей степени реагирует на новости о пандемии и на цены на нефть. Тем не менее снижение ключевой ставки может способствовать ограниченному укреплению рубля против доллара и евро, — полагает ведущий аналитик УК «Альфа-Капитал» Дарья Желаннова. — Во-первых, это покажет, что у ЦБ в приоритете поддержка экономики, и во-вторых, создаст ожидания дальнейшего снижения ставки, что позитивно скажется на отношении к рублевым активам».

Как снижение ставки повлияет на фондовый рынок

В отличие от коллег Сергей Дроздов из «Финама» полагает, что на фондовом рынке игроки приступят к фиксации быстрой прибыли. И далее динамику отечественных активов будет определять текущая конъюнктура на глобальных финансовых и сырьевых рынках.

Что произойдет на рынке облигаций

«Бизнес и население страдают от кредитного бремени, необходимо удешевлять стоимость заимствований, чтобы экономика могла быстрее выйти из кризиса», — прокомментировал сложившуюся ситуацию Георгий Ващенко.

Ключевая процентная ставка — это минимальная процентная ставка, по которой Центральный банк России предоставляет кредиты коммерческим банкам.

«Снижение (ставки) в текущих условиях оправданно: экономика — особенно малый и средний бизнес и сектор услуг — задыхаются от ограничительных мер. Единственная надежда, что они смогут как-то дотянуть до окончания карантина — это заемные средства», — считает аналитик «Алор Брокера» Алексей Антонов.

Он полагает, что на заемные деньги смогут возникнуть стартапы, новые мини-бизнесы, как бы фантастически это ни звучало. Они могут, используя новые форматы взаимодействия с клиентами и сотрудниками, быть рентабельными и генерировать прибыль, удовлетворять потребительский спрос и платить налоги.

Как правило, понижение ставки с небольшой задержкой транслируется в общие условия кредитования банков. Соответственно, мы можем ожидать дальнейшее смягчение условий займа денег для бизнеса и потребителей. Это также актуально в свете решения государства снизить ипотечные ставки до 6% с компенсацией банкам выбывающих доходов, спрогнозировал Андрей Кочетков.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Стратегия, при которой участник торгов занимает средства под процент ниже планируемой инвестиции. Чаще всего стратегию применяют в торговле валютой, конвертируя активы с низкой доходностью в высокодоходные. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее