что дает ипотечное страхование жизни

Зачем страховать ипотеку, жизнь и здоровье?

При оформлении ипотеки обязательно возникает вопрос страхования.

Ипотечный кредит страхуется по двум программам: страхование ипотечной недвижимости и страхование жизни и здоровья заемщика. У каждой программы свои условия.

Страхование ипотечной недвижимости

Это обязательный вид страхования

Для получения ипотеки необходимо застраховать недвижимость, на покупку которой банк выдает кредит. И ежегодно продлевать страховой полис.

Стоимость страховки – 0,25% от суммы кредита

Недвижимость страхуется от повреждения или утраты после пожара, удара молнии, взрыва бытового газа, стихийных бедствий, падения деревьев, противоправных действий третьих лиц и других непредвиденных ситуаций.

И банк, и заемщик заинтересованы в том, чтобы в критической ситуации страховая компания взяла на себя материальную ответственность.

Как оформить и продлить полис страхования ипотеки

Что будет, если не продлить страховой полис через год?

Если не продлить полис страхования объекта недвижимости, банк начислит неустойку в размере 1/2 процентной ставки по кредиту за каждый день просрочки. Поэтому важно ежегодно продлевать полис и предоставлять его в банк. Можно принести в банк или отсканировать и отправить на электронный адрес: mkf@sberbank.ru

Страхование жизни и здоровья заемщика

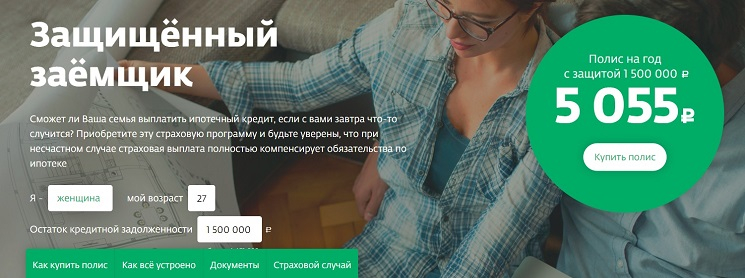

Страхование жизни и здоровья по программе «Защищенный заемщик» позволяет снизить ставку по кредиту на 1%

Помимо экономии на ставке, полис выполняет свою непосредственную задачу — страховая компания выплатит банку остаток задолженности по вашему ипотечному кредиту при наступлении страхового случая.

Как всё устроено?

Полис оформляется на сумму, которую вам осталось погасить по кредиту.

При наступлении страхового случая страховая компания берет все обязательства по погашению кредита на себя.

Долговые обязательства по кредиту не перейдут на ваших близких.

Полис действует в течение 12 месяцев. Своевременное продление полиса позволит сохранить установленную кредитным договором процентную ставку.

Стоимость страховки рассчитывается на основе информации о заемщике, в среднем – 0,5% от суммы кредита

Как оформить и продлить полис страхования жизни и здоровья?

При выборе страховой компании обязательно проконсультируйтесь с ипотечным менеджером. Банк повысит вашу ставку, если страховой полис не будет соответствовать всем требованиям ипотечного кредитования.

Страхование жизни и здоровья при ипотеке

Ипотечное кредитование связано с выделением крупной суммы денег на приобретение жилья. Банк заинтересован в надлежащем исполнении обязательств со стороны заемщика и предпринимает множество мер защиты от непредвиденных обстоятельств. Он имеет законное право требовать, чтобы гражданин застраховал жизнь и здоровье.

Для чего оформляют страхование жизни и здоровья?

Страхование жизни при ипотеке является гарантийной мерой для возврата займа, поскольку банк выступает выгодоприобретателем по полису. Как правило, еще при подаче заявки на оформление кредита, заемщику разъясняют данное требование.

Нюансы оформления страховки при ипотеке заключаются в следующем:

при подаче заявки граждане обязаны в письменной форме подтвердить согласие на ее оформление;

она оформляется на сумму заемных средств, которые банк предоставляет по условиям договора;

тариф, который обязан уплатить заемщик, может включаться в сумму кредита, либо гражданин уплачивает взносы за счет своих сбережений;

страхование осуществляется на протяжении всего периода действия кредитного договора.

Обязательно ли оформлять страховку?

В рамках ипотечного кредитования заемщикам приходится иметь дело с двумя видами полисов — страхование объекта недвижимости, а также жизни и здоровья граждан. В отношении имущественной страховки законодатель высказался однозначно — требование банка о его оформлении является абсолютно законным.

Гражданин обязан застраховать ипотечное имущество на весь срок кредитного договора.

Для страхования жизни и здоровья такое требование в законодательных актах отсутствует. Однако для защиты своих интересов банку не запрещено выдвигать такое дополнительное требование. При этом могут возникать следующие ситуации:

если на стадии подачи заявки гражданин выражает несогласие с оформлением полиса, ему откажут в одобрении кредита;

для максимальной защиты интересов большинство банков включают в кредитный договор условие о полном возврате заемных средств, если ежегодный полис не продлен;

при наступлении страхового случая, связанного с полной или частичной утратой трудоспособности (либо смертью заемщика) компенсация будет выплачена в пользу банка для погашения ипотечного кредита.

Если вы откажетесь от оформления полиса, это неизбежно повлечет отказ в одобрении кредитной заявки или досрочное расторжение договора с возвратом заемных средств.

Кроме того, обязывая заемщиков страховать жизнь и здоровье, банки нередко используют систему поощрений — при своевременном предоставлении оформленного полиса ставка кредитования может снижаться. Если в процессе пользования заемными средствами гражданин не продлил полис, процентная ставка может увеличиваться на 2-7%, что для ипотеки означает значительное повышение ежемесячного платежа.

Порядок оформления страхования жизни и здоровья

Для упрощения процедуры банки нередко предлагают воспользоваться страховыми продуктами своих партнеров. Размер взносов по таким полисам может оказаться несущественно выше среднерыночных расценок, однако средний показатель тарифов одинаков у большинства компаний.

Кредитор не имеет права обязать оформить полис у конкретной страховой компании, это будет расцениваться как навязывание дополнительных услуг и грозит штрафом за ограничение конкуренции.

Алгоритм действий для оформления страховки жизни и здоровья заемщика выглядит следующим образом:

отражение в кредитной заявке согласия на включение в договор пункта о страховании;

оформление договора на выдачу ипотечных средств;

обращение в страховую компанию для оформления полиса;

оплата тарифа и получение полиса;

представление банку оригинала полиса.

По истечении каждого года пользования заемными средствами, полис необходимо продлевать. Для этого можно обратиться в ту же страховую компанию, либо выбрать нового страховщика. На практике, при постоянном сотрудничестве с одной компании можно получить существенное снижение размера взносов на последующий период.

Куда обращаться?

Поскольку условия страхования жизни и здоровья граждан идентичны почти у всех крупных компаний на рынке, заемщик вправе самостоятельно выбрать страховщика. Требование ипотечного договора будет соблюдено, если в полис включены следующие условия:

сумма страхового возмещения соответствует размеру остатка по кредиту (соответственно, при ежегодном продлении полиса размер страхового покрытия может уменьшаться);

выгодоприобретателем указан банк, оформивший ипотеку;

страховка оформлена на весь состав заемщиков по договору (например, если займ выдан на обоих супругов, они должны оформить полисы и предоставить их в банк);

полисы должны оформляться на протяжении всего срока действия ипотечного договора, в противном случае заемщику грозит досрочный возврат кредита или повышение процентных ставок.

По состоянию на 2017 год в Сбербанке аккредитованы 16 страховых компаний, которые могут оформлять полис.

Перечень документов

Стоимость

Поскольку страховка оформляется на всю сумму остатка по кредиту, даже минимальные взносы влекут существенные траты для заемщика. Как правило, ставка составляет до 3% от суммы страхового покрытия. Уменьшить размер платежей можно путем самостоятельного выбора другой страховой компании.

Сумма затрат будет снижаться с каждым годом по причине постепенного погашения кредита.

Возврат НДФЛ

С целью стимулирования граждан оформлять полисы добровольного страхования, законодательство позволяет вернуть налог за страхование жизни по ипотеке. Налоговый вычет предоставляется при выполнении следующих условий:

полис должен быть долгосрочным — период действия не менее пяти лет;

для расчета суммы возврата налога используется совокупный показатель НДФЛ за предыдущий год, однако закон содержит ограничение по сумме — 120 тыс. рублей;

оформить вычет можно только в размере 13%, т.е. заемщик сможет вернуть не более 15600 рублей в год.

Для получения вычета необходимо заполнить декларационный бланк по форме 3-НДФЛ. Заемщик обязан самостоятельно рассчитать сумму вычета. Перечисление НДФЛ осуществляется в безналичной форме.

Преимущества страхования жизни и здоровья при взятии ипотечного кредита

Оформление страхового полиса не только влечет дополнительные затраты для заемщика. При наступлении возможного страхового случая и утрате трудоспособности, выплата компенсации позволит полностью или частично погасить ипотеку. В этом случае выплаты в пользу банка будут составлять:

при смерти гражданина — в размере 100% страхового возмещения;

при полной или частичной утрате трудоспособности — от 50 до 75%;

при временных расстройствах здоровья выплаты могут покрывать размер ежемесячного платежа.

Наличие страховки позволяет рассчитаться с банком даже при неблагоприятных последствиях для заемщика, когда он по причине болезни, травмы или инвалидности не может осуществлять платежи.

Это дает возможность избежать судебного процесса по взысканию долга и сохранить жилье.

Отказ от страховки

Отказ от оформления полиса повлечет отклонение кредитной заявки или повышение процентной ставки по ипотеке. Если заемщик досрочно погасил сумму кредита, он может потребовать расторжения договора страхования и получить обратно часть страхового тарифа. Сумма возврата будет зависеть от периода, прошедшего с момента выдачи полиса (чем раньше он обратится за расторжением договора страхования, тем большую сумму возврата получит).

Обязательно ли страхование при ипотеке?

Ипотека — долгосрочный жилищный кредит на покупку жилья под залог недвижимости. Как правило, банки кредитуют на крупные суммы. При этом спрогнозировать, будет ли заемщик своевременно вносить платежи, невозможно. Для банка ипотека, по сути, не является рискованным видом кредитования, поскольку выданный кредит можно вернуть за счет реализации залогового имущества. Но наряду с этим, в условиях кредитования фигурируют страховые обязательства, в частности, страхование жизни. Обычно, оно не является обязательным, но обеспечивает дополнительную безопасность сделки как для банка (в страховых случаях гарантом выплат является страховая компания), так и для самого заемщика, покрывая ряд рисков. Также при оформлении ипотеки предлагаются и комплексные страховые продукты.

Что входит в ипотечное страхование

Обычно кредиторы работают с аккредитованными страховыми компаниями, кэптивными фирмами, которые страхуют:

Часто для ипотеки СК предлагают комплексные страховки, которые включают все виды ипотечного страхования — недвижимость, титул, жизнь, ответственность. Такой пакетный продукт снижает финансовые последствия убытков и потерь, к которым привели сразу несколько событий.

Какие преимущества дает страховка жизни при ипотечном кредите?

СЖ — самый существенный расход, с которым заемщик сталкивается при оформлении ипотеки. Суммы платежей за год составляют от 7-18 тысяч руб. При этом, чем больше риски заболеваний, смерти заемщика, тем выше тариф. Но страхование жизни дает заемщику хорошие бонусы:

Чем меньше сумма долга по ипотеке, тем меньше страховой платеж. При досрочном погашении кредита часть уплаченных взносов СК возвращает застрахованному лицу (если нет ограничений в договоре). Кроме того, страховщики заинтересованы в привлечении клиентов, поэтому часто предлагают акции, позволяющие снизить взнос на 0,5-0,8%.

Страховку оформляют на получателя ипотечного кредита, созаемщиков, поручителей и других лиц, указанных в договоре ипотеки. Каждая компания утверждает перечень лиц, жизнь которых не может быть застрахована:

Есть страховщики, которые не отказывают таким лицам в заключении договора, а повышают тариф по причине рискованности страховки.

В программу страхования жизни СК могут включать риск причинения вреда из-за НС, недобровольной потери работы (сокращение численности сотрудников, ликвидация фирмы).

Оформление договора

Данные о сумме, сроке кредита, имеющихся диагнозах, фактах обращения к врачу, госпитализации обычно просят указывать в анкете клиента. При личном страховании СК интересует профессия клиента, его образ жизни (активность, занятия экстремальным спортом и другое). Такие данные влияют на оценку страховых рисков, тарифа. Клиент подает заявление о страховании, копию паспорта, СНИЛС, договора ипотеки. Если в анкете указаны серьезные, хронические заболевания, СК может понадобиться медицинское заключение о состоянии здоровья человека (или медицинскую карту). Все условия СЖ прописывают в договоре, который необходимо внимательно читать и обращать внимание на важные моменты.

Перечень страховых случаев по ипотеке

Стандартные страховые случаи, которые чаще всего прописываются в договоре о сохранности жизни и здоровья:

Стоит максимально внимательно изучать условия договора. Четкие формулировки исключают разночтения и возможные споры, гарантируют выплату возмещения.

В каких случаях компенсации не будет?

В большинстве случаев, компенсации не произойдет, если:

Важно! Если гражданин получил инвалидность, ему выплатили компенсацию, а потом он умер, то выплат по случаю смерти не будет. Если скрыл наличие профессионального или общего заболевания при заполнении анкеты для страхования, СК также откажет в выплатах.

Размер страховой премии и расчет ежемесячных выплат

Страховая сумма обычно равна кредитной задолженности. Тариф — 0,17-1% страховой суммы. Условия, повышающие коэффициент:

При ухудшении состояния здоровья клиента в период действия полиса страховую премию могут урезать (причина — скрыл реальное состояние здоровья).

Вид франшизы

Франшиза — часть ущерба в виде процента или фиксированной суммы, которую клиент возмещает за свой счет. Вид и размер определяют соглашением сторон. В страховании в основном применяют 2 вида франшиз:

Плюсы франшизы — экономия средств за счет меньших страховых взносов, скидки на покупку полиса, выгодно при крупных суммах ущерба.

Условия выплаты возмещения

При ипотеке есть свои особенности признания события страховым. Например, по риску «смерть» родственники умершего должны уведомить СК до окончания срока действия полиса, но не позднее года с момента события. Инвалидность — в течение срока страховки, но не позднее 6 месяцев после ее окончания. Временная нетрудоспособность — после 30 дней непрерывного больничного. После признания события страховым СК погашает банку всю сумму задолженности застрахованного лица. Возмещение по риску утраты трудоспособности производится за каждый день потери трудоспособности в размере 1/30 платежа по ипотеке.

Документы на выплату:

Важно! Пока деньги не перечислены кредитору, необходимо продолжать оплачивать ипотеку по графику, поскольку СК не компенсирует комиссии и пени за просрочку кредита.

Досрочное расторжение договора

Период охлаждения — 5-14 дней, в течение которых застрахованное лицо может можно досрочно расторгнуть страховку (без объяснения причин) и получить обратно все уплаченные деньги (если в этот период не наступил страховой случай).

Если период охлаждения пропущен, то расторгнуть договор СЖ вы можете в любое время в течение действия ипотечного кредита, так как это — добровольный вид страхования. Периоды, когда клиент может досрочно расторгнуть договор, размер денежных средств для возврата (25-75%) устанавливает СК.

Порядок расторжения договора страхования регулируется общими нормами ст. 958 ГК РФ, Законом «О защите прав потребителей».

Сумма для возврата = сумма уплаченной страховой премии минус дни, прошедшие со дня заключения договора до дня расторжения минус подоходный налог минус стоимость услуг агентского сопровождения.

Ответственность за невыполнение обязательств

Страхователь отвечает за предоставление ложной информации по объекту страхования. В этом случае страховщик имеет право взыскать с нарушителя убытки с зачетом внесенных страховых платежей.

Если страховой случай наступил по вине застрахованного лица, выгодоприобретателя, они лишаются возможности получения компенсации. Отсутствие вины доказывает нарушитель.

Ответственность за нарушение договора страхования устанавливает ст. 937 ГК РФ.

Частые вопросы по страхованию при ипотеке

Какие условия предоставления военной ипотеки?

Государственную программу льготного кредитования военнослужащих для покупки жилья регулирует ФЗ №117, который действует с начала 2009 года. Займы дают офицерам, рядовому составу, учащимся военных учебных заведений, которые не менее 3 лет участвуют в НИС (накопительно-ипотечная система). Срок кредитования — не более 25 лет. Сумма — до 2,2 млн. руб.

Что сделать для оформления:

Стартовый взнос — не менее 10% стоимости недвижимости. Если стоимость недвижимости будет выше, чем предусмотрено программой, недостающую сумму заемщик оплачивает собственными деньгами.

Страхование жизни является обязательным для военнослужащего (ФЗ-52 от 28.03.98г.). Банк не вправе требовать от военного заемщика еще раз застраховать жизнь для ипотеки.

Можно ли переоформить ипотеку на другого человека?

Переоформление может потребоваться при разводе, потере трудоспособности заемщика, переезде, существенном ухудшении материального положения. Замена заемщика разрешается только с согласия ипотекодержателя, при условии, что новый должник отвечает критериям кредитора в отношении уровня доходов, финансовой репутации, занятости (подтверждается документами).

В период подготовки и сбора документов, рассмотрения заявки прежний заемщик продолжает оплачивать кредит, чтобы не допустить просрочки. Для переоформления договора кредитор может потребовать от нового должника сделать оценку предмета залога. Страховку (жизнь, недвижимость, титул) оформляют на нового должника.

Можно ли гражданину России оформить ипотеку за рубежом?

Можно. До пандемии привлекательные условия предлагал Израиль (3,5%). В Испании можно было выбрать подходящую систему начисления процентных ставок — фиксированную (4-5,5%), плавающую (минимум 2% годовых), смешанную. Максимальный период кредитования — 40 лет.

Долгосрочные жилищные кредиты иностранные банки выдают на тех же условиях, что и в России, процедура оформления и пакет документов приблизительно одинаковый. Основная трудность в получении кредита — доказать свою платежеспособность.

Ипотеку оформляют в евро, долларах или местной валюте, поэтому граждане, получающие доходы в рублях, рискуют потратить больше денег, чем рассчитывали.

Выводы: плюсы и минусы страхования при ипотеке

Ипотечное страхование: что это и нужно ли от него отказываться

Ипотека – это, зачастую, единственная возможность для многих семей получить собственную квартиру. Однако многих отталкивают условия, которые банки выставляют клиентам, собирающимся получить займ. Среди этих условий – оформление страховки, которую многие заемщики не горят желанием оплачивать. Давайте разберемся, что это, для чего это нужно и можно ли безболезненно отказаться от страхования при оформлении ипотеки.

Теория: что такое ипотечное страхование и зачем оно нужно

Страховка, по определению – это возмещение убытков, которые потерпело физическое или юридическое лицо. Оформляя страховку, вы получаете гарантию, что, при наступлении страхового случая, вы получите возмещение из денежного фонда, сформированного из уплачиваемых вам страховых взносов.

Почему необходимо получить страховку при оформлении ипотеки? Все довольно просто. Для банка страховка – гарантия того, что долг по кредиту будет выплачен даже если с клиентом или с заложенным имуществом что-то случится. Это также позволяет банку снизить процентную ставку по ипотеке и увеличить срок кредитования. С другой стороны, заемщик, застраховавшись, может быть уверен, что его финансовые обязательства будут выполнены, если, например, он потеряет трудоспособность, не сможет получать доход, необходимый для выплаты кредита.

Тем самым страхование поддерживает надежность системы ипотечного кредитования, распределяя риски между заемщиком, банком и страховщиком.

Основная особенность ипотечного страхования в том, что выгодоприобретатель – это банк, выдавший вам кредит. Если при обычном страховании имущества возмещение получает владелец квартиры, то в случае со страхованием при ипотеке пострадавшим считается кредитор, в залоге у которого находится квартира.

Страхование залогового объекта – то есть купленной в кредит квартиры, – является обязательным в большинстве банков. Производить оплату страховых рисков можно как частями ежегодно, так и единым платежом. При это при единоразовой оплате договор заключается на весь срок действия по ипотечному кредиту или же разбивается на несколько частей. Ежегодное перезаключение страховки, при котором возможно каждый год вносить оплату, позволяет отказаться от заключения нового договора как только его обязательства перед банком будут выполнены.

Виды ипотечного страхования

К ипотечным видам страхования принято относить следующие типы:

Страхование объектов недвижимости

Страхование жизни и трудоспособности заемщика

Срок ипотечного кредитования очень велик, и на его протяжении с заемщиком могут произойти различные ситуации – от травм и болезней до частичной или полной потери трудоспособности и смерти. Застраховаться от всего этого стоит в обязательном порядке, ведь, если что-то из этого произойдет, вы больше не сможете зарабатывать и, соответственно, выплачивать кредит. Ипотечные обязательства никуда не денутся, а финансовая нагрузка лишь увеличится. Кредитор же не может интересоваться жизнью заемщика и его финансовой ситуацией. Если у вас нет финансового ресурса, который вы сможете использовать в случае наступления страхового случая, стоит застраховать свою жизнь и трудоспособность. Тогда расходы возьмет на себя страховая компания.

Страхование титула при покупке квартиры

Этот вид страхования защищает заемщика и кредитора от утраты права на собственность в случае возникновения претензий на право собственности от третьих лиц. Застраховать титул также важно, ведь это позволит минимизировать риски посягательства на приобретенную недвижимость и позволить обеспечить юридическую безопасность сделки. Однако стоит запомнить, что титульное страхование не вернет утраченный объект недвижимости, но защитит финансовые вложения.

Существует еще одна опция страхования, которая заключается в страховке гражданской ответственности перед третьими лицами – соседями заемщика, например. В этом случае страховка действует в случае затопления заемщиком квартиры соседей. Гражданская ответственность перед кредитором заключается в покрытии ущерба, нанесенного из-за неисполнения кредитором финансовых обязательств – при просрочках или невозможности совершать дальнейшие платежи, например, из-за сокращения на работе.

Обязательно ли страхование при ипотеке?

Если коротко – то обязательно. Причем это прописано в законодательстве. В ФЗ № 102-ФЗ “Об ипотеке” говорится о том, что заемщики обязаны застраховать предмет залога – то есть квартиру. Личное страхование, так же, как и титульное, в законе определяется как добровольное. При этом сами банки настоятельно рекомендуют оформить такую страховку. Да, она не обязательна, но это позволит снизить ставку кредита как минимум на 1%, так как займ не будет считаться слишком рисковым.

Вам навязывают личное и титульное страхование? На этот случай существует судебная практика, которая показывает, что в большей части случаев требование банка заключить договор страхования жизни, здоровья или титула и отказ от выдачи кредита без выполнения этого условия – злоупотребление свободой договора.

Указом ЦБ РФ в 2015 году постановлено, что заемщик имеет право отказаться от навязанного страхового продукта в течение 5 дней с момента подписания соответствующих документов. Сумма, уплаченная заемщиком, будет возвращена полностью.

Можно ли вернуть страховку по ипотеке?

Клиент банка может вернуть страховку по ипотечному кредиту. Как правило, в условиях договора страхования указано, что клиент может вернуть страховую премию в размере до 40−70% за неиспользованные годы, но только после того, как кредит будет полностью погашен, а в процессе выплат не произошел страховой случай. Можно вернуть часть премии и в процессе выплаты кредита, однако это будет невыгодно клиенту – банк поднимет процентную ставку на кредит.

Возвращаем страховку после выплаты ипотеке

После того, как клиент выплатил ипотеку досрочно, он может получить справку о том, что долг по ипотеке возвращен до истечения срока платежа. Оформление такой справки может занять до месяца. С этой справкой заемщик может обратиться в страховую компанию и составить заявление о возврате средств, к которому, кроме справки, прикладываются другие документы – о них нужно уточнить у сотрудников страховой компании. Также к заявлению нужно приложить номер банковского счета для перевода средств, не использованных по страховке.

После этого остается лишь дождаться решения страховой компании о возврате средств. Как правило, в договоре оговаривается время, за которое клиент получит ответ, однако если в официальных бумагах нет такого пункта, срок рассмотрения заявления может достигать одного месяца.

Если страховая компания приняла положительное решение, деньги переводят на счет, который клиент указал в заявлении. Их можно использовать на любые свои нужды.