чем плох золотой стандарт

К каким последствиям привёл отказ от золотого стандарта

В СМИ можно встретить много спекуляций о том, что главная причина финансовых кризисов – отказ от золотого стандарта. Активно обсуждается и тема возврата к прежней системе. Давайте посмотрим, что скрывается за этим звучным словосочетанием, и насколько верны постулаты о его универсальности.

История золотого стандарта

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Золотой стандарт – это система, в которой каждая банкнота обеспечена фиксированным количеством драгоценного металла. Ее классическая форма допускает, что любой человек вправе свободно обменять купюры на золотые монеты или слитки. В такой ситуации правительство не может печатать бумажные деньги в неограниченном объеме.

Впервые золотой стандарт был утвержден в Великобритании в 1821 г. Это позволило фунту стать главной резервной валютой. Золото было выбрано благодаря своим уникальным характеристикам:

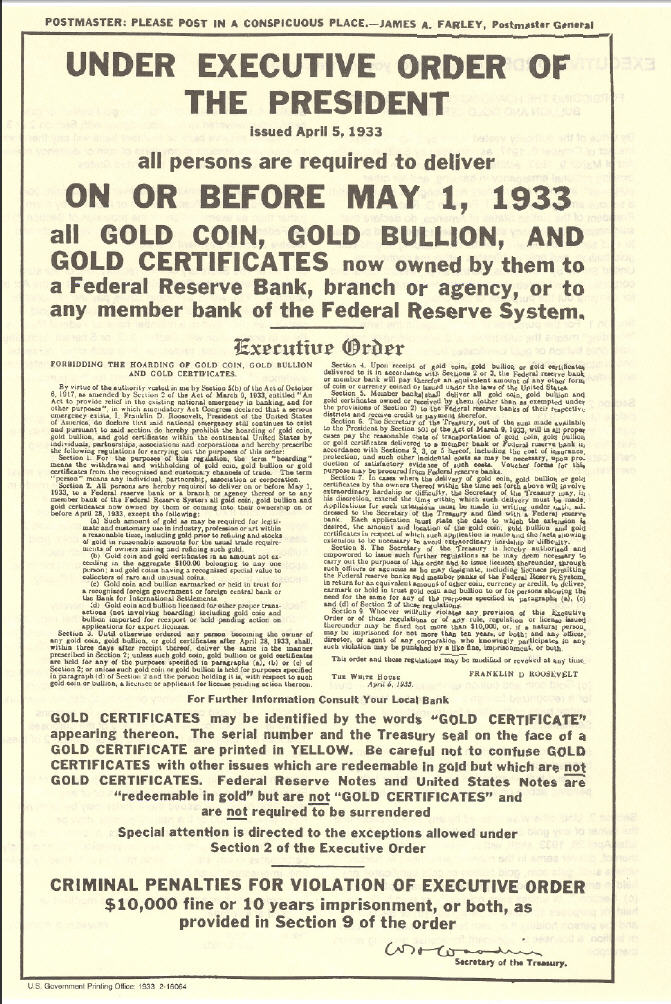

Постепенно к такой системе перешли все ведущие страны, включая США. Но в первозданной форме она просуществовала менее 100 лет. Уже в период Первой мировой войны европейские страны приостановили свободную конвертацию банкнот в золото. В Америке это произошло в 1933 г., поскольку правительство нуждалось в наращивании денежной массы для выхода из Великой депрессии.

Попытки возврата к прежней системе после стабилизации ситуации не увенчались успехом. Сначала была ограничена минимальная сумма обмена: затребовать золото мог только тот, кто был достаточно богат, чтобы выкупить слиток весом 12,5 кг. Благодаря этому большая часть денежной массы, находящаяся на руках недостаточно состоятельных людей, отсекалась от конвертации.

Затем обмен на золото был остановлен, вместо него желающим избавиться от банкнот выдавались т. н. девизы. Они являлись платежным средством и могли быть конвертированы в металл.

Чёрный лебедь: как и когда он прилетает к инвесторам

Пять исключительных свойств чёрного лебедя для инвестора

Как золотой стандарт оказался на свалке истории

Экономика не такая точная наука, как, скажем, физика. Ведь она изучает общество, которое, в отличие от физических объектов, быстро развивается и усложняется, в частности в ответ на появление новых экономических теорий. Поэтому неудивительно, что на некоторые, в том числе и очень важные для общества, вопросы экономисты пока не могут дать удовлетворительных ответов и спорят друг с другом.

С другой стороны, спорных вопросов не так много. В 2012 году Чикагская школа бизнеса провела опрос 41 авторитетного экономиста (полных профессоров ведущих семи факультетов экономики в Америке) по 80 ключевым вопросам экономической политики. Оказалось, что в среднем экономисты скорее согласны, чем не согласны друг с другом. Например, на вопрос, сможет ли денежная политика ФРС 2011 года повысить американский ВВП 2012 года хотя бы на 1%, ни один экономист не ответил положительно — 37% не согласились, а 11% не согласились в сильной степени, остальные не ответили или затруднились с ответом. Примерно в половине (32 из 80) случаев дело обстояло именно так: в ответах на эти вопросы не было одновременно вопросов, по которым были одновременно хотя бы один ответ «согласен» и хотя бы один «не согласен». Да и в остальных случаях респондентов, несогласных с большинством своих коллег, было всего лишь 10%.

Какой же вопрос больше других объединил экономистов? Это вопрос о золотом стандарте.

Ни один экономист не затруднился с ответом на этот вопрос, ни один не согласился (в сильной или слабой степени) с тем, что золотой стандарт полезен. Для профессионального экономиста такой результат очевиден: отказ от золотого стандарта и переход к современной денежной политике — это одно из ключевых макроэкономических изобретений XX века. Но не надо забывать, что среди неэкономистов в последние годы разговоры о золотом стандарте стали крайне популярными. Один из ведущих кандидатов от Республиканской партии США в президенты — Рон Пол — сделал золотой стандарт ключевым вопросом своей предвыборной программы. Почему призывы вернуться к золотому стандарту стали настолько распространены именно сейчас?

Ответ очень прост — кризис 2008 года, банкротство, казалось бы, непотопляемых финансовых институтов и снижение суверенных рейтингов ведущих западных стран обострили вопрос о «безопасных активах». Безопасные активы играют крайне важную роль в экономике. Каждый экономический агент выбирает оптимальный баланс между риском и доходом в своем портфеле; этот баланс, как правило, подразумевает включение в портфель нетривиальной доли безопасных активов. Поэтому спрос на безопасные активы есть в любой экономике. Именно поэтому сейчас — при огромных бюджетных проблемах в Америке и Европе — американские и немецкие облигации удается размещать под нулевую доходность. Ведь именно эти бумаги воспринимаются инвесторами как безрисковые.

Но ни нефть, ни золото сами по себе не являются ключевым потребляемым продуктом — и домашние хозяйства, и предприятия потребляют широкую корзину продуктов и услуг. Поэтому безопасный актив тот, чья доходность предсказуема не по отношению к какому-то одному продукту, а по отношению ко всей потребительской корзине (или, например, к корзине, составляющей ВВП страны).

По этим показателям за последние пять лет покупательная способность доллара практически не изменилась (совокупная потребительская инфляция за это время была равна 11%). В то же время, если измерять покупательную способность доллара в унциях золота или баррелях нефти, то она изменялась в разы. Понятно, что этот способ ненадежен. Несмотря на всю парадоксальность этого утверждения, золото является гораздо более рискованным активом, чем бумажный доллар, подкрепленный денежной политикой ФРС (отвечающей как раз за устойчивость его покупательной способности).

Еще одно простое доказательство нелогичности аргументов адвокатов золотого стандарта — это ситуация внутри еврозоны.

Как правило, сторонники золотого стандарта критикуют концепцию евро и говорят, что именно золотой стандарт может его заменить. Но проблемные страны еврозоны как раз и доказывают опасность золотого стандарта. Критики евро говорят о том, что, если бы Греция имела свою валюту, проблемы греческой экономики мгновенно бы привели к девальвации драхмы и Греция сразу же восстановила бы свою конкурентоспособность. Но девальвация — это именно то, что невозможно сделать при золотом стандарте, ведь курс валюты фиксирован. В этом смысле с точки зрения каждой страны — члена еврозоны внутри еврозоны золотой стандарт уже существует. Только местные валюты привязаны не к золоту, а к евро, о покупательной способности которого заботится независимый Европейский центральный банк.

Почему ФРС и ЕЦБ удается убедить рынок в том, что доллар и евро — это безопасные активы? Можно ли то же самое сделать с рублем и юанем? Об этом — в следующей колонке.

Что такое золотой стандарт?

Также с глубокой древности были известны дешевые медные деньги, порой изготовляемые наспех и с плохим качеством (если верить Аристофану, упомянувшему об этом факте в одной из комедий). К золотым монетам уважения было куда больше — Александр Македонский первым попробовал запечатлеть на них собственный профиль.

Предпосылки появления

В средние века количество серебра и золота в Европе уменьшается — оно утекает на Восток в обмен на экзотические восточные товары. Собственно товары средневековой Европы, которые могли бы стать предметом бартерных сделок, Восток не интересуют. Параллельно растет население самой Европы, что еще больше увеличивает дефицит драгоценных металлов — одной из причин такого дисбаланса стала эпоха географических открытий, не в последнюю очередь направленных на стремление найти новые источники золота.

Что такое золотой стандарт? Это обеспечение государственных денежных знаков определенным количеством золота, которое можно было получить на руки в банке. Т.е. государство сказало людям: мы обеспечим обмен выпущенных нами удобных в обращении эквивалентов на ценный металл.

Эквиваленты (бумажные деньги) в свою очередь появились потому, что количество финансовых операций в мире стремительно росло и перемещение больших масс золота и серебра становилось все более проблематичным. Быстро появилась и проблема подделки эквивалентов — но она существовала и при использовании ценных монет (обрезание краев, сплавы и пр.).

Первые бумажные деньги появляются в Европе еще в 17 веке (до того ходили лишь долговые расписки). Впрочем, первый шведский опыт 1661 года привел к сильному обесцениванию банкнот, а население с недоверием отнеслось к непонятной бумаге, предпочитая знакомый и более ценный по себестоимости металл.

В 18 веке удобная легкая бумага медленно завоевывает свое место в экономике — однако возникают проблемы с расчетными курсами на внешнем рынке и постепенно зреет идея опереть купюры на надежный и проведенный временем ценный стандарт. Золото подходило для него почти идеально — почему была сделана ставка именно на желтый металл:

маленький вес оценивался в крупную сумму

простая идентификация по весу металла

Итого, суть золотого стандарта сводилась к тому, чтобы придать бумажным деньгам равнозначную золоту ценность, тогда как взаиморасчет купюрами на всех уровнях был гораздо удобнее. При этом золото иногда было, а не иногда не было в хождении параллельно с денежными знаками, которые его представляли — однако от полноценного перехода с бумажных денег на золотой стандарт потребовалось еще около 100 лет.

Мир в эпоху золотого стандарта

Локомотивом при введении золотого стандарта выступила Британия, которая ввела его в 1816 году (бумажные деньги появились в Британии в конце 17 века), причем вплоть до первой мировой войны фунт оставался главной мировой валютой. Эксперимент был признан для экономики удачным и за Британией последовали другие страны.

Произошло это, впрочем, далеко не сразу, зато практически одновременно в 1870-е годы: в 1871 году введением золотого стандарта отметилась Германия, в 1873-75 годах — 9 европейских стран, включая скандинавские, а также Франция и Швейцария; наконец, в 1879 году золотой стандарт приняли в США.

Однако экономические результаты этих стран после введения стандарта оказались куда менее впечатляющими, чем ожидалось. В России золотой стандарт прошел краткий период с 1897 года до начала первой мировой войны, отменившей обмен бумажных денег на золото — хотя в первые 20 лет Советской власти имелись спекуляции по возрождению золотого эталона.

После начала первой мировой войны мировую экономику охватывают невиданные ранее потрясения (чего стоят только закрытые в течение несколько месяцев основные биржи). Как известно, в кризисные времена спрос на золото резко растет и бумажные деньги очень быстро перестают соответствовать установленному курсу желтого металла.

В результате золотой стандарт действует в Британии в 1915-20 годах скорее формально, а курс фунта падает к доллару примерно на четверть — в 1920 году за фунт дают уже не 4.9, а только 3.2 доллара. В 1925 году фунт восстанавливает прежнюю стоимость, но это стоит стране 15 лет экономической депрессии (хотя США в скором времени переживет еще более глобальное падение).

Первый сбой системы произошел на пике этого кризиса: в сентябре 1931 года Английский банк отказался продавать золото. В мире царит паника. Фунт снова падает к доллару практически до тех же отметок (3.5 доллара за фунт), многие страны начинают отказываться от золотого стандарта.

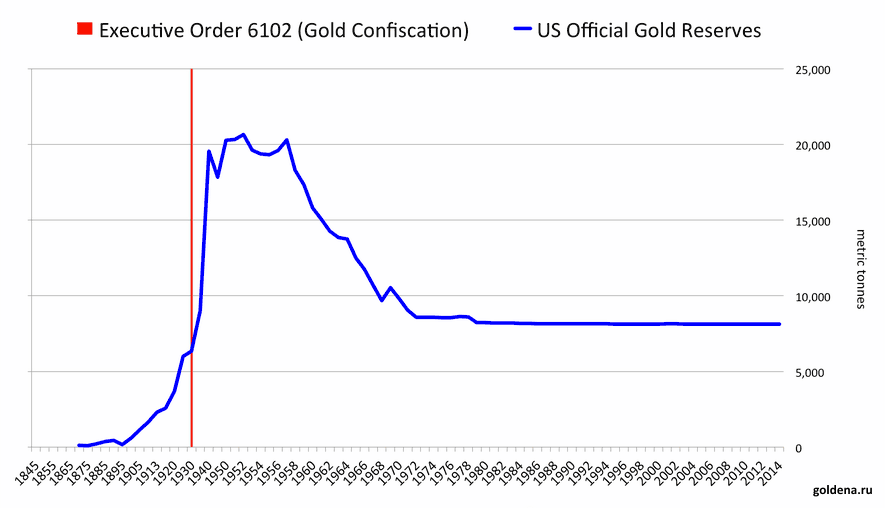

Полученное золото переправлялось в специальное хранилище Форт Нокс. За ценные бумаги и контракты в золоте (в том числе государственные), ходившие до принятия закона, были сделаны выплаты по старому курсу — а само золото перестало быть легальным платежным средством. Можно сказать, что государство «нагрело» население, но в обмен обеспечило выход страны из сильно затянувшегося кризиса. Курс в 35 долларов за унцию остается неизменным до 1971 года.

В последующие 20 лет европейские экономики постепенно выбираются из-под кредитного бремени. Германия очень удачно, но далеко не у всех все гладко — так, в 1949 году переоцененный фунт вновь девальвируется на 35%, а в 1958 году французский франк падает почти на 20%). Но основные трудности были впереди.

В ноябре 1964 года Английский банк «всем миром» собирает кредит в 3 млрд. долларов во избежание девальвации франка, попавшего под атаку спекулянтов — следует почти детективная история о том, как крупнейший в мире (на тот момент) кредит одобряется государственными банками множества европейских стран буквально за несколько часов.

Это дает Англии кратковременную передышку — но тем не менее через 3 года средства заканчиваются, а британская экономика по-прежнему не вдохновляет. В результате 18 ноября 1967 года фунт все-таки падает к доллару почти на 15%. В течение нескольких следующих месяцев это приводит к резкому взлету цены на золото — становится очевидно, что золотой денежный стандарт больше не работает, а изъятия, запреты и внешнее кредитование не в состоянии постоянно решать мировые проблемы. Меняться нужно системе.

Де Голль, на тот момент уже 75-летний старик, выиграл свою последнюю битву — золото направили во Францию, зачислив в казну. В результате у Франции появилось около 1200 тонн золота, а в США уменьшился и без того снижающийся с конца 1950-х золотой запас:

Промежуточный шаг к новой системе сделала в 1969 году Германия, перейдя на плавающий курс к доллару — и всего через месяц марка укрепляется к нему на 10%. Начало 70-х отмечено проблемами в политике и экономике США и дальнейшим ослаблением авторитета доллара; в конце 1971 года доллар падает к золоту на 7.5%.

Золото после отмены золотого стандарта

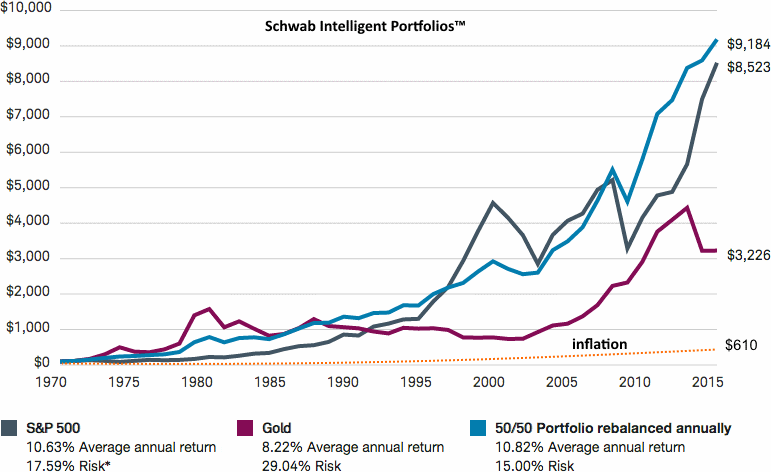

Является ли золото эффективным инвестиционным инструментом, если рассмотреть его с 1970 года, т.е. практически с момента отмены золотого стандарта? На графике выше (в логарифмической шкале) в это время виден заметный взлет, так что вопрос вполне логичный.

Итого, данные говорят нам, что за 45 лет доходность золота уступает результату американского фондового рынка, причем достигнута она с заметно большим риском (размахом колебаний, 29% против 17.6%). Разница в 2.4% годовой доходности на дистанции вылилась в почти трехкратное преимущество американских акций.

Однако если взять портфель из 50% золота и 50% акций (с ежегодной ребалансировкой ), то его доходность превзойдет обе кривые, причем достигнута она будет с меньшим, чем в обоих случаях, риском! Ошибки нет — это работает портфельная теория, а неожиданный на первый взгляд результат получается благодаря низкой корреляции кривых.

Но это отнюдь не означает, что следующий отрезок схожей длины принесет тому же портфелю новые 11% годовых. В золоте не отражен бизнес, в нем заложен в первую очередь страх, стремление инвесторов к надежности в смутные времена кризисов и военных конфликтов.

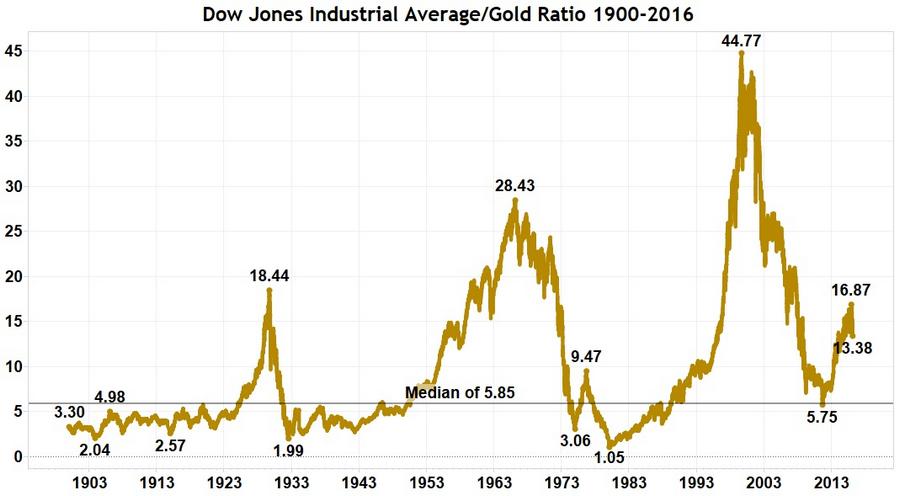

То, что на протяжении длинного инвестиционного горизонта золото может не принести пользу, видно на отрезке с конца 70-х до начала 2000-х годов — фактически более чем за 20 лет цена желтого металла не проявляла тенденции к росту. Для рынка США схожий отрезок был только раз во время Великой Депрессии — 20 лет инвестирования в индекс американских акций всегда приносили прибыль. По-разному можно оценить еще один график (по данным National Inflation Association):

Отношение выше показывает, сколько золота требовалось для приобретения одной акции Dow Jones. С одной стороны мы видим, что на пиках фондовых максимумов (1929, 1964 и 1999 годы) это отношение последовательно брало новые высоты, тогда как кризисы соответствуют дешевому рынку с минимальным значением вплоть до единицы.

Следующий виток может быть достигнут как ростом фондового рынка, так и падением цены на золото — или же тем и другим одновременно. Но с другой стороны уровень 2009 года был и в 1920-х, и в 1950-х годах. Относительно среднего значения американский рынок на сегодня выглядит к золоту хотя и переоцененным, но скорее на умеренную величину.

Золото непредсказуемо — от него ждали взлета во время каждой программы количественного смягчения QE в США, которые можно свести к выпуску виртуальных долларов. Но последние программы на рост золота не повлияли. По расчетам Кийосаки, который золото весьма любит, при привязке всей сегодняшней наличности США к золотой унции последняя стоила бы порядка 10-15 тысяч долларов. Но возвращаться к золотому стандарту мир пока вряд ли намерен. Так вкладывать ли в золото и сколько? Зависит от ваших взглядов.

Плюсы и минусы золотого стандарта

Небольшое резюме по написанному выше. Трудно сказать, считать ли это плюсом или минусом, но золотой стандарт обеспечил фиксированные курсы валют. Деньги при этом имели постоянную ценность — инфляция в среднем фактически отсутствовала, особенно до кризисных 1930-х годов. Сегодня же с целью хотя бы затормозить падение стоимости наличных их нужно класть на депозит, что влечет за собой ряд неудобств (потеря ликвидности для большей процентной ставки) и рисков (банкротство банка).

Возможность обменять бумагу на физическое золото в ближайшем банке внушала большую уверенность в защите от кризиса. Финансовая система тоже была относительно предсказуемой — Великая Депрессия пришлась на золотой стандарт, но по сравнению с современным миром возможности надувания пузырей оказывались более ограниченными.

С другой стороны известно, что для развития экономики необходима небольшая инфляция — ее отсутствие тормозит экономический рост. Печать денег в рамках золотого стандарта требует увеличения государственного золотого запаса. В кризисы спрос на золото резко возрастает, что вызывает большие сложности при сохранении прежнего баланса.

В спокойные же времена возможно перепроизводство товара, что ведет к укреплению денег (Великая Депрессия проходила при заметной дефляции, что пришлось на руку владельцам облигаций надежных компаний). Понижение цены на товар для сохранения паритета в этом случае ухудшает производственную ситуацию.

Возможно ли возвращение к золотому стандарту?

Сегодня время от времени поднимается вопрос о возврате к золотому стандарту. Однако этот процесс кажется слишком сложным и в целом неосуществимым. Основная причина, почему это направление рассматривается — нестабильность национальной валюты и пузыри на рынках (например, пузырь доткомов или недвижимости в 2008 году, столкнувший миллионы американцев со значительными трудностями).

Тем не менее сегодняшняя система при всей ее сложности и несовершенстве направлена на глобальное взаимодействие, тогда как золотой стандарт скорее отвечал интересам изолированных экономик и свое дело (лучше или хуже) выполнил. К экономике сегодня пожалуй лучше всего подходят слова У. Черчилля, сказанными о политике: «Демократия — наихудшая форма правления. Если не считать всех остальных.»

Золотой стандарт

Много тысячелетий золото выполняло монетарные функции, выступая мерой стоимости товаров. Однако в настоящий момент времени деньги уже не обеспечены драгоценным металлом. По сути, они обеспечены лишь доверием граждан к своему государству. В данной статье будет рассказано о модели золотого стандарта. Почему от него отказались. И можно ли его возродить.

Что такое золотой стандарт и зачем он нужен

Золотой стандарт – это система, при которой денежные знаки обеспечиваются некоторым количеством золота. В античные времена и Средневековье деньгами были монеты, изготовленные из настоящего золота, серебра или бронзы. То есть можно было говорить о металлических деньгах.

Золото и серебро занимали главное место в этой системе, т. к. эти металлы являются драгоценными – они не подвержены коррозии, химически нейтральны, при этом пластичны, можно проводить идентификацию на основе их физико-химических свойств. Металлическую монету – независимо от чеканки – можно взвесить и произвести другие процедуры по экспертизе, и таким образом определить ее подлинность. За несколько таких драгоценных монет можно купить большое количество товара. При этом их удобно переносить с места на место.

И они не портятся со временем. При желании золотую монету даже можно легко разделить на мелкие части. В этом случае она перестанет быть привязанной к своему номиналу и не будет обеспечена властью конкретного правителя, на территории которого производится чеканка. Но сам металл не потеряет своей ценности, его можно будет сбыть ювелирам. То есть использование золотых и серебряных монет в торгово-обменных операциях продиктовано просто удобством и стремлением к стандартизации.

Золото является более дорогим (оно меньше распространено), поэтому аккумулирует в себе больше стоимости. Именно оно всегда играло ключевую роль. Серебро же позволяет изготавливать монеты для мелкой торговли. Серебряный стандарт часто действовал одновременно с золотым. В определенные периоды времени в ходу были и монеты из бронзы. Но они были вытеснены золотыми и серебряными.

История золотого стандарта

В широком смысле слова под золотым стандартом можно понимать вообще любую монетарную систему, в которой деньги привязаны к золоту. Но эта система в истории претерпевала изменения.

В античные времена в основном использовались монеты из золота и серебра. В различные периоды содержание металла в монетах менялось. Обычно от этого зависела их покупательная способность. Но важным было именно то, что все-таки монета изготавливалась из драгоценного металла. То есть она сама по себе была ценной. Такая система характерна для древнего мира. Чеканные монеты из золота уже существовали в VII в. до н. э., а, возможно, и раньше. Но они постоянно истирались и со временем теряли в весе, поэтому их реальная стоимость снижалась по сравнению с номиналом. Также были проблемы при транспортировке больших объемов.

Со временем в Средневековье начали появляться деньги, которые сами по себе не содержали какое-либо количество благородного металла. Но при этом их можно было обменять на данный металл у государства (держателя металла). Таким образом, деньги становились обязательством, обладающим правом обмена на золото или серебро, а гарантом обмена выступала государственная власть. То есть речь идет уже об обеспеченных валютах с фиксированным курсом. Обычно в качестве подобных денег использовались бумажные сертификаты. Они активно применялись в торговых операциях. В случае падения власти – такие деньги стремительно обесценивались. Ведь право обмена уже никто не мог гарантировать. А сам материал, из которого эти деньги изготавливались, практически ничего не стоил. Но зато пользоваться бумажными деньгами было удобно.

Неким средним вариантом можно назвать билонные монеты. В отличие от бумажных денег они содержали в себе определенное количество драгоценного металла. Но это количество в сплаве было незначительным. А номинал такой монеты был намного выше стоимости самого сплава.

Определить в истории точное время перехода от одних принципов золотого стандарта к другим довольно сложно. Но к 19-му веку в большинстве стран в качестве денег использовались либо бумажные сертификаты, либо билонные монеты. Ключевую роль в мире в то время выполнял британский фунт стерлингов. Его курс был привязан к золоту. А сами денежные знаки (в виде бумажной валюты) свободно конвертировались в определенное количество драгоценного металла.

В XX веке начались серьезные перемены. После Первой мировой войны Англия, имея ослабленную экономику, пыталась всячески поддерживать доверие к своей валюте. Но это удавалось с трудом. В итоге фунт пришлось девальвировать, отказавшись от золотого стандарта. Примеру Британии последовали и некоторые другие страны. С этого времени на первое место в мире начинает выходить американский доллар.

Однако Великая депрессия привела к тому, что от золотого стандарта частично стали отказываться и в США. Для выхода из кризиса доллар также был девальвирован (чтобы не сдерживать рост денежной массы). Хотя привязка к драгоценному металлу еще сохранялась.

В конце Второй мировой войны США создали Бреттон-Вудскую систему. В соответствии с ней доллар привязывался к золоту по фиксированному курсу и начинал свое хождение по всему миру. Америка на тот момент обладала крупнейшим запасом драгоценного металла. Благодаря этому она смогла замкнуть на себя всю финансовую систему мира (за исключением разве что СССР).

В 1970-ых годах Бреттон-Вудская система рухнула. Возникли дисбалансы из-за роста долларовой массы и сокращения золотых запасов. В итоге США перестали конвертировать свою валюту в драгоценный металл по фиксированному курсу. Происходит окончательный отказ от золотого стандарта.

На данный момент времени золотой стандарт нигде не применяется. Все валюты обеспечены только верой в исполнение обязательств государства, верой в национальную экономику и политическую систему страны.

Плюсы и минусы золотого стандарта

Специалисты до сих пор спорят, какая модель лучше – прежняя, на основе золотого стандарта или нынешняя инфляционная. В соответствии с последней денежная масса, постоянно расширяясь за счет кредитования, покрывает собой товарную массу, и таким образом образуется некий баланс. Умеренная инфляция в рамках 2-5% считается нормальной и даже желательной. Для держателей денег это негативный момент, который отсутствовал при предыдущей системе, когда курс валюты привязывался к драгметаллу. Но причины для отказа от старой модели также имеются. Попробуем определить – какие плюсы и минусы (в сравнении с нынешней инфляционной моделью) давал золотой стандарт.

Плюсы:

Минусы:

Как видно, у золотого стандарта есть свои преимущества и недостатки. Он в некоторой степени выгоден обычным людям. Но зато ограничивает доходы банков и компаний, не позволяя чрезмерно разрастаться кредитной системе и получать сверхприбыль от потребительского бума.

Стоит заметить, что государства начали отказываться от золотого стандарта именно в те периоды, когда испытывали серьезные трудности. И корень зла был не в самой модели, а в тех проблемах, которые образовались в экономической системе.

Великая депрессия началась из-за кризиса перепроизводства. Выпущенных товаров стало больше по сравнению с денежной массой. В итоге началась дефляция и последующее за этим снижение производства. Затем произошла паника на финансовых рынках, которая серьезно усугубила ситуацию. А далее – запустился процесс делевериджа (сокращение количества кредитов). Дело в том, что денежная масса формируется за счет системы кредитования. По своей сути она представляет наличные деньги (денежная база) плюс займы в банках. Когда начинается череда банкротств – объем займов падает, и денежная масса сжимается.

Стоит заметить, что накануне Великой депрессии на бирже еще была широко распространена маржинальная торговля – игроки вели спекуляции не на собственные деньги, а на заемные. Поэтому рынки росли в определенной степени за счет несуществующих денег. Когда произошел обвал – игроки, естественно, оказались не способными вернуть эти заемные средства. В результате началась паника. Люди стали терять деньги. Брокеры стали терять деньги. И далее последовала череда банкротств как физических, так и юридических лиц. Запустился тот самый делеверидж. Причем – как в реальной экономике (из-за сокращения производства), так и в финансовом секторе (из-за падения рынков). Кульминацией стало массовое изъятие вкладов из банков, что значительно этот делеверидж усилило.

Для выхода из кризиса и решили частично отменить золотой стандарт – чтобы можно было увеличивать денежную массу, не оглядываясь на запасы драгоценного металла.

Однако если проанализировать ситуацию, то возникает вопрос – а, может, причиной всего стало просто чрезмерное раздутие кредитной системы и неконтролируемый рост производства товаров? Что, если не раздувать денежную массу до таких высоких значений по отношению к денежной базе? Что, если ограничивать количество выдаваемых займов? Тогда и сжатие денежной массы в случае кризиса не будет ощущаться так сильно. А что, если более тщательно рассчитывать производство продукции, соотнося ее объем с реальным потреблением? Тогда и в случае кризиса не придется закрывать столько заводов.

А что, если ограничить маржинальную торговлю на бирже и разрешить торговать только на собственные средства? Тогда рост индексов будет больше соответствовать реальному положению компаний, не будут надуваться таких размеров пузыри, и падение котировок в случае кризиса будет не столь значительным. Таким образом, причиной Великой депрессии стал отнюдь не золотой стандарт, а изначальная порочность финансовой системы. Золотой стандарт отменили лишь для того, чтобы можно было решить образовавшиеся проблемы. Но можно было и не допускать этих проблем.

После Великой депрессии Америка – чтобы взять под контроль мировую финансовую систему – сначала ввела золотодолларовый стандарт. А потом отменила его, когда поддерживать систему стало невозможно, и перешла на инфляционную модель. Все остальные государства последовали примеру Америки, не имея возможности с ней конкурировать. А с падением СССР мир и вовсе стал однополярным. Сейчас американские власти занимаются активной пропагандой инфляционной модели развития и дискредитацией золотого стандарта, умалчивая о том, что свою собственную империю они построили именно на золотом стандарте.

Интересно и то, что в настоящий момент времени мир снова столкнулся с кризисом перепроизводства. Его очертания обозначились в 2008 году. Сейчас за счет инфляционной модели выход из кризиса проходит более мягко, чем во времена Великой депрессии. Но процесс еще не закончен. Говорить о завершении кризиса пока рано. Его кульминация просто откладывается во времени.

Развитые страны наращивают долги и вливают в финансовую систему огромные объемы денег, девальвируя свои валюты. Однако проблемы не решаются. Сейчас ФРС США приостановила вливание денег, и отошла назад, понаблюдать за результатом. Но эстафетную палочку приняла Европа. А Япония продолжает девальвацию еще более отчаянно.

Если в гонку обесценивания валют снова вступит ФРС (из-за падения экономики США) – спасение будет только в золоте. А если действия Центробанков выйдут из-под контроля и будет нарушен баланс – то и вовсе произойдет катастрофа. Возможно, тогда модель золотого стандарта снова станет актуальной. Хотя сейчас возврат к ней выглядит практически невозможным – по крайней мере, трудно осуществимым.