чем отличается мсфо и рсбу

РСБУ и МСФО: все отличия в одной таблице

Чем МСФО отличается от РСБУ:

Прежде чем определить сходства и различия РСБУ и МСФО, расшифруем аббревиатуры и укажем особенности их применения.

Начнем с понятий: внутренние положения

По сути, РСБУ и МСФО — это стандарты бухучета. РСБУ — российские стандарты, а МСФО — международная стандартизация финансовой отчетности. Кроме того, в России с 2018 года используются и ФСБУ — новые федеральные стандарты бухучета. Их утверждает Минфин.

Российские стандарты бухгалтерского учета, или РСБУ в бухгалтерии, — это такое нормативное регулирование, действующие нормы и положения по ведению бухучета и составлению отчетности, которые обязательны к применению всеми российскими экономическими субъектами. Иными словами, РСБУ должны применять все организации, в том числе бюджетные учреждения и некоммерческие организации.

Стоит отметить, что для бюджетников Минфин разработал отдельные положения и инструкции по ведению бухучета. Например, в государственных и муниципальных учреждениях следует применять единый план счетов (инструкция № 157н). Но эти нормативы относят к российским стандартам: назначение РСБУ — стандартизировать порядок ведения бухучета в России, отдельно для коммерции и для бюджета.

Международные постулаты

Международные стандарты финансовой отчетности, или МСФО, — это концептуальные правила подготовки и составления отчетности, которые используют компании международного уровня. Например, если организация использует иностранные капиталы и инвестиции, имеет зарубежные филиалы либо предприятие самостоятельно инвестирует в иностранный бизнес.

Также МСФО должны применять компании, акции которых представлены для реализации на зарубежных рынках и биржах ценных бумаг. Это правило действует и в отношении иностранных корпораций, чьи акции реализуются на московских биржах.

Эксперты КонсультантПлюс разобрали, как внести изменения в учетную политику в целях перехода на МСФО. Используйте эти инструкции бесплатно.

Ключевое отличие РСБУ от МСФО в том, что российская стандартизация больше нацелена на документальное оформление, а международная — на экономическое содержание операций. Несмотря на то, что Минфин одобрил применение МСФО для составления бухгалтерских отсчетов на территории РФ, контролирующие органы (ФНС) бухотчетность, составленную по международным правилам, не примут. В то же время иностранные партнеры или инвесторы не захотят знакомиться с отчетами, которые предусмотрены российским законодательством.

Все дело в том, что прибыль по МСФО и РСБУ — это совершенно разные экономические показатели. И различие этих терминов не только в показателе прибыли и формате операций. Проведем всестороннее сравнение стандартизирующих систем.

Международные и российские стандарты: сравнение

Провести такое сравнение поможет таблица соответствия российских стандартов по бухгалтерскому учету и МСФО и их базовых различий. Итак, разберем ключевые признаки международных и российских стандартов с учетом основных принципов учета.

Основной принцип учета и отчетности

Международные стандарты (МСФО)

Российские стандарты (РСБУ)

Цели сбора, обобщения и систематизации данных в отчетности, состав и назначение форм финансовой отчетности по РСБУ и МСФО

Финотчетность используется для анализа текущего положения дел и для принятия управленческих решений.

Составление отчетности необходимо для предоставления данных в контролирующие органы, собственникам для распределения прибыли, российским инвесторам и банкам, которые выдают долгосрочные кредиты.

В первую очередь, отражаются операции, имеющие наибольшее экономическое влияние на финансовый результат. Причем суждение бухгалтера в данном вопросе является определяющим фактором.

Все факты хозяйственной жизни учреждения отражаются в учете соответствующим образом, независимо от экономической значимости.

Учет доходов и расходов субъекта: принцип соответствия показателей

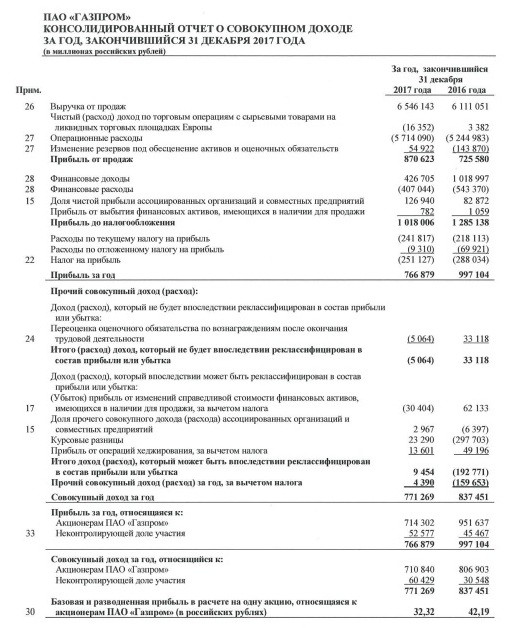

В МСФО часть доходов и расходов не учитывается при формировании финансового результата, образуя так называемый совокупный доход.

Доходы и расходы связаны с финансовым результатом. При отсутствии дохода расход учесть невозможно, он будет учтен только после первой реализации (п. 19 ПБУ 10/99).

Для отчетов, составленных по международным принципам, период определяется произвольно. То есть никакой привязки к календарному году нет.

Отчетный период равен одному календарному году — с 1 января по 31 декабря включительно.

Исключения предусмотрены только для вновь созданных предприятий и организаций (дата создания — 31 декабря).

Подразумевает формирование отчетных данных по группе взаимозависимых субъектов. Например, отчеты составляются по всей корпорации, включая головное учреждение и обособленные подразделения и филиалы.

Консолидация отчетов широко используется в бюджетной, банковской, страховой сферах (ст. 2 208-ФЗ от 27.07.2010). Так, к примеру, все учреждения обязаны составить индивидуальный баланс, затем направить отчет вышестоящему распорядителю для консолидации. В итоге бюджетная отчетность формируется не только отдельно по учреждениям, но и по распорядителям, главным распорядителям и так далее.

Допускается формирование отчетности в функциональной валюте.

Напомним, что функциональной валютой для предприятия признается та денежная единица, в которой осуществляются основные виды расчетов и в которой отражается (поступает) выручка.

Ведение учета, как и составление финотчетности, допускается только в рублях. Все операции, совершенные в иностранной валюте, подлежат пересчету в установленном порядке.

Еще один важный фактор — обязательность применения МСФО и РСБУ: российские стандарты обязательны к применению экономическими субъектами на территории РФ. Международные стандарты использовать не обязательно, но иностранные контрагенты требуют отчеты, составленные в соответствии с международными нормативами.

Несмотря на значительное отличие отчетности по МСФО от РСБУ (и других показателей), Министерство финансов РФ старается привести российские нормы в соответствие с международными требованиями. Конечно, о полной тождественности говорить еще рано. Но некоторые существенные различия были упразднены с введением новых стандартов РСБУ.

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Перед тем как приобрести ту или иную ценную бумагу, любой грамотный инвестор изучает информацию о компании. Помимо графиков торгов по акции, важно рассмотреть результаты деятельности организации, а именно ее финансовые отчеты. Все акции, торгующиеся на Московской бирже, отчитываются по двум стандартам: международной и российской отчетности.

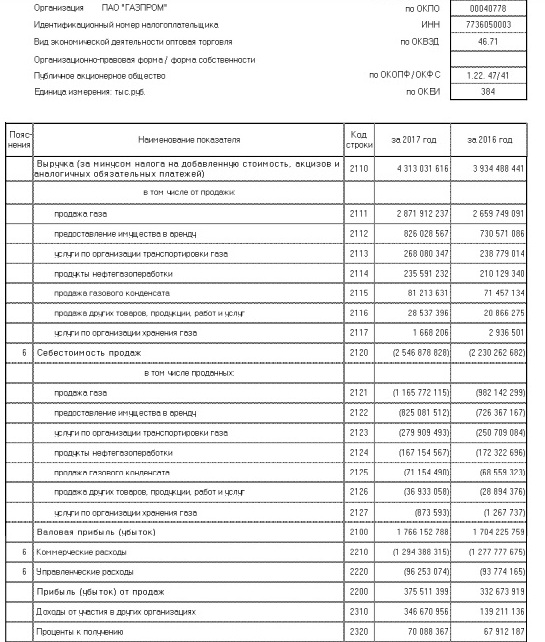

РСБУ – российский стандарт бухгалтерского учета. Данный норматив берет свое начало с советских времен и изначально был направлен на налоговые и финансовые контроли. Бухгалтеры, формирующие РСБУ, четко придерживаются законодательных актов РФ и создают документ, удобный для налогового контроля.

МСФО – международный стандарт финансовой отчетности. Данный норматив создавался в первую очередь для инвесторов. Специалисты, формирующие МСФО, наделены большим спектром свобод и создают отчетность на основе экономических показателей и собственной компетентности.

Сравнение отчетностей МСФО и РСБУ в таблице

Показать инвестиционную ценность компании, акции которой планирует приобрести трейдер.

Предоставить бухгалтерскую отчетность для контроля налоговых и финансовых операций организации.

Экономические характеристики, профессиональные суждения бухгалтера о финансовых потоках компании.

Законодательные документы и нормативы в юридическом формате, без уточнения экономической составляющей.

Учитываются данные обо всех связующих компании: филиалы, дочерние предприятия и т. д.

Бухгалтерские данные не сводятся.

Финансовый год определяется на усмотрение каждой организации индивидуально.

Финансовый год установлен с 1 января по 31 декабря.

Валюта, в которой проводятся операции компании, предоставляющей отчет.

Используется как основа для оценки ценности денег на определенный этап времени.

Учитывается эффективная ставка процента. То есть определяется предполагаемый поток денежных активов за участок времени.

Процентная ставка устанавливается согласно контракту или договору. Эффективная ставка процента не учитывается.

Учитывается фактическая справедливая стоимость компании. То есть реальная стоимость всех активов, ценных бумаг и организации в целом.

Учитывается историческая составляющая стоимости организации.

Активы, представляющиеся на продажу

Все финансовые активы оцениваются по справедливой стоимости.

Все финансовые активы, у которых невозможно определить фактическую рыночную стоимость, оцениваются по первичной цене.

Балансовая стоимость активов

Балансовая стоимость не превышает стоимости, полученной от реализации активов. Таким образом, она не завышается.

Может завышаться, из-за того, что в отчете не учитывается обесценивание долгосрочных активов.

Исследуются выручки от отдельных операций. Таким образом, учитываются все экономические составляющие и предоставляется детальный финансовый отчет.

Взаимодействие отдельных компонентов не учитывается.

Нематериальные активы, как нефизический денежный поток, оцениваются в стандарте в момент принесения экономической выгоды.

Учитывается только возможность нематериальных активов принести доход в будущем.

Налоговая база зависит от того, как компания будет погашать балансовую цену активов. Таким образом, в отчете не просто указываются налоги, но и описывается, на чем они основываются.

Определяется налоговый процент на прибыль или расходы организации.

Финансовые инструменты рассматриваются как реальные активы, капитал или обязательство. Они учитываются в совокупности с их предполагаемым доходом в будущем.

Учитывается только баланс по операциям с использованием финансовых инструментов организации.

Обязательства учитываются по справедливой стоимости и включают в себя несколько компонентов. Капитал же рассматривается по оценочной стоимости, не подлежит переоценке.

Четкое разделение на капитал и обязательство, где к капиталу относятся все акции, а обязательствам – конвертируемые облигации.

Акции с правом обратной продажи

Относятся к категории обязательств.

Относятся к категории капитала.

Отчет о денежных операциях

Денежный поток учитывается как прямым методом, так и косвенным. Доходы при косвенном методе анализа исследуются в совокупности с неденежными процессами. Благодаря этому видна полная картина движения средств, можно проследить перспективы развития.

Денежный поток учитывается только прямым методом, из-за чего пропадает эффект полного видения движения денег.

Открытость качественной информации

Раскрывается вся качественная информация о компании: цели, задачи, планы, стратегии, план планирование капитала, приводятся сравнительные данные с прошедшими периодами и т. д.

Качественная информация в отчете не раскрывается.

Таким образом, в таблице видна принципиальная разница между двумя отчетными системами как по экономической стратегии, так и по налоговой и финансовой составляющей.

Какой финансовый отчет использовать инвестору

Как показал сравнительный анализ, российский стандарт не учитывает многих основополагающих факторов, на которые должен опираться инвестор при составлении своей инвестиционной стратегии. Стандарт МСФО гораздо более четко и полно описывает как справедливую стоимость финансовых активов организации, так и временную. Также РСБУ пренебрегает одной важной принципиальной характеристикой, как обесценивание денежных потоков. Как правильно читать финансовую отчетность, мы уже рассказали.

ВАЖНО! Одну и ту же компанию, международный отчет может оценивать в 1 миллион рублей, когда же РСБУ, не учтя важные экономические понятия, оценит организацию в 3 миллиона рублей. Причем стоимость по МСФО будет гораздо более реальной и актуальной.

Российский стандарт бухгалтерского учета не считается плохим видом учета. Просто он создавался для других целей и задач. Он дает полную информацию о финансовой и налоговой деятельности акционерного общества, данных которой хватает для исследования на государственном уровне. Для инвестора же этой информации может не хватить.

Главный показатель при выборе отчетности, на которую должен опираться инвестор, это выплаты дивидендов.

Например, в 2018 году компания РОССЕТЬ в начале года публикует РСБУ, согласно которому у них фиксируется убыток в размере более 10 миллионов рублей. Через несколько месяцев выходит международный отчет, в котором указано, что доходы компании достигают 100 миллионов рублей. В этот же день акции РОССЕТЕЙ на бирже возрастают почти на 8 %.

Однако, согласно политике компании, дивиденды выплачиваются только при наличии прибыли. По российскому стандарту ее нет. Соответственно, можно догадаться, что случилось с их акциями позднее – они упали в стоимости на 9 % на следующий же день.

Данный пример показывает, что инвесторам рекомендуется ориентироваться на ту отечность, по результатам которой компания выплачивает дивиденды.

Трансформация РСБУ в МСФО:

ВАЖНО! Из-за банковской реформы 2019 года, банки потеряли очень большие проценты капитала.

В России на сегодняшний день нельзя говорить о полном отказе от национального стандарта бухгалтерского учета. Это связано с тем, что до сих пор многие государственные органы, регламентирующие деятельность организаций, пользуются именно РСБУ. Однако после реформ 2011–2012 года многие нормы российского стандарта стали походить на международный отчет.

Сейчас почти все крупные компании Российской Федерации выпускают оба вида отчета. Это удобно как для госорганов, проверяющих деятельность фирмы, так и для инвесторов, реализующих свой портфель.

ВАЖНО! Иногда к двум видам отчета компания выпускает еще и третий. Он относится к МСФО и предназначается управляющему органу компании для разработки стратегий реализации деятельности.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Стандарты финансовой отчётности: МСФО, РСБУ, GAAP

Трейдеры всегда с особым вниманием следят за показателями, которые публикуются в финансовой отчётности компаний, чьи акции торгуются на бирже. Информация из отчётности способна запускать активные ценовые движения, принося прибыль проанализировавшим её трейдерам. Однако не всегда однозначно понятно, какая отчётность что именно показывает.

Дело в том, что заранее публикуются даты выхода отчётности по МСФО, РСБУ и GAAP, и цифры в этих отчётах могут весьма разниться. МСФО, РСБУ и GAAP — это всё различные стандарты финансовой отчётности, которые отображают бухгалтерскую информацию несколько различными способами. Трейдер должен понимать, какими особенностями обладает каждый интересующий его стандарт и в каких целях он используется. В этой статье мы разберём виды финансовой отчётности, а также определим, чем МСФО отличается от РСБУ и GAAP.

ринципы бухучёта несколько разнились. С 1973 г. началась разработка унифицированной модели, понятной широкому кругу инвесторов, — IFRS (International Financial Reporting System), которая и послужила базой для образования МСФО. Что касается IFRS, или МСФО, то здесь преимущественно используются не жёсткие правила бухучёта, а закладываются принципы. Зачастую можно услышать о консолидированной отчётности по МСФО, что означает, что в ней, помимо прибыли головной организации, учитывается ещё и прибыль её дочерних структур. Таким образом, отчётность по МСФО носит более презентативный характер и ориентирована на инвестора, в связи с чем цифры в ней считаются несколько завышенными. Данная форма отчётности весьма успешно прижилась в странах Европы.

Что касается России, то постепенный переход к МСФО был начат в 1998 г. с принятия положения о реформировании принципов бухучёта в соответствии с нормами МСФО. Дело в том, что невозможно в одночасье просто перевести IFRS США и обязать компании отчитываться по данным принципам. Поэтому была реализована страновая адаптация и постепенный переход. Так, сперва в 2010 г. был принят Федеральный закон № 208-ФЗ «О консолидированной финансовой отчётности», согласно которому МСФО стали обязательными для всех системно значимых компаний, кредитных и страховых организаций, а также компаний, чьи акции торгуются на бирже. Помимо МСФО, компании отчитываются ещё и по РСБУ — Российским стандартам бухгалтерского учёта.

РСБУ — Российские стандарты бухгалтерского учёта, т. е. объединение норм федерального законодательства России и Положений по бухгалтерскому учёту (ПБУ), издаваемых Министерством Финансов РФ, регулирующих положения бухгалтерского учёта. РСБУ обязательны к применению на территории РФ, причём традиционно цифры в финансовой отчётности по РСБУ считаются несколько заниженными, так как РСБУ в большей степени ориентировано на контролирующие инстанции. Только банковские организации не обязаны отчитываться по РСБУ, так как они отчитываются по Положениям Банка России, который, составляя данные положения, ориентируется на ПБУ — правила бухгалтерского учёта.

В РСБУ существует жёсткий план счетов и чётко сформулированные правила. Именно в характере предоставления информации и состоит основное отличие отчётности РСБУ от МСФО. РСБУ не является консолидированной отчётностью и отображает финансовую ситуацию лишь по компании, её публикующей, без отражения информации по дочерним организациям.

Отчётность GAAP (Generally Accepted Accounting Principles) можно представить как ОПБУ — Общепринятые правила бухгалтерского учёта, принятые в стране публикации отчётности. Традиционно перед символикой GAAP стоит обозначение страны публикации. Так, US GAAP обозначает отчётность, подготовленную по правилам бухучёта США. Российские компании не обязаны публиковать её и делают это на добровольной основе. Смысл в том, что если компания ведёт активную внешнеэкономическую деятельность с каким-либо регионом мира, то может возникнуть необходимость публиковать отчётность в понятном для данной страны формате. Компании могут публиковать GAAP на нескольких языках (на русском и на языке страны, по нормам которой составляется отчётность).

Традиционно GAAP содержит в себе несколько обязательных отчётов: бухгалтерский баланс предприятия (отображает имущество компании), отчёт о прибылях/убытках (характеризует получаемую выручку и прибыль) и отчёт о движении денежных средств (показывает направления денежных потоков компании).

Таким образом, компании, акции которых торгуются на Московской бирже, отчитываются по МСФО, а также публикуют РСБУ. И, если считают нужным в зависимости от осуществляемой деятельности, могут публиковать GAAP по нормам стран-контрагентов.

В современном мире, всё больше тяготеющем к глобальному экономическому пространству, актуально наличие формы отчётности, понятной инвесторам из различных стран, которой на сегодняшний день является МСФО. Однако в каждой из форм отчётности есть свои сильные и слабые стороны. МСФО понятна международным инвесторам, но носит несколько неточный характер. РСБУ — более формализованная отчётность, но отображает информацию по единичной организации, а современный крупный бизнес носит более разветвленную структуру. Что же касается GAAP, то она в большей степени учитывает именно страновые особенности ведения бизнеса, что может быть не всегда понятным и корректным для других стран. Таким образом, трейдерам целесообразно отслеживать информацию как из МСФО, так и из РСБУ, а в случае публикации — ещё и из GAAP для понимания более комплексной картины.

Что такое РСБУ и МСФО и какие между ними различия

Отличие РБСУ от МСФО:

Понятия бухгалтерских стандартов

Язык бухгалтеров для обычного человека часто является почти иностранным. «Сальдо», «бульдо», «сторно», ПБУ и, наконец, даже МСФО и РСБУ. Что означают все эти термины, как их использовать на практике? Чтобы понять это все до конца, необходимо принадлежать к бухгалтерскому сообществу. Бухгалтеры понимают, что РСБУ и МСФО — это стандарты бухгалтерского учета, действующие на территории России.

редко затрагивают одну и ту же компанию одновременно. Чаще всего бухгалтерам хватает национальных стандартов, которые Минфин предложил видеть в Положениях о бухгалтерском учете (ПБУ). А то, кто делает МСФО, кто РСБУ, — диктуют правила ведения бизнеса.

Международные стандарты необходимы только тем организациям, которые имеют иностранные инвестиции, сами инвестируют в заграничный бизнес, представлены в других странах или реализуют акции на Московской и других биржах. Им важна возможность формировать финансовую отчетность одновременно по РСБУ и МСФО.

Дело в том, что состав и назначение форм финансовой отчётности по РСБУ и МСФО существенно различаются. Разберемся, почему так происходит.

РСБУ и МСФО: сходства и различия

Глобальные различия между международной и российской системами финансовой отчетности и бухучёта заключаются в концепции составления документации. Хотя Минфин России и работает над их сближением, пока существенная разница сохраняется. У этих двух стандартов разные цели составления финансовой отчетности. Условно их разделяют так:

Именно поэтому и подход, и принципы составления отчетов различаются. В чем же заключается эта разница?

Вот чем отчетность по МСФО отличается от отчетности по РСБУ:

Сравнение международных и российских стандартов

Более детально сходства и различия РСБУ и МСФО показаны в таблице:

В РСБУ нет специальных норм, регулирующих многокомпонентные соглашения. Для каждой конкретной операции определяются критерии признания выручки.

В зависимости от сущности и ожидаемых денежных потоков производные финансовые инструменты классифицируются как:

Все конвертируемые инструменты разделены на два компонента:

Компонент «обязательства» подлежит учету по справедливой стоимости. Компонент «капитал» учитывается как остаточная стоимость без возможности переоценки.

Производные финансовые инструменты не выделяются как особый вид имущества и учитываются на забалансовых счетах. В балансе определяется итоговый расчет по операциям с ними. Для конвертируемых инструментов общие специальные правила отсутствуют. Они бывают как капиталом (акции), так и и обязательством (облигации).

Преимущества МСФО перед РСБУ в рыночных условиях

Таким образом, мы видим, что сходств между этими стандартами на сегодняшний день пока мало. А вот отличия МСФО от РСБУ (таблица) видны очень явно. В России к финансовой отчетности до сих пор сохраняется более формальный подход, основанный на множестве инструкций и правил, не дающих бухгалтеру проявлять гибкость в оценке происходящего в компании. Но иногда в организациях установлена обязательность применения МСФО и РСБУ, а Минфин работает по внедрению международных стандартов, постепенно заменяя ими действующие ПБУ.

Отчеты о финансовых результатах и движении денежных средств готовятся практически независимо друг от друга. Отдельно от них находится и сам баланс, показывающий всю финансовую картину. Его обычно компании составляют первым. Это связано с тем, что современная бухгалтерия мало реформировалась по сравнению с недавним советским прошлым, основанным на монополии государства и плановой экономике.

В МСФО всего три основные отчетные формы:

Они составляются последовательно, и между ними существует прочная связь. Первым делом бухгалтер составляет отчет о финансовых результатах и отражает в нем доходы и расходы от всех видов деятельности компании. Только после этого составляется отчет о движении денежных средств, задачей которого является распределение полученной прибыли на все неденежные статьи. Только на основе данных из первых двух отчетов составляется бухгалтерский баланс. Такой подход позволяет получить максимально полную и достоверную информацию о финансовом состоянии организации, что особенно важно для кредиторов и инвесторов. При необходимости любая российская организация вправе унифицировать учетную политику по МСФО и РСБУ, компания может применять те стандарты, которые оправданы и удобны в работе, но отчитываться в ФНС и другие фискальные службы необходимо по установленным в РФ стандартам.