чем опасна дефляция для экономики

Чем опасна дефляция

Когда речь идет об инфляции, большинство из нас думают о растущих ценах и затянутых поясах. В конце 1970-х — начале 1980-х уровень инфляции в США взлетел до 14,8%, а вслед за этим существенно выросли и процентные ставки. Но немногие сталкивались с таким феноменом, как дефляция.

Инфляция традиционно воспринимается как отрицательное явление, но можно ли рассматривать дефляцию как положительное? Вовсе нет — все зависит от причин и обстоятельств вокруг дефляции, а также от периода ее длительности.

Что это такое?

Дефляция — это снижение цен вследствие уменьшения объемов спроса и предложения товара на рынке и снижения объемов средств на покупку этих товаров. Дефляция может быть вызвана снижением спроса на продукцию, повышением объемов предложения, перепроизводством товара, увеличением спроса на деньги или уменьшением объема доступных средств или кредитов.

Повышение спроса на товары может повлечь за собой снижение покупательских расходов, уменьшение инвестиций и государственных расходов. Несмотря на то что дефляция обычно ассоциируется с рецессией и экономической депрессией, она может сопровождать и периоды относительного благополучия при наличии некоторых условий.

Практическое применение

Если цены на товар падают благодаря улучшению технологии производства и, как следствие, увеличению объемов товара, то это считается благоприятной тенденцией. Пример тому — сегодняшний рынок бытовой электроники, гораздо более сложной и высококачественной, чем когда-либо; при этом цены на нее постоянно снижаются по мере улучшения технологий и тем самым провоцируют больший спрос.

На колебание денежного спроса влияют кредитные ставки. Спрос на деньги увеличивается в период инфляции, и поэтому ставки повышаются, чтобы удовлетворить спрос и удержать цены от дальнейшего роста. Дефляция, напротив, ведет к снижению процентных ставок, а спрос на деньги падает. В этом случае цель — стимулирование покупательского спроса для стимулирования экономики.

Великая депрессия

Экономический спад во время Великой депрессии привел к дефляции в среднем в 10,2% в 1932 году. Когда фондовый рынок начал проседать в конце 1929 года, вместе с ним сократилось предложение денег, на рынке не было ликвидности.

По мере того как дела становились все хуже, рынок начал пожирать сам себя. Люди теряли свои рабочие места, это привело к снижению спроса на товары, что, в свою очередь, вызвало еще большую безработицу. Снижения цен недостаточно, чтобы стимулировать спрос, поскольку рост безработицы подрывает покупательную способность потребителей в гораздо большей степени. Но это еще не все — количество невозвратов по банковским кредитам резко возросло.

Когда банки перестали предоставлять займы, денежный поток прервался, и спрос на товары резко упал. И хотя потребность в деньгах по-прежнему была высока, никто не мог себе позволить удовлетворить эту потребность сниженного предложения. В таком замкнутом круге американская экономика просуществовала вплоть до начала Второй мировой войны.

Возможные последствия

Причины опасаться дефляции есть всегда, даже если это не Великая депрессия. Вот они:

1. Спрос на товары падает по мере возникновения отложенного спроса, когда потребители не спешат покупать товары, надеясь на снижение цен в перспективе. Кроме того, цены тоже падают в ответ на уменьшающийся спрос.

2. Прогнозы заработной платы тоже снижаются, и потребители больше склонны делать сбережения, нежели тратить. К примеру, 70% экономического роста США строится на потреблении, и это может привести к снижению ВВП страны в целом.

3. Объемы банковского кредитования также снижаются, поскольку возвращать проценты большие, чем сам кредит, заемщикам невыгодно.

4. Покупатели теряют по мере того, как приобретенный ими товар падает в цене со временем.

5. Чем больше долг у заемщика, тем хуже: зарплата по мере дефляции падает, а вот долг остается тем же.

6. Во время инфляции у процентных ставок нет потолка, а во время дефляции они стремятся к нулю. Банки под 0% не кредитуют, а когда ставки выше нуля, банки зарабатывают деньги, но заемщики на этом теряют.

7. Прибыли компаний во время дефляции также снижаются, что ведет к снижению стоимости ценных бумаг. А это беспокоит частных инвесторов, которые за счет дивидендов хотят поддержать свои доходы.

8. Безработица возрастает, а заработная плата снижается по мере борьбы компаний за прибыли. Эти процессы негативно влияют на экономику в целом.

Что делать?

Со времен Великой депрессии вопрос о том, как лучше всего побороть дефляцию и рецессию, оставался открытым. Глава Федеральной резервной системы (ФРС) США Бен Бернанке проводил политику вливания денег в финансовую систему (quantitative easing), которая по большей части сводится к печатанию большего количества дензнаков для скупки гособлигаций, выпускаемых Минфином США. Это призвано помочь экономике восстановиться после кризиса 2008 года, когда лопнул пузырь на рынке недвижимости. Как такая политика отразится на экономике страны в долгосрочной перспективе, все еще неясно, но понятно одно — эти действия способствуют инфляции.

Обычный человек, чтобы справиться с дефляцией, должен держаться за свою работу и брать в долг как можно меньше. Следует делать сбережения и откладывать на потом все крупные покупки, а вот ненужные активы стоит продавать, пока они не упали в цене.

Что такое дефляция: причины и последствия, как снижать цены и не проиграть

Дефляция – процесс не менее опасный, чем инфляция, однако он имеет положительные и отрицательные стороны. Предпринимателю важно уметь разбираться в видах дефляции, особенностях ее течения, чтобы понять, когда нужно оптимизировать бизнес путем снижения стоимости товаров.

Что такое дефляция

Дефляция – это процесс, в ходе которого происходит снижение стоимости товаров или услуг. За одну и ту же сумму можно приобрести продукцию большего объема, чем раньше, так как увеличивается покупательская способность денег.

Чем отличается от инфляции

Оба процесса связаны с изменением стоимости товаров, однако инфляция характерна для ситуаций, в которых происходит рост цен, из-за чего деньги обесцениваются. Покупательская способность при инфляции снижается. Дефляция увеличивает стоимость денег и возможность приобретения товаров, которые, становятся доступнее.

Что хуже

Несмотря на то, что падение цен при дефляции кажется благоприятной ситуацией, на деле это оказывается более опасным процессом для экономики. Сохраняющаяся на протяжении длительного времени дефляция замедляет развитие бизнеса из-за постоянного падения цены готовых продуктов. Это приводит к закрытию предприятий, которые становятся нерентабельными.

Признаки дефляции

Характерными признаками наступления дефляции считаются:

Примеры дефляции в истории: «Великая депрессия» в США, возникшая из-за стремительного роста экономики, «Потерянное десятилетие» в Японии, когда в 90-е годы 20 века резко повысился уровень доходов населения. Дефляция влияет на стоимость ценных бумаг, кредитные ставки, индексацию пенсий и пособий, зарплаты и т.д.

Причины

Причины дефляции связаны с несколькими факторами, сочетание которых приводит к снижению стоимости продукции:

Дефляция делится на две разновидности, отличающиеся экономическими последствиями.

Опасная дефляция

Дефляция, характерная для экономического спада, отличается следующими чертами:

В первую очередь дефляция влияет на банковскую деятельность и при отсутствии государственного регулирования распространяется на остальные сферы.

Хорошая дефляция

Хорошей ситуацией считается устойчивое повышение эффективности предприятий, последовательное уменьшение себестоимости и увеличение конкуренции. В этой ситуации для привлечения покупателей в период дефляции происходит снижение цен без сокращения рабочих мест и заработных плат.

Последствия дефляции

Последствия дефляции сводятся к:

Меры борьбы

Борьба с дефляцией требует много времени и состоит из поддерживающих и долгосрочных мер:

Дефляцию нужно решать комплексными мерами на государственном уровне, потому что такая ситуация не проходит самостоятельно.

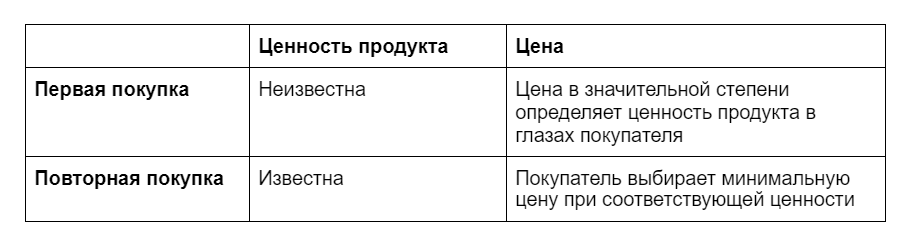

Как бизнесу снизить цену и не проиграть

Во время дефляции бизнес может позаботиться о своих интересах через снижение цены, что привлечет клиентов. Однако рост спроса нужно тщательно контролировать, следуя определенным алгоритмам.

Анализ

Снижение стоимости позволяет увеличить объемы производства, поэтому необходимо понять, хватит ли для этого ресурсов. Важно учитывать технологические мощности, размеры складов, численность рабочих. Предварительный анализ покажет, насколько можно увеличить производство для обеспечения потребностей новых клиентов.

Временная реклама

Чтобы клиенты узнали о снижении стоимости, нужно провести кратковременную рекламную кампанию для привлечения внимания. Она не потребует столько же средств, как обычная маркетинговая работа, и приведет заинтересованную аудиторию.

Оптом дешевле

При заказе одной единицы товара, клиент оплачивает ее по прейскуранту. При больших объемах условия обговариваются индивидуально, что приводит к взаимовыгодному сотрудничеству. Компания получает большой заказ на оптовую поставку и обеспечивается работой, клиенту полагается скидка, располагающая его к сотрудничеству.

Взаимовыгодный обмен

Важно не забывать подстраховываться, если компания идет навстречу клиенту. Например, при снижении цены просить полную предоплату, написание рекомендаций и т.д. Если сложилась ситуация, в которой уменьшение цены неизбежно, нужно извлечь из этого максимум пользы.

Будьте хитрее

Для этого можно, например, разделить товар на несколько единиц для увеличения доходов. Основу продавать отдельно, а комплектующие создадут дополнительные продажи. Также можно делать скидки при покупке нескольких товаров.

Скидки для постоянных клиентов

Такой вариант увеличит объем продаваемой продукции и усилит лояльность покупателей. Это хороший способ удержания клиентов, которые не пойдут к конкурентам, имея персональную скидку или бонусы, накопленные за время сотрудничества с вашим брендом.

Не позволяйте покупателям привыкать к распродажам

Скидки не должны быть основой взаимодействия с клиентами. В противном случае сниженные цены будут восприниматься как норма, а возвращение к привычным ценникам вызовет недовольство и отказ от покупок.

Убедитесь, что выгоду получают ваши клиенты

Посмотрите, не оседает ли разница между постоянной ценой и скидочной в кошельках посредников. Важно, чтобы акционные предложения доходили напрямую до покупателя, иначе не будет отдачи со стороны клиентов, а соответственно и увеличения прибыли компании.

Помните о прибыли

Снижение цен за счет расширения предложения

Снижение стоимости продукции должно сопровождаться расширением ассортимента для компенсации затрат компании. Продукты на время должны упрощаться для уменьшения издержек. Кроме того, если снижаются цены на стандартные предложения, из них должны исключаться дополнительные услуги. Например, в сфере фитнеса это может выражаться продажей абонемента по доступной цене и предложением дополнительного пакета услуг по более высокой цене: массаж, СПА и пр.

Почему конкурент снижает цены

Для снижения цены со стороны конкурентов может быть несколько причин:

Заключение

Отрицательная дефляция сказывается на всем секторе бизнеса, так как изменяет покупательскую способность и спрос на товары. Предприниматели могут локально вводить меры по защите своего бизнеса, однако окончательное решение проблемы происходит только на масштабном уровне с участием государственного регулирования.

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

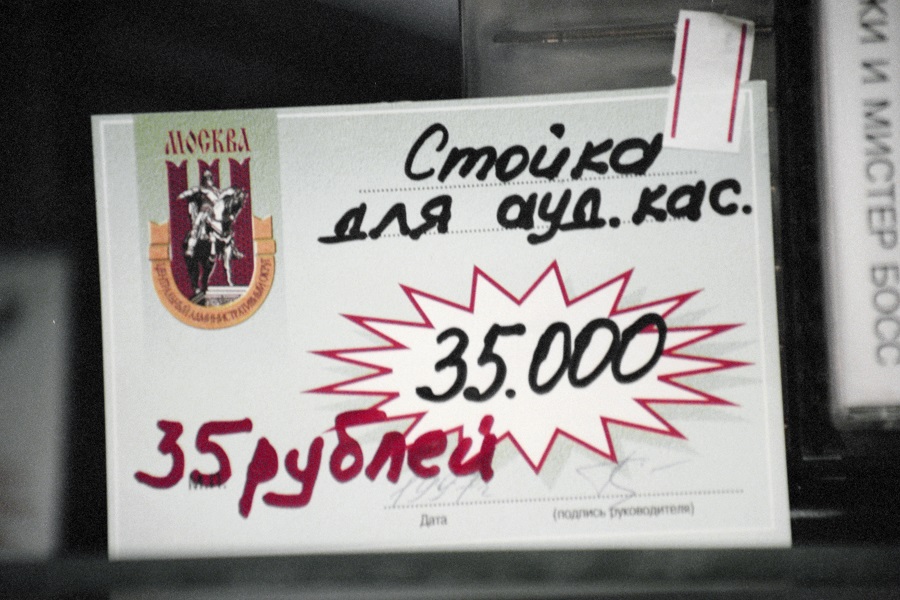

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

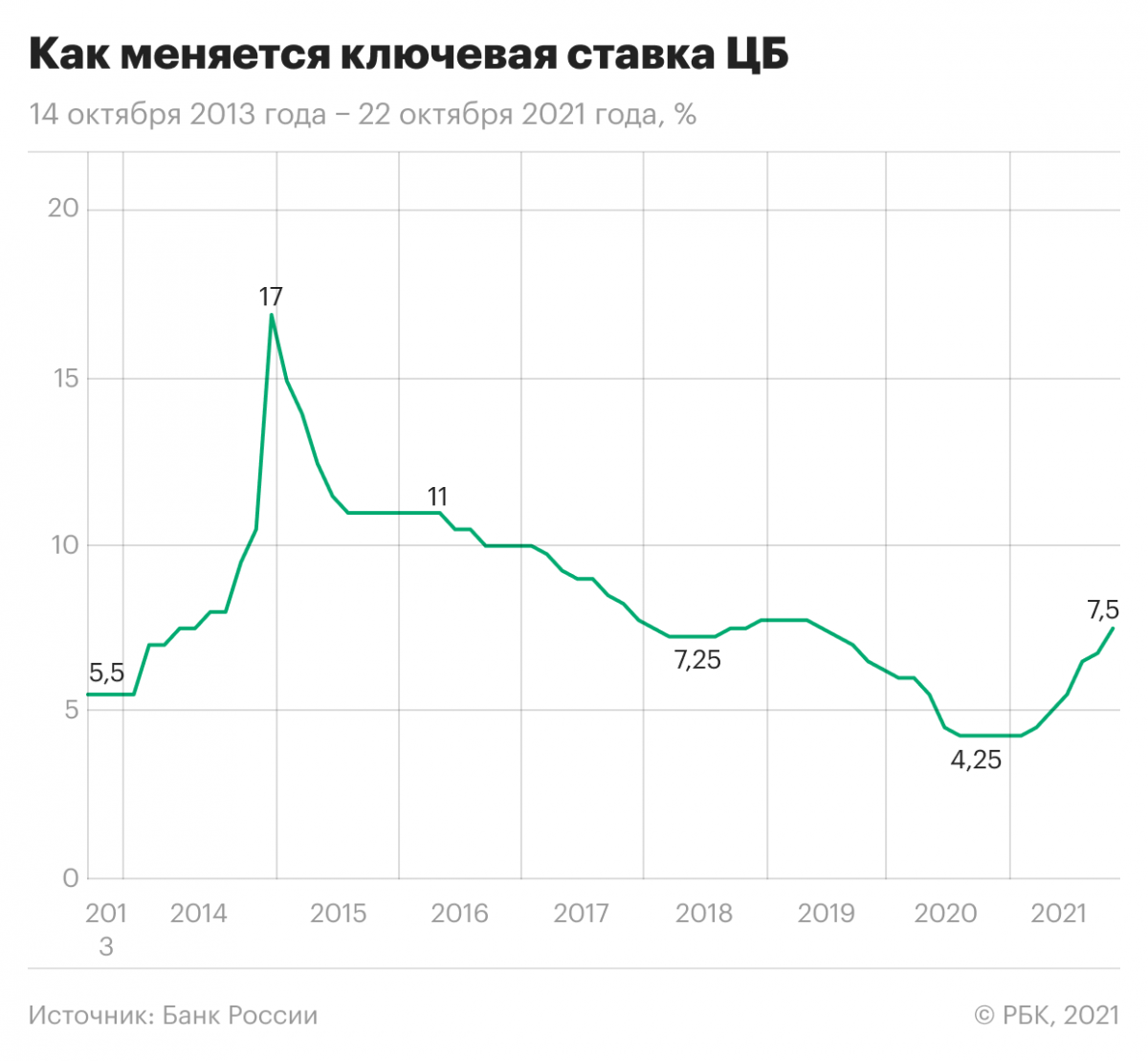

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

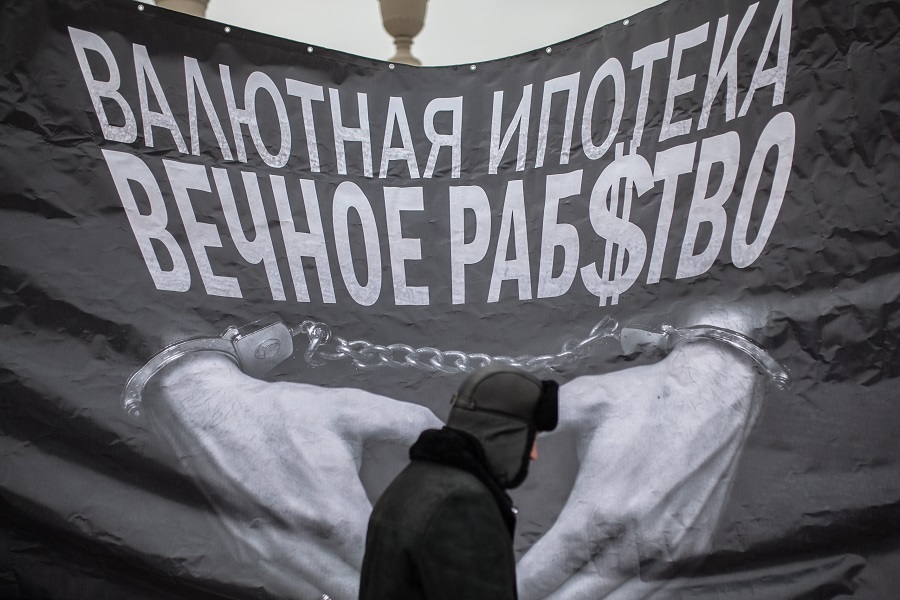

Что будет с кредитами и ипотекой, если случится девальвация

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram