чем опасен овернайт тинькофф

Овернайт на брокерском счете — дополнительная доходность от ценных бумаг

Подключенный овернайт позволяет получить определенную прибавку к доходности. Что это такое? Сколько можно заработать? Какие риски несет инвестор? И стоит ли овчинка выделки?

Что такое овернайт простыми словами?

У вас есть на брокерском счете ценные бумаги. Продавать их в ближайшее время не планируете. Например, получаете стабильно дивиденды по акциям.

Ваш брокер предлагает вам сделку.

— Дружище! Одолжи мне, например 1 000 акций Газпрома до завтра. Все равно они у тебя лежат без движения. Утром я тебе их верну в целости и сохранности. А еще сверху приплачу процент от стоимости взятых в долг активов.

— Ок. Почему бы и нет! А для чего они тебе?

— Хорошо! Уговорил. Бери.

Как это работает?

Чтобы брокер не спрашивал каждый раз разрешение клиента о займах овернайт, в договоре прописывается данное условие. Либо его можно подключить отдельно позже. И поставить на поток, выдачу активов под проценты в долг.

Сколько можно заработать?

Но это не значит, что имея ценных бумаг на 100 000 рублей вы будете стабильно получать 2 тысячи в год сверху. Помимо основного дохода от купонов, дивидендов и роста курсовой стоимости.

На чистый заработок (помимо суммы активов) будет влиять несколько деталей.

Вид ценных бумаг. В основном для овернайта используют только акции. Другие активы, облигации, фонды (ETF и БПИФ) не участвуют в процессе добычи новых денег для владельца.

Только ликвидные. Например, у вас на счете имеются голубые фишки (акции Сбербанка, Газпрома, Лукойла) и компании третьего эшелона ( Квадра, Плазмек, КМЗ и прочий неликвид). Последние скорее всего никому будут не нужны в долг.

Количество займов за год. По факту, вы получаете доход только после предоставления овернайт брокеру на ночь. А вот сколько будут таких операций за год? На практике, количество желающих предоставить однодневный займ на порядок больше, чем людей нуждающихся в заемных ценных бумагах. В лучшем случае, это раз в десять дней. По факту можно еще смело уменьшить в несколько раз.

В итоге, может получится, что имея в своем портфеле самые ликвидные бумаги, заработать получится в разы меньше, заявленной ставки брокера.

И 2% годовой доходности от овернайта превращаются в 0,1-0,2% (и меньше). И только на разрешенные активы.

Немного. Но как говорится: «С паршивой овцы, хоть шерсти клок.»

В принципе, от инвестора при использовании овернайт не требуется никаких телодвижений. Брокер сам занимает нужные ему бумаги. Возвращает с процентами на следующий день.

Какая-то копеечка будет капать. За много лет наберется процент дополнительной доходности.

Главный риск овернайт

На брокерском счете куплены ценные бумаги. Это лично ваши активы. Право собственности зафиксировано в депозитарии. И брокер без вашего разрешения не имеет право пользоваться активами по собственному усмотрению. В нашем случае, давать кому-то в долг.

При овернайте, вы отдаете брокеру свои бумаги. Взамен вы получаете ОБЯЗАТЕЛЬСТВО брокера вернуть взятые в долг бумаги к установленной дате.

По простому, используя овернайт, вы меняете свою собственность на долговую расписку (обязательства) брокера.

Именно здесь скрыт главный риск.

Что будет с вашими ценными бумагами при банкротстве брокера?

Вы становитесь в очередь на возврат причитающего вам долга. И не факт, что до вас дойдет очередь. Возможно вы получите обратно свои ценные бумаги (или денежный эквивалент по текущей рыночной цене). Или только часть.

Конечно, банкротство брокера вещь нечастая. Но следует знать про все варианты исхода событий в будущем при использования овернайта на брокерском счете.

Когда ваши бумаги хранятся в депозитарии, при наступлении негативных событий у брокера можно подать заявление на перенос активов к другому брокеру. Заплатить какую-ту денежку. Но спокойно вывести активы от проблемного брокера.

Овернайт у иностранного брокера

Интерактив брокер предоставляет программу повышения доходности счета. За счет использования денежных средств и ценных бумаг.

За это он готов делиться половиной прибыли.

Взамен клиент лишает страховой защиты SIPC. А это на минуточку, страховка на 500 тысяч долларов. От противоправных действий брокера.

Резюмируя

Небольшой дополнительный доход от овернайт против небольших рисков возможного банкротства брокера в будущем.

При долгосрочном инвестировании и постепенном накоплении капитала, дополнительный (пусть и небольшой) доход будет не лишним.

Бесплатный овернайт

Хорошо, если вам что-то платят. Многие брокеры, при заключение договора с клиентами, добавляют пункт о разрешении клиентом пользоваться его ценными бумагами. Бесплатно. Или с какой-то смехотворной ставкой. На уровне 0,01-0,02% годовых.

Многие даже не обращают на это внимание. И как следствие, несут определенный уровень риска.

Советую посмотреть свой договор или позвонить брокеру для уточнения. И по возможности лучше отключить.

Обычно для этого нужно (зависит от брокера):

Овернайт в Тинькофф Инвестиции: стоит ли открывать?

Тинькофф Инвестиции ввел овернайт в 2019 году. Это возможность заработать больше, давая брокеру взаймы ценные бумаги. В статье рассмотрим подробнее, сколько можно заработать на таком сотрудничестве, какие риски присутствуют и стоит ли этим заниматься.

Что такое Овернайт в Тинькофф?

Этот термин обозначает ситуацию, при которой вы фактически даете свои активы, ценные бумаги в долг брокеру. Затем он их использует по своему усмотрению. Например, может дать их в долг какому-то клиенту-трейдеру для осуществления спекуляций. Трейдер совершит операции и возвращает активы брокеру в заранее оговоренный срок, а также заплатит за это процент. Здесь выигрывает и тот и другой. Спекулянт заработал на росте или падении цен, банк на сдаче бумаг в аренду. А также банк может использовать такой вид займа для обеспечения каких-то своих сделок. За то, что банк берет ваши активы в долг на ночь, он обещает выплачивать процент за использование. Ночной заём предполагает, что вы отдаете свое имущество брокеру под обязательство вернуть это имущество и еще заплатить сверху процент.

Итак, мы рассмотрели, что такое овернайт на брокерском счете инвестора в Тинькофф, теперь посмотрим, сколько на этом можно заработать.

Проценты за овернайт в Тинькофф?

Плата за аренду ваших активов — 0,05% в год. Брокеру нужны не все активы, которые лежат на счетах инвесторов. Он выбирает только ликвидные, пользующиеся спросом. Именно их можно дать трейдерам для заработка на разнице цен. Поэтому у вас могут брать в долг активы часто или не брать их вообще. Все зависит от того, что находится в вашем портфеле.

Если банк пользовался активами несколько часов, например, 6, то ваш доход еще более уменьшается: 0,14/4= 0,03 рубля.

Какие особенности и риски?

С того момента как активы переходят под контроль брокера, у вас активов не остается, вы их больше не контролируете. У вас остается только обязательство банка вернуть активы.

Это значит, что если что-то происходит с брокером, например, банкротство. В этой ситуации должник не может отвечать по своим обязательствам, то вам остается только ждать и надеяться, что расчет по обязательствам всё же когда-то произойдет и вам вернутся ваши активы или хотя бы денежный эквивалент того имущества, которое вы дали.

Если брокер не сможет рассчитаться по обязательствам, то вы можете потерять все активы.

Если вы не используете овернайт и полностью контролируете свои активы, и они ни на секунду не переходят под контроль брокера, то в случае банкротства, вы можете написать заявление и перевести свои активы к другому брокеру. Это возможно потому, что они остаются вашим имуществом и хранятся в депозитарии. Если акции вам не принадлежат и находятся в залоге у банка, то остается надеяться на лучшее. Важно понимать, что вы пытаетесь получить дополнительную доходность, рискуя потерять всё.

Конечно, банкротства не происходят каждый день и вероятность этого ничтожна. Но всё же это не нужно упускать из виду. Разумный инвестор должен учитывать любые возможные ситуации. Интересно, что в схеме рискует только инвестор, дающий свои активы в долг. И также риск может быть у инвестора, который эти активы использует, например, для спекуляций.

Брокер ничем не рискует. Он берет активы в долг, обещает что-то заплатить и отдает активы в дело. Далее зарабатывает на комиссии и делится с вами процентом. Если у брокера дела идут неважно: схема провалилась или бизнес закрывается, то он тоже ничем не рискует и в худшем случае обанкротится. При этом руководство успеет вывести свои деньги. Инвестор здесь принимает на себя все риски, довольствуясь небольшой долей прибыли.

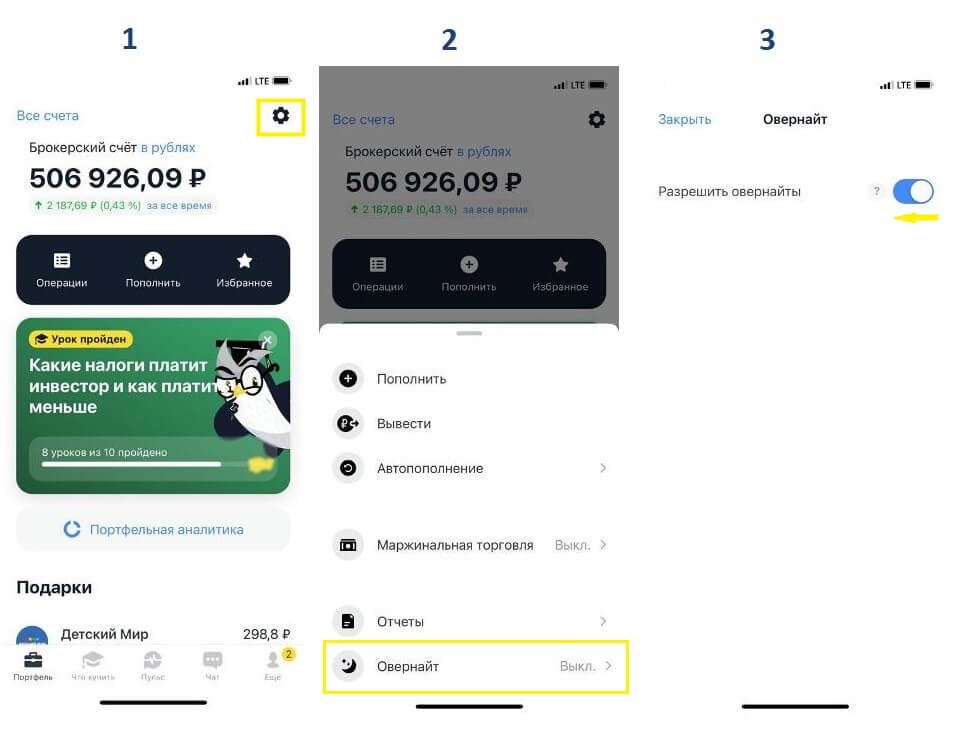

Как отключить?

Обратите внимание, что в Тинькофф Инвестиции при создании брокерского счета функция овернайт включается по умолчанию. Поэтому, если вы не хотите этим пользоваться, заходите в приложение и отключайте. Ниже показано, как это сделать:

Не рекомендуется пользоваться овернайтом Тинькофф Инвестиции, как системой получения повышенной доходности, так как риски возрастают непропорционально высоко той доле доходности, которую вы можете получить. Решение принимать только вам.

Видеообзор

Овернайт на брокерском счете – дополнительный доход или неоправданный риск?

Новички часто совершают одну и ту же ошибку, приходя на фондовый рынок – они начинают относиться к своему брокеру как к личному финансовому советнику. Прислушиваются к его рекомендациям, делают покупки по его инвестиционным идеям и так далее – хотя интересы брокера явно отличаются от интересов клиента, и часто противоположны им.

Так, инвестидеи брокера призваны в первую очередь повысить торговую активность клиентов и увеличить брокерские комиссии, а не принести доход инвестору. В этом же ряду находится и практика овернайта на брокерском счете. Разберем ее подробнее.

Что такое овернайт на брокерском счете?

Говоря простыми словами, брокер берет акции в долг – обычно чтобы за дополнительную плату одолжить их другому клиенту, открывающему по ним короткую позицию (шорт). Поэтому, как правило, наиболее востребованы для овернайта самые популярные и ликвидные бумаги – на них есть хороший спрос и брокер может на них заработать.

Схема работы овернайта простыми словами

Механизм работы овернайта закреплен в договоре инвестора с брокером и оформляется как сделка РЕПО (от английского repurchase agreement – соглашение о выкупе). В соответствии с ним, сделка делится на две части.

Сначала брокер фактически покупает у инвестора ценные бумаги, но с обязательством продать их ему обратно. Потом брокер зарабатывает на сделках с этими ценными бумагами (как правило, одалживая для шортов), и затем совершает вторую часть сделки – обратную продажу акций инвестору, возвращая вместе с ними часть полученной прибыли в виде платы за овернайт.

Сколько инвестор может заработать на овернайте?

К сожалению, не все так просто. Посмотрим, какие риски на самом деле несет использование овернайта.

Риски включенного овернайта

Для оценки таких рисков придется обратиться к официальным документам – а именно к регламенту оказания услуг на финансовом рынке АО «Тинькофф Банк».

Источник: регламент оказания услуг на финансовом рынке АО «Тинькофф Банк»

Видно, что тут брокер уже не заявляет о полной безопасности овернайта. По меньшей мере в теории возможны следующие риски:

Овернайт в Тинькофф Инвестиции

В «Тинькофф Инвестиции» овернайт по умолчанию сразу подключен у большинства клиентов. При этом так же по умолчанию отключены уведомления о плате за него – брокер делает все возможное, чтобы инвесторы не замечали овернайт и не задумывались о рисках такого инструмента.

Чтобы отключить overnight, необходимо на экране «Портфель» нажать на шестеренку в правом верхнем углу. А затем выбрать отключение овернайта в самом низу списка доступных опций.

Важно иметь в виду, что при желании лучше разобраться в механизме overnight, нужно не перепутать его с овернайтом на банковском счете – услугой, которую банк «Тинькофф» предлагает юридическим лицам. Овернайт же на брокерском счете доступен всем инвесторам бесплатно и включен по умолчанию – таким образом, брокер повышает для себя возможности заработать на тех, кто готов брать ценные бумаги в долг. То, что это создает дополнительные риски для всех остальных инвесторов, еще раз показывает, что у брокера и клиента разные интересы, поэтому стоит внимательно изучать все то, что предлагает брокер.

Тинькофф Инвестиции, в чем подвох

Тинькофф Инвестиции — профессиональный участник рынка ценных бумаг, который сегодня занимает все новые позиции на российском фондовом рынке. У этой компании есть свой собственный подход к работе с клиентами. Попробуем разобраться, кому могут быть интересны услуги Тинькофф Инвестиции, и в чем подвох, как выглядит сервис на самом деле.

Как работают инвестиции в Тинькофф

Тинькофф Инвестиции — сервис, который разработан для предоставления клиентам максимально простого доступа к сделкам с валютами, акциями, облигациями и другими ценными бумагами на Московской бирже.

При этом особенность Тинькофф заключается в том, что эта организация не имеет широкой сети офисов, как другие банки. Клиент оформляет заявку и получает все, что требуется, с доставкой на дом или в офис.

Изначально требуется перейти в хранилище мобильных приложений PlayMarket или AppStore, найти Тинькофф Инвестиции, установить программу бесплатно в свой смартфон и запустить ее. Далее клиенту будет предложено подтвердить свой номер телефона при помощи кода через SMS, а затем заполнить анкету.

Далее согласовывается время, приезжает представитель банка, который привозит пакет документов на подпись.

Единожды подписав договор, пользователь получает дебетовую карту с рядом специальных «фишек», таких, как повышенный кэшбэк, проценты на остатки при соблюдении определенных условий, и прочее. Логическим продолжением сервиса стало и появление системы Тинькофф Инвестиции.

Уже существующий клиент может просто подписаться на дополнительную услугу, подтвердить свое решение отправкой SMS в системе клиент-банк или в специальном приложении для телефона, и счет открыт.

Для тех, кто впервые решает работать с Тинькофф, процесс предельно похож на открытие счета. Более того, ему даже и открывают этот самый счет после визита представителя, и выдают обычную дебетовую карту Tinkoff Black.

Отказаться от нее невозможно, потому что именно на этот пластик происходит вывод средств с брокерского счета в дальнейшем.

Особенности торговли через Тинькофф Инвестиции

В отличие от других брокеров, специалисты Тинькофф Инвестиции пошли по своему особенному пути и написали два собственных приложения для торговли ценными бумагами, одно для web, а второе для мобильных устройств. Оба они имеют свои особенности.

Веб приложение устанавливать не нужно, в него можно перейти со страницы Тинькофф. Действует двойная система аутентификации, вход подтверждается не только паролем, но и кодом, полученным через SMS. Торговый терминал выглядит вполне качественно, удобен и даже по многим параметрам производит лучшее впечатление, чем общепринятая программа Quick. Здесь есть все, от котировок в реальном времени с графиками и «стаканом» заявок на покупку и продажу с объемами, до новостей, инвестиционных идей, прогнозов и социальной сети трейдеров в одном месте.

Приложение для мобильных телефонов, работающих на IOS или Android, конечно, попроще, чем для стационарного компьютера, но вполне достойные его дополнения.

Тарифы Тинькофф Инвестиции

За все хорошее, за доставку договора на дом, карту в подарок, за особый специально для клиентов написанный торговый терминал и приложение для телефонов, в общем, за все поздно или рано приходится платить, причем клиенту.

Тарифы системы Тинькофф Инвестиции в общем виде выглядят так

0.25-4% в зависимости от рынка

0 портфель от 3 млн рублей;

990 руб. от 1 до 3 млн;

Базовый тарифный план с комиссией в размере 0.3% от сделки значительно выше, чем у конкурентов Тинькофф, если сравнивать брокера со Сбербанком, ВТБ и другими. Не говоря уже о брокерах-дискаунтерах, изначально рассчитанных на массовых пользователей, таких, как Финам.

Базовым тарифом, по утверждению самих представителей Тинькофф, выгодно пользоваться при объеме сделок до 116 тысяч за месяц. При превышении этой суммы имеет смысл переходить на тариф трейдер, по которому комиссия 0.05% от сделки, но есть ежемесячный обязательный платеж в размере 290 рублей. Чтобы его не платить, надо совершить сделок на 5 млн рублей за прошлый месяц или иметь портфель общей стоимостью не менее 2 млн рублей.

Тинькофф утверждает, что его ставки сопоставимы с платежами другим брокерам. Однако на самом деле, за 0.5% в том же Сбербанке можно получить уже доверительное управление, а это совсем другая услуга.

Вывод денег из Тинькофф Инвестиции считается бесплатным, но на карту самого банка. Если учитывать, что у кредитной организации нет отделений, где можно было бы снять без процентов, то клиентам приходится общаться с банками-партнерами, которые на все выставляют свои собственные условия и ограничения.

Плюсы и минусы Тинькофф Инвестиции

Среди плюсов можно отметить

Однако, помимо достоинств, у Тинькофф Инвестиции есть и свои недостатки.

Не мое, но думаю тут будет всем интересно.

Тинькофф Инвестиции — недавно появившийся сервис (октябрь 2016), активно набирающий клиентов и занимающий второе место по количеству активных пользователей после Сбербанка. Тинькофф Инвестиции выпускает красочную рекламу предлагающую инвестировать в акции крупнейших иностранных компаний, включая Apple, Google, Microsoft и зарабатывать на этом деньги.

Сервис позиционируется как простой и удобный, поэтому быстро набирает популярность. Не редко на него ссылаются как на сервис для домохозяек, что и указано в названии одного из подробных обзоров «Тинькофф Брокер: ловушка для домохозяек» (ссылка)

Изначально сервис был запущен совместно с брокерской компанией БКС, но в прошлом году Тинькофф получил собственную лицензию на брокерское обслуживание и начал расходиться с БКС. При переводе клиентов на свои счета как одно из преимуществ указывалось отсутствие займов овернайт на счетах Тинькофф. Сторонние ресурсы писали: «Отсутствие займов овернайт позволяет не переживать за сохранность своих средств». Это же было написано и на самом сайте Тинькофф, некоторое время назад.

На счетах Тинькофф овернайта нет

Система брокерских услуг задумывалась таким образом, чтобы максимально обеспечить сохранность активов клиентов. Для этого брокерской компании запрещено осуществлять операции с активами клиентов кроме как непосредственно по прямому поручению. Сами активы хранятся в сторонней компании депозитарии, у которой есть специальная лицензия на ведение такой деятельности. При таком подходе банкротство брокерской компании не приводит к потере активов клиента, и он спокойно переносит их под управление другому брокеру.

Эту же информацию предоставляет в описании услуг Тинькофф своим клиентам.

Если у брокера отзовут лицензию или он станет банкротом, то ценные бумаги клиентов переведу к другому брокеру по их выбору

И до недавнего времени это действительно было так. Или мы думали, что это было так?

26 июля 2019 выходит новая версия приложения 3.6.0 по Android. В описании изменений указано, что в приложении теперь появилась продажа акций в шорт.

Шорт это одна из стратегий спекулянтов, когда какой-либо актив продаётся по его текущей цене без обладания самим этим активом. Брокер даёт недостающий актив в займ под процент, а спекулянт рассчитывает откупить актив через какое-то время по более низкой цене, рассчитывая на её снижение. Если расчёт оказался верным, купленный актив и проценты за использования возвращаются брокеру, а спекулянт получает прибыль на разнице цен.

После установки обновлённого приложения пользователи стали находить у себя раздел овернайт в настройках счёта.

Выглядел он следующим образом

Разрешить овернайт — включено

Овернайт займ в данном случае это соглашение, по которому клиент позволяет брокеру использовать свои активы для передачи в займы спекулянтам, торгующим в шорт. В обмен на это клиент получает небольшое дополнительное вознаграждения — это может быть небольшой годовой процент от стоимости всех активов или поделенная поровну между брокером и клиентом комиссия, полученная от спекулянта.

Но вместе с этим возникает и существенная проблема для клиента. На момент когда активы переданы в займ они больше не принадлежат клиенту, вместо них у него есть долговое обязательство брокера или денежная стоимость актива. Это долговое обязательство уже не лежит на счёте в отдельном депозитарии и его нельзя передать под управление другого брокера. Когда конкретный актив переходит в статус займа, знает только брокер в своём внутреннем учёте. Клиент получает лишь выписки о вознаграждении, когда операция уже завершена зачастую в конце месяца.

Как видно на предыдущем скриншоте эта опция включена, и это именно то, что увидели клиенты нашедшие новый раздел. 29 июля часть пользователей открывает новое приложение и на крупнейшем российском форуме о банковских услугах banki.ru начинается волна вопросов о том, как эта опция там появилась.

Как видно представитель банка 30 июля говорит, что опция появилась недавно и включена всем по умолчанию. Клиенты не стали долго ждать, прежде чем высказать благодарность.

Почему так получилось? Зачем банк, который позиционирует себя как ориентированный на клиентов и вкладывается в поддержку пользователей, решил вызывать гнев, не предупредив их заранее о грядущих изменениях?

Ведь 29 июля 2019 года вышла новость «В Тинькофф Инвестициях появились «шорты»» (ссылка) в которой нет ни слова про овернайт и займ, а также за счёт чьих активов он будете обеспечиваться.

По изменению банковской ставки в приложении хотя бы появляются новости, в данном случае ни рассылки на почту ни других понятных для клиента уведомлений не было.

Сайт банка содержит раздел Тарифы Тинькофф Инвестиций, в котором нет ничего о займе ценных бумаг и ставке займа. Откуда же тогда представитель банка её берёт?

При оформлении договора на брокерское обслуживание клиент получает конверт с одностраничным цветным вкладышем заявлением-анкетой и страницей тарифов. В заявлении-анкете указано что у брокера есть регламент, который публикуется на его сайте.

Этот раздел сайта называется Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 № 3921-У «О составе, объеме, порядке и сроках раскрытия информации профессиональными участниками рынка ценных бумаг», а сам документ состоит из 115 страниц. Клиенты которые ищут удобный сервис никогда не станут изучать раздела с таким названием.

При внимательном изучении этого документа можно найти раздел под названием Соглашение об использовании свободного остатка ценных бумаг. Название сложно сразу понять, что такое свободный остаток бумаг? Ведь инвестор вкладывает свои деньги во владения долями компаний и для него бумаги никак не разделяются на свободные и обременённые. В самом регламенте не упоминаются слова займ или овернайт. Ничего не подозревающий клиент поискав по таким словам не найдёт никакой информации. С чем связано такое желание компании скрыть существование займов?

Как другие российские брокерские компании регулируют этот вопрос?

ПСБ, Открытие, Финам, Атон, Кит, Церих судя по регламентам, обязуют пользователя соглашаться с займами. Кто-то позволяет отказаться от них, написав отдельное заявление, кто-то нет.

ПСБ «п 5.15. особенности заключения сделок по инициативе клирингового центра»

Открытие «8.2. Настоящим Клиент дает Условное поручение Брокеру, при условии поступления Брокеру предложений о заключении сделок займа от третьих лиц, заключать сделки займа с ценными бумагами»

Финам «Статья 17. Порядок заключения за счет Клиента отдельных договоров (сделок) репо и займа ценных бумаг»

АТОН «Сделки займа ценных бумаг»

Кит «Правила заключения договоров займа ценных бумаг»

Церих «28.11. Присоединяясь к настоящему Регламенту, Клиент поручает Компании на условиях, указанных в Приложении № 32 к Регламенту, в ходе осуществления брокерского обслуживания Клиента на рынке ценных бумаг заключать за счет и в интересах Клиента договоры займа ценных бумаг»

БКС брокер содержит это как отдельный пункт, от которого можно отказаться при заключении договора.

Конечно, если невнимательный клиент подпишет договор с уже прописанным пунктом займа бумаг, это его собственная юридическая ответственность. Но как быть клиентам, которые заключили договор, зная что не соглашались на займ? Ведь большинство клиентов Тинькофф брокер не подписывали первоначальный договор с такими условиями.

Версия 3.6.0 уже вышла, регламент содержит согласие о займе, клиенты недоумевают. Но когда это на самом деле произошло?

Смотрим архив документов с регламентами и находим Редакцию 12 от 18.03.2019 г Период актуальности: действует с 27.03.2019 г. Это первая редакция, в которой появился раздел Соглашение об использовании свободного остатка ценных бумаг. К 29 июля, когда клиенты начали задавать вопросы брокеру, прошло 4 месяца со дня начала совершения сделок займа.

Но почему ни кто не узнал об этом раньше? Ведь брокер заявил, что по займам начисляется премия в размер 0.5% годовых. Значит, если выплаты были помесячными, их должны были получать. Ответ брокера — операции не отображаются в истории сделок.

Но ведь внимательные пользователи должны были заметить разницу на счёте, даже если отдельных строк выплат нет. И мы видим новый ответ брокера – таких выплат вовсе не было.

Почему брокер решил одарить клиентов вознаграждением в 0%? Возможно потому что никто и не подозревал что происходит такой займ и ставка должна выплачиваться.

Представьте как в марте Тинькофф должен был делать запуск этого: Мы запустили класный новый сервис, даём ваши бумаги взайм другим пользователям, а вам взамен шиш. Есть ещё вопросы почему никто про неё до сих пор не знал?

В этом ответе особо интересны пункты 1 и 11. Во-первых оцените как они разнесены, ведь дочитав большой объём новой информации до конца пользователь уже врятли вспомнит что было в пункте 1. Если посмотреть на два этих заявления последовательно, то возникает существенное противоречие. Одно говорит об исполнении поручений в срок до 5 дней, а другое что исполнение заявок не будет затронуто. Но как такое может быть? Представитель банка ссылается на то, что правило 5 дней применимо ко второй части сделки РЕПО. Из чего она состоит?

Первым этапом брокер по поручению клиента кредитора продаёт его бумагу с обязательством обратного выкупа по фиксированной цене заёмщику. В этот момент не у брокера не у клиента кредитора этой бумаги нет. Вместо этого у кредитора появляются деньги за эту бумагу, в депозитарии ничего нет. Деньги на счету брокера ничем не защищены, кроме обязательства добросовестности самого брокера. Клиент не может исполнить никаких поручений на бумагу, потому что её нет. Для заёмщика первая часть сделки РЕПО это покупка с обязательством обратной продажи по фиксированной цене. Во второй части сделки заёмщик продаст кредитору назад его бумагу и кредитору вернётся право собственности, бумага станет доступна для исполнения заявок. При этом в личном кабинете для клиента всё отображается так как будто ничего не происходит. Если вторая часть сделки может занимать до 5 дней, то для исполнения заявок клиента кредитора брокер должен использовать какую-то другую бумагу. Где брокер её возьмёт из ответа не понятно. (UPD в редакции 19 исполнения поручений по зарепованным бумагам передвинулись с 5 дней до дня следующего за днем завершения расчетов по второй части Сделки Репо (п 6.4.2))

Так же в ответе указано, что отключение согласия на овернайт возможно только в приложении Android, в личном кабинете такая возможность ещё не реализована, в приложении на iPhone тоже. Так как банк не имеет офисов, то для письменного обращения нужно направлять нотариально заверенное обращение в единственный офис в Москве или приезжать в него лично. Стоимость нотариального заверения документа составляет примерно 2000 рублей. Когда возникают какие-то сложности Тинькофф банк превращается из онлайн банка в оффлайн банк с единственным офисом в Москве. С такой же ситуацией сталкиваются клиенты, которые хотят перевести свои ценные бумаги на другого брокера или со старых счетов БКС. Также до 30 июля возможности отключить займы через приложение не было.

Последнее на что стоит обратить внимание это заявление что, по мнению брокера у клиентов было время на ознакомление с изменениями. Что это значит?

В пункте 35.1 регламента указано

Брокер вправе в одностороннем порядке без предварительного согласования с Инвесторами вносить изменения и дополнения в Регламент, уведомив об этом Инвесторов, заключивших с Брокером Договор и присоединившихся к условиям Регламента, в порядке и сроки, определенные в п. 35.2. настоящего Регламента.

В пункте 35.2 регламента указано

В случае внесения изменений и дополнений в Регламент Брокер размещает текст Регламента в новой редакции (изменения в Регламент) на официальном сайте Брокера в сети Интернет не позднее чем за 5 (Пять) рабочих дней до даты вступления в силу изменений и дополнений в Регламент, если иной срок не будет предусмотрен законодательством Российской Федерации.

Врят ли клиенты ожидающие удобный сервис будут проверять каждую неделю сайт Тинькофф изучая что изменилось в 115-страничном договоре.

Российская судебная практика предписывает уведомлять клиентов об изменениях в банковских продуктах, но за счёт несовершенства законодательства банки отсылают клиентов к опубликованной информации на своём сайте.

Поэтому юрист советует клиентам требовать от банка включать в соглашения условия об индивидуальном уведомлении по поводу возможных изменений договора: через e-mail или обычную почту. (ссылка)

Тинькофф банк заключает шаблонные договора со всеми клиентами. Это не оставляет возможности прописать требование для своевременного уведомления по почте.

На этом неприятности клиентов не заканчиваются, а только начинаются. На рынке брокерских услуг действует закон ФЗ-39 О рынке ценных бумаг:

ст.3 2.1. Если это предусмотрено договором о брокерском обслуживании, брокер вправе совершать сделки с ценными бумагами и заключать договоры, являющиеся производными финансовыми инструментами

Что на этот счёт прописано в регламенте Тинькофф инвестиции:

6.4.1. Акцептом указанной оферты является заключение Брокером за счет ценных бумаг Инвестора Сделок Репо

6.4.2 В соответствии с Соглашением об использовании свободного остатка ценных бумаг Брокер вправе использовать в своих интересах ценные бумаги Инвестора

6.4.3. Используя ценные бумаги Инвестора в своих интересах, Брокер вправе распоряжаться указанными ценными бумагами без поручения Инвестора

6.5. В связи с присоединением Инвестора к Регламенту, заключением Договора об оказании услуг на финансовом рынке, заключением Соглашения об использовании свободного остатка ценных бумаг Инвестор направляет Брокеру Постоянное поручение:

6.5.1. заключать за счет ценных бумаг Инвестора Сделки Репо с третьими лицами, в том числе с иными Инвесторами, а также с самим Брокером

Происходит буквально следующее, брокер использует право изменение договора в одностороннем порядке и публикует новый регламент. Активы которыми брокер не имеет права распоряжаться без прямого поручения клиента переходят по новой версии договора под распоряжение брокера.

На интернет-конференции Московской Биржи в 2018 г. управляющий директор по фондовому рынку Анна Кузнецова на вопрос, как можно защититься от банкротства брокера, ответила следующее (ссылка, см. с 35:11):

В случае банкротства брокера клиент может защитить свои активы, сегрегируя их, то есть заключив с брокером договор и не разрешив брокеру пользоваться своими ценными бумагами и деньгами. Соответственно, в случае сегрегации с использованием протабилити/protability (?) позиции клиента будут перенесены к другому брокеру. Справедливости ради нужно отметить, что счет у другого брокера на случай чего нужно открыть заранее.

Перевожу на простой русский: надо чтобы в договоре с брокером было прописано, что он не имеет права брать акции в РЕПО (в займ овернайт), скажите об этом прямо своему кандидату в брокеры, пусть покажет Вам пальцем где они это с вами пропишут. Ксати, могут сказать, что тогда комиссию повысим или что-то типа того. Объясняйте, что вы наотрез отказываетесь давать ему в овернайт или РЕПО, т.к. опасаетесь банкротства брокера. Если Вам скажут, что наше банкротство не возможно, потому, что «Мы крутые и вам ничего не грозит» — пригрозите уйти к другому брокеру.

Как происходит перевод — Вы можете заранее спросить это в брок. компании.

Для банка незадействованные активы клиентов являются привлекательной возможностью подзаработать. Пока клиенты других брокеров испытывают проблемы из-за небольшого числа клиентов согласившихся дать свои бумаги в займ или нехватки собственных активов для дачи их в займ, Тинькофф брокер просто предоставляет в доступ бумаги всех клиентов.

Сложно сказать какие возможности представляет брокеру такой договор, в частности пункт 6.5.1 даёт возможность брокеру заключать сделки по бумагам клиента с самим собой. Возможно исходя из таких условий банк сможет использовать активы клиентов для временной докапитализации.

Банк Lehman Brothers, банкротство которого в сентябре 2008 года ознаменовало переход мирового экономического кризиса конца 2000-х в наиболее острую фазу, за счёт использования РЕПО снижал уровень кредитной задолженности, что позволяло ему иметь более высокие рейтинги и лучше выглядеть на рынке (ссылка)

Возникает так же вопрос о том, насколько этот снятый в приложении переключатель действительно что-то юридически гарантирует. Как без наличия индивидуального договора потом что-то доказывать при банкротстве. Схожие проблемы уже поднимались клиентами других брокеров.

(UPD в редакции 19 наконецто было прописано «деактивация Инвестором опции «Разрешить овернайты» в Мобильном приложении означает приостановление действия Соглашения об использовании свободного остатка ценных бумаг» (п 6.4.10), только всеравно нельзя получить от брокера документ подтверждающий такой отказ)

Если брокер неправильно рассчитает количество взятых на себя обязательств, по ошибке или из-за использования высокорискованных стратегий или возникнут другие причины для банкротства клиент останется без ценных бумаг. Денежные средства на брокерских счетах не покрыты страховкой АСВ и по факту ничем не защищены. При банкротстве остатки имущества брокера будет делиться между кредиторами, и клиенты будут не в первой очереди.

При банкротстве покупателя или продавца по сделкам РЕПО возникает вопрос, подлежат ли включению в состав конкурсной массы ценные бумаги, являющиеся предметом договора РЕПО. В юридической литературе было высказано мнение, что в случае банкротства одной из сторон переданное по сделке РЕПО лучше рассматривать как залог (продавец выступает залогодателем, а покупатель — залогодержателем). При таком подходе переданное имущество подлежит включению в конкурсную массу только при банкротстве продавца. (ссылка)

UPD. Исполнять поручения по ценным бумагам «Энергокапитал» прекратил в 2015 году из-за острой нехватки ликвидности.

Законодательство, регулирующее деятельность профессиональных участников рынка ценных бумаг, обязывает брокера в случае отзыва лицензии в течение трех месяцев вернуть клиентам их активы. Однако исполнить обязательства «Энергокапитал» не сумел. Между тем, размер требований кредиторов брокера (в основном, бывшие клиенты) составил на сентябрь 2016 года около 2,1 млрд руб. (затем сумма выросла). При этом текущая стоимость активов по предварительной оценке составляла около 345 млн руб. (ссылка)

Комментарий представителя Уралсиб брокер:

Кстати, хотел бы обратить Ваше внимание еще и на специфику сделок РЕПО. По сделкам РЕПО происходит переход прав на ценные бумаги.

В случае, если Ваши ценные бумаги находились в РЕПО, а Центральный БАНК приостановил в этот момент деятельность брокера, с целью расчета брокера по своим обязательствам, у Вас есть все шансы, что брокер реализует бумаги и этими денежными средствами будет отвечать по своим обязательствам перед контрагентами.

Фактически и юридически ценные бумаги не будут являться Вашими, так как право собственности на них перешло брокеру. (ссылка)

Историй о том, как это происходил сейчас достаточно:

«Проблема «Энергокапитала» в том, что никаких бумаг у него сейчас уже нет

С точки зрения закона, ситуации, когда клиенты обанкротившегося брокера не получают назад свои активы, вполне возможны, говорит заместитель генерального директора ГК «ФИНАМ» Ярослав Кабаков.

«Использование средств клиентов в сделках РЕПО — довольно распространенное явление. Само по себе это не преступление, если такая возможность оговорена в регламенте оказания услуг, или если заключен специальный договор»

UPD. Известие о прекращении работы «Энергокапитала», одной из старейших и некогда крупнейших петербургских инвестиционных компаний, прозвучало для многих его клиентов как гром среди ясного неба. Корпоративные клиенты также испытывают сложности, например дочка авиахолдинга «Сухой».

Виталий Горлатов подтвердил, что ИК «Энергокапитал» предоставляла бумаги своих клиентов в заем Onper Trading Ltd. «Но это делалось с их ведома и согласия», – заявляет он. Впрочем, клиенты утверждают, что, подписывая договор займа с брокером, они не отдавали себе отчета, что их ценные бумаги могут оказаться в руках третьего лица, тем более «неизвестного кипрского офшора».

Вот лучшие доказательства солидности фирмы. ИК «Энергокапитал» уже в этом десятилетии оказывала брокерские услуги комитету финансов Санкт-Петербурга. Она выступила техническим брокером при размещении городских облигаций на сумму 7 млрд рублей, проводила для комитета сделки РЕПО (предоставление денег под обратный выкуп ценных бумаг).

В ноябре 2014 года комитет финансов по итогам аукциона предоставил право ИК «Энергокапитал» проводить брокерское обслуживание операций с государственными облигациями на фондовых биржах.

17 апреля 2015 года в Санкт-Петербурге прошла церемония награждения победителей регионального конкурса «Элита фондового рынка-2014». Конкурс проводила Национальная ассоциация профессиональных участников фондового рынка (НАУФОР). Компанией Северо-Западного региона стала ИК «Энергокапитал», и это был ее не первый успех. От имени НАУФОР за 20-летний вклад в развитие фондового рынка ИК «Энергокапитал» также получила благодарность. В общем, ничто не предвещало беды, грянувшей через полгода.

февраль 2009 — ОАО «Ютрейд.ру» (рассчитываясь по долгам, компания заложила активы инвесторов, после чего средств на обратный выкуп не хватило);

декабрь 2014 — ОАО «Московский Фондовый Центр» (хищение акций клиентов под видом краткосрочных займов);

Овернайт на брокерском счете. Как зарабатывать больше и рисковать потерять все? ссылка

После первой волны негативных отзывов администрация banki.ru начала снимать негативные оценки с банка

UPD. Ещё одним интересным фактом является то что даже российские бумаги по РЕПО могут уйти в другую юрисдикцию и в этом случае клиенту самому прийдётся судится с иностранной компанией.

Энергокапитала получил отказ в иске к кипрской Onper Trading Limited. Суд санкт-петербурга признал что все права по сделкам займа перешли к клиентам, то есть они могут обратиться в суд по этому вопросу самостоятельно. Речь идёт об акциях ряда российских компаний. (ссылка)

Страновые риски.

UPD. Дальнейшее изучение обновлённого регламента выявило ещё более интересные вещи, которые сложились в общую картину.

В приложении №15 указано

Вознаграждение Брокера за ведение отдельного учета имущества (Активов) Инвестора 25 000 (Двадцать пять тысяч) рублей ежемесячно

Какое-то время было предположение что это актуально при работе на срочном рынке так как в тех же разделах фигурировали обязательства по обеспечению, возникшие у инвестора. В п 13.8 идёт отсылка на риски связанные с тем что инвестор не использует такой счёт

«уведомлен о наличии у Инвестора права потребовать у Брокера ведения отдельного учета имущества»; «описание риска использования имущества (Активов) Инвестора в качестве обеспечения обязательств… связанного с отсутствием отдельного учета имущества (Активов) Инвестора»; «имущество (Активы) Инвестора… учитываются в клиринговых организациях вместе с имуществом (Активами) иных Инвесторов»

Во-первых, рекомендую прочитать начало приложения №15 следующим образом:

Брокер информирует Инвестора о том, что имущество (Активы) Инвестора, предоставленное в качестве обеспечения

обязательств, допущенных к клирингу, иобязательств, возникших из договоров, заключенных Брокером как участником клиринга за счет Инвестора учитываются в клиринговых организациях вместе с имуществом (Активами) иных Инвесторов.

У брокера есть договор с клиринговой организацией и по этому договору у него есть свои отдельные обязательства, которые могут быть исполнены за счёт инвестора. При этом участвует ли данный конкретный инвестор в операциях со срочным рынком, займами, овернайтом или чем нибудь ещё или нет, никакого значения не имеет.

Брокер должен отделять свои средства от средств клиентов. Брокер их отделяет но учитывает средства всех клиентов в общем котле. Средства инвесторов в общем котле, а у брокера есть обязательства перед клирингом. Например, условный Вася взял какие-то обязательства, обманул брокера и в финансах образовалась дыра. Вот эту дыру брокер должен покрыть перед клирингом за счёт средств общего котла. Это очень примерное описание процесса как я его понимаю. Соответственно участвует ли инвестор в срочном рынке значения не имеет, так как он в одном котле с теми, кто участвует. Это и прописано в п 6.4.6

Не является использованием ценных бумаг в интересах Брокера:

• объединение ценных бумаг Инвесторов на торговом счете (субсчете) депо номинального держателя, а также использование указанных ценных бумаг В КАЧЕСТВЕ КЛИРИНГОВОГО ОБЕСПЕЧЕНИЯ, если ценных бумаг каждого Инвестора, объединенных таким образом с ценными бумагами других Инвесторов, достаточно для исполнения обязательств из сделок, совершенных за счет указанного Инвестора, с учетом ценных бумаг, которые должны поступить Инвестору, либо должны быть переданы Инвестором по ранее заключенным, но не исполненным сделкам;

Даже если брокер будет исполнять поручение по отключению овернайтов, это поможет, но не совсем.

Над брокером есть клиринг который обязует брокера выполнять операции над общим котлом для разрешения проблемных ситуаций. И в этом случае брокер может взять в РЕПО или провести другую операцию над активами клиента по требованию клиринга, не смотря на то отключен овернайт или нет. Это и описано в п 12.15

Описание этой процедуры на форуме брокера ПСБ:

Но как исполнить сделку перед добросовестным участником, если недобросовестный не предоставил либо деньги, либо ценные бумаги в нужном объёме? Вот для такого редкого случая у НКЦ в Правилах есть пункт, что НКЦ произвольным образом выберет любого другого добросовестного участника и за его счёт исполнит сделку.

Поэтому НКЦ произведёт займ ценных бумаг с помощью операции РЕПО у любого другого брокера (депозитария), у которого нужные бумаги имеются, передаст их покупающей стороне. А на следующий день (по сути через ночь) вернёт их обратно тому, у кого занимал, с процентами за этот займ.

Таким образом, поскольку этот пункт есть в правилах НКЦ, а по этим правилам работают все брокеры, то можно считать, что это особенность всего рынка, а не отдельно взятого брокера. (ссылка)

На страничке брокера с регламентом есть «Перечень клиринговых организаций, с которыми брокер заключил договоры об оказании ему клиринговых услуг», в который входит Небанковская кредитная организация-центральный контрагент «Национальный Клиринговый Центр», НКЦ.

Уже есть описанные примеры как происходит урегулирование проблемных ситуаций

НКЦ списал в свою пользу ценные бумаги клиентов, которые находились на счетах брокера, в момент прекращения инвестиционной компанией всех своих операций 27-28 октября 2015 года. Таким образом оказались погашены обязательства брокера перед структурами Московской биржи, и ни один профессиональный участник рынка не пострадал. Пострадали только обычные клиенты «Энергокапитала» (ссылка)

Тем самым суд подтвердил правомерность всех действий НКЦ, предпринятых для урегулирования дефолта ЗАО ИК «Энергокапитал» (ссылка)

Похоже на то, что это общие правила российского рынка и так работает у всех брокеров.

Выводы.

Для долгосрочного инвестора в целом нормой является проверка своего счёт раз в полгода, год так как долгосрочное инвестирование не требует затрат на регулярное управление.

Как проблему с уведомлениями решают в развитых странах? Там запрещено делать публикацию новой версии договора на сайте без индивидуального уведомления всех клиентов. Company cannot change its contract with consumers simply by posting revised conditions on its website, a US appeals court has ruled. The position is similar in the UK (ссылка)

Брокеры обычно выполняют уведомление клиентов по электронной почте или при входе в личный кабинет. Иностранные брокеры также предлагают клиентам передавать свои бумаги в займ, но это идёт опцией в договоре, обычно выключенной по умолчанию.

Для брокеров США входящих в программу SIPC активы клиентов застрахованы на 500 тысяч долларов на случай неправомерных действий брокера. В США история фондового рынка составляет более 200 лет, права частной собственности хорошо защищены и инвестиционная деятельность дополнительно защищена страховкой SIPC. При возникновении юридических ограничений на работу с российскими клиентами брокер даёт возможность перевести все активы на другого брокера в США или Европе, что является прозрачной и отработанной процедурой после отказа части брокеров работать с российскими инвесторами.

Дело клиентов «Энергокапитала» касается всех, кто совершает сделки на рынке ценных бумаг в России. Ведь любое снятие денег со своего брокерского счета может оказаться под вопросом, если брокер в ближайший месяц обанкротится.

Несостоятельность «Энергокапитала» выявила серьезную проблему с брокерскими счетами клиентов (ссылка).

Судьи обратили внимание на тот факт, что средства клиентов находились на общем брокерском счете. Подобная практика распространена на рынке – в 99%.

Клиенты «Энергокапитала», чьи деньги вернули в конкурсную массу, считают, что решения судов могут привести к распространению практики искусственного банкротства брокеров с погашением задолженности перед аффилированными кредиторами средствами частных инвесторов.

НКЦ списал в свою пользу ценные бумаги клиентов, которые находились на счетах брокера, в момент прекращения инвестиционной компанией всех своих операций 27-28 октября 2015 года. Таким образом оказались погашены обязательства брокера перед структурами Московской биржи, и ни один профессиональный участник рынка не пострадал. Пострадали только обычные клиенты «Энергокапитала»

14.11.2018 Мосбиржа выиграла кассацию у конкурсного управляющего «Энергокапитала» на 0,9 млрд руб. ссылка

Тем самым суд подтвердил правомерность всех действий НКЦ, предпринятых для урегулирования дефолта ЗАО ИК «Энергокапитал»

Защита инвесторов во всей красе, клиенты потеряли как бумаги так и деньги с брокерских счетов.